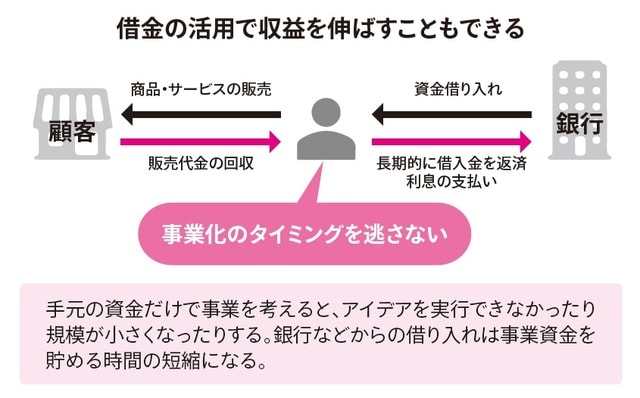

「借金」は資金調達の手段

新規事業に必要なものは2つあります。1つはアイデア、もう1つは資金です。

いくら良いアイデアが浮かんでも資金がなければ実現できません。その状態に陥らないためにも、アイデアを練るとともに資金調達の方法も常に考え、準備しておくことが大事です。

儲かっている企業はそれが分かっています。だからアイデアが浮かんだときにすぐに実行でき、それが競合との差を生みます。

手元の資金を増やす手段としては、利益を着々と貯めることが王道ですが、借りるという方法もあります。

ここは多くの経営者にとって心理的な障壁といえるかもしれません。なぜなら、日本は「借金はリスク」「無借金経営が正義」といった考えが根強いからです。

借金は資金調達の手段です。新しい事業をつくり、そのための投資を行い、新たな収益でさらに企業を成長させていくサイクルをつくるために、借金は有効な手段になりますし、成長を促進する源泉ともいえます。無借金にこだわることは、そのサイクルをつくりにくくする原因になります。

大手企業の借金(有利子負債)の状況を見ても、企業の時価総額(企業の金銭的価値)で国内トップであるトヨタ自動車は30兆円近い負債(有利子負債)を持っています。

通信大手のソフトバンクも20兆円超の負債があり、その金額は年間の売上高を超えています。このことからも借金は悪とは言えず、成長している企業ほどうまく借金を使っていることが分かります。

「借金」によって資金効率を最大化

事業拡張のために借金をするメリットの1つは、時間を買えることです。

例えば、新規事業に1億円かかり、その資金を貯めるために1年かかる場合、事業をスタートできるのは1年後です。その間に競合が似た事業を始めるかもしれず、その場合は事業計画を1から練り直さなければなりません。

しかし、借金で資金調達すればすぐにスタートできます。つまり1億円の借金にかかる利子をコストとして1年という時間を買うことができます。競合を出し抜くことで収益が得られれば、利子分のコストもすぐに回収できるでしょう。

資金にレバレッジをかけられることもメリットです。レバレッジは「てこの原理」の意味で、事業などへの投資では、手持ちの資金の経済効果を高めることを指します。例えば、1億円かけて店舗を増やし、その結果として収益が5%増える場合、手元で増える資金は500万円です。

しかし、借金と合わせて10億円かければ、店舗数も収益も10倍になります。これがレバレッジをかける効果で借金は収益を最大化する手段にもなるのです。

「借りられる」という強みを活かす

借金についてもう1つ重要なのは、誰でも借りられるわけではないということです。

金融機関からの借金には信用を踏まえた審査があり、業績などが悪ければ借りられません。

逆に、信用がある企業は金融機関のほうから「借りてくれないか」と声がかかることもあり、低金利で借りることもできます。

低金利で借りられれば資金調達のコストが安くなりますので、投資で得る収益も大きくなります。

つまり安く借りられることも、借金できることも企業の強みであり、その強みを持つ企業だけが、時間を買ったりレバレッジによって収益を最大化したりすることもできるのです。

また、業績は常に変わります。来年は業績が落ち、借りられる金額が減ったり金利が上がったりする可能性があります。

そう考えると、強みを活かすためには借りられるときに借りておくことも大事です。

すぐに着手したい新規事業案がなくても、「備えあれば憂いなし」で、手元に資金を置いておけばいつでも投資できます。

株や不動産などに変えれば運用で増やすこともでき、複数の資産に分散することで資産管理の安定性を高めることにもつながります。

このような効果を得るためにも、借金は悪という意識を変えることが重要です。

菅原 由一

SMG税理士事務所 代表税理士

YouTubeチャンネル『脱・税理士スガワラくん』運営

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】