「妻が全財産を相続」は節税対策としても望ましい

ところで、普通一般には、「相続税対策」を行う場合には、「夫が死亡した際の『一次相続』時の相続税だけでなく、その後妻が死亡した際の『二次相続』にかかる相続税までをも見込んだうえでの対策が重要」と、よくいわれます。

これは、「相続税を減らす」ということだけを考えれば、確かに「その通り」なのです。

前回試算した通り、①夫死亡時に妻が全財産を相続すると、一次相続時の相続税は大幅に節税できます。しかし、もし妻がこの相続財産に手をつけずにそのまま死亡した場合、前回の例でいえば1億6000万円を子ども二人が相続し、子どもそれぞれの相続税額は各1070万円で、合計2140万円の相続税を納付することになります。

一方、もし②夫死亡時に法定相続分通りに相続していた場合、妻死亡時に子ども二人は8000万円の財産を相続するのですが、この場合の相続税額は、各235万円で合計470万円となります。

一次相続時と二次相続時の相続税額とを合わせると、①の場合は2140万円、②の場合は1420万円。つまり、二次相続まで視野に入れた場合には、妻が全財産を相続しないほうが、節税対策としては望ましい、ということになるのです。

夫が遺してくれる財産は「生活していくための資源」

ただしこの試算は、あくまで妻が相続財産に一切手をつけずに子どもに遺した場合です。

本連載では、「妻が夫死亡後も安心してゆとりある生活を送ること」をいちばんの目標にし、夫が遺してくれる財産も、「生活していくための資源」であることを前提としています。まず大事なのは、妻が夫から相続した財産は、「子どもに遺すための財産」ではなく、「自分が安心してゆとりある生活を送るため」のもの、ということです。

そのように、この先ずっと不自由なく幸せな生活を送りながら、それでもなお、お金が残ったなら、その残った分だけ子どもが相続すればいい、という考え方です。

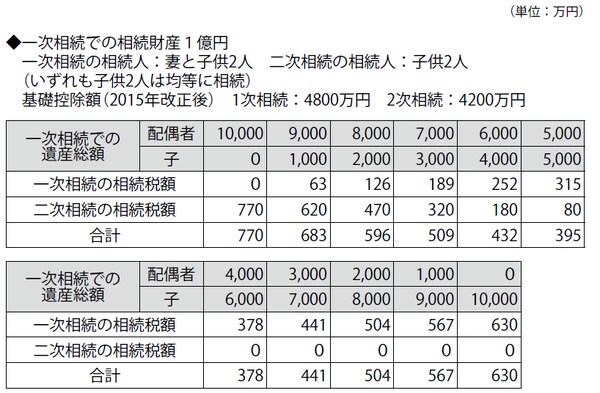

このような考え方を前提としている以上、手つかずで財産を子どもに遺した場合を考える意味はないといえますが、ここでどうしても、「二次相続までを見込んだ相続税(節税)対策」をするのであれば、下記のような早見表をもとに、一次相続の際の相続割合を決めるという方法もあります。

しかしやはり、「相続税対策」よりまず「妻の幸せが守られる相続対策」を、そしてその第一の目的が達成できるように、「争族対策」をしっかり行っていくことが重要です。

「長い目で見て二次相続税対策」とは言いますが、むしろ、目先の税金対策にとらわれて、「いちばん大切なこと」がおきざりにされてはいけません。

「二次相続税対策」は、この際とにかく「二の次」なのです。

【図表 二次相続までを見越した相続の比較】