「家」は相続税を減額する有効なアイテムである

家が相続税の減額アイテムである最大の理由は、財産をお金で残すよりも不動産で残したほうが相続税の評価額が低くなるからです。この基本の仕組みから見ていきましょう。

土地・建物それぞれの評価額の調べ方

まず、自宅などの不動産の評価額を出す場合は、土地と建物に分けて評価します。その際、土地は「路線価」などを基準にして評価額を出します。一方、建物は「固定資産税評価額」で評価します。なお、マンションも同様に区分所有部分を固定資産税評価額で評価します。

固定資産税評価額は、固定資産評価基準をもとに、市町村の役所(東京23区は都税事務所)が個別に評価額を決めています。

自宅などの所有している土地や建物の固定資産税評価額を調べたいときは、固定資産税の納税通知書に付いている「課税明細書」を確認するか、市町村の役所か都税事務所で固定資産課税台帳を閲覧して確認できます。

財産は「お金」よりも「家」で残したほうがお得

さて、家が相続税の減額アイテムである最大の理由は、財産をお金で残すよりも不動産で残したほうが、相続税の評価額が低くなるからです。

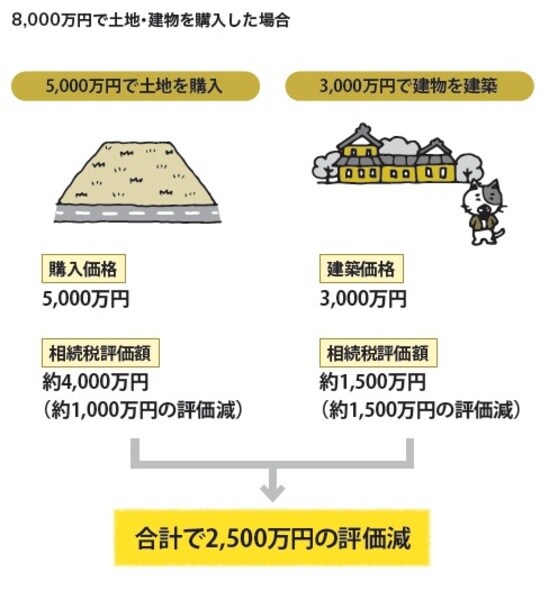

例えば、土地を評価する際に使用する「路線価」は、公示価格の概ね80%に設定されているため、5,000万円で購入した土地の相続税評価額は4,000万円程度となり、約1,000万円評価額を下げることができます。

一方、建物を評価する際に使用する「固定資産税評価額」は、新築時の建築価格の約50~60%に設定されるため、3,000万円で建てた家の相続税評価額は1,500万円程度になり、約1,500万円評価額を下げることができます。

このように相続税の観点から考えると、財産は現金で持っているよりも不動産で持っているほうが、節税効果は高いといえます。