暦年課税の加算対象期間が3年から最大7年に変更

暦年課税とは、個人が1月1日から12月31日までの1年間に贈与された財産の合計額をもとに贈与税を計算する方法です。なお、贈与税には年間110万円の基礎控除があります。よって、個人が1年間に受け取った贈与額の合計が基礎控除額の110万円を超えなければ、贈与税はかかりません。複数の人から贈与を受けた場合も同様です。

暦年課税による生前贈与の加算対象期間とは、相続開始前の「一定期間内」に生前贈与を受けた場合は「相続財産」とみなして、相続税の課税価格に加算するというものです。つまり、相続が開始したら、相続財産に生前贈与された一定期間の財産をプラスして「相続税をかける」ということです。

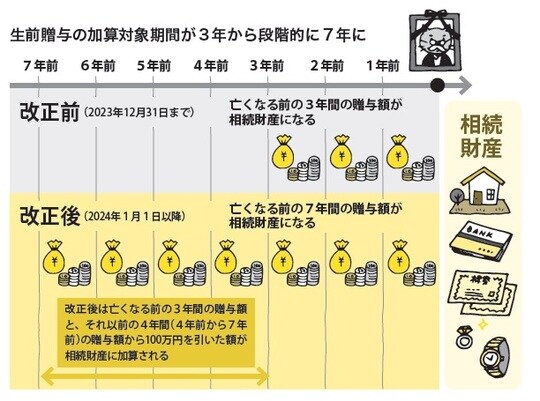

2023年12月31日までは暦年課税で生前贈与を受けた場合、相続開始前の3年以内に贈与された財産のみが相続税の課税価格に加算されていました。それが2023年度の税制改正によって、2024年1月1日以降に受けた贈与は、生前贈与の加算対象期間が相続開始前の「3年以内」から段階的に「7年以内」に変更されています。

なお、この改正で相続開始前3年間の生前贈与は相続税の課税価格に加算されますが、さらにそれ以前の4年間の生前贈与に関しては、100万円を控除した残額を相続税の課税価格に加えます。

生前贈与の加算対象期間は段階的に変わる

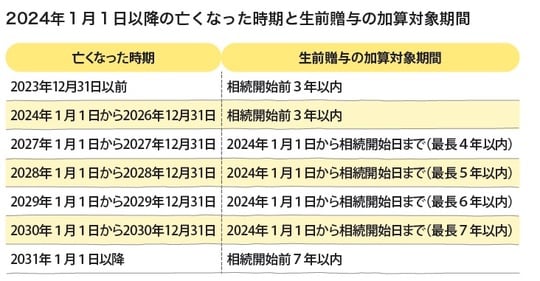

生前贈与の加算対象期間は2024年1月1日から「7年間」に変更され、亡くなった時期によって、生前贈与にかかる加算対象期間は段階的に変わります。具体的な亡くなった時期と生前贈与の加算対象期間は次のようになります。

なお、生前贈与の加算対象になる人は、生前に贈与を受けた相続人と受遺者のみです。生前に贈与を受けていても、財産を相続しない人は生前贈与の加算対象になりません。

暦年課税の生前贈与は早めにしないと節税効果が薄れる

暦年課税の生前贈与の加算対象期間が7年以内へ変更になったことで、相続税の課税対象が広がりました。これは、事実上の増税策ともいえます。よって、暦年課税による生前贈与の節税対策をする場合は、なるべく早めに行わないと、節税の意味がなくなってしまいます。

ここで注目したい、2024年1月1日以降の暦年課税による主な節税対策は、孫や子供の配偶者への贈与です。

生前贈与の加算対象になる人は相続人と受遺者など遺産を相続した人のみです。よって、孫や子供の配偶者は通常相続人ではないので、贈与しても生前贈与の加算対象にはなりません。

ただし、孫が代襲相続人で相続している場合や、亡くなった人の遺言で孫や子供の配偶者が相続財産を受け取っている場合、または孫が生命保険金の受取人になっている場合などは、孫や子供の配偶者も生前贈与の加算対象になるため、注意が必要です。