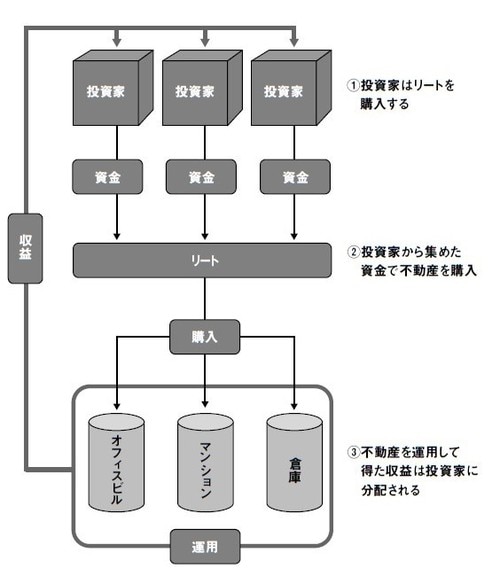

ファンドマネージャーが投資家の代わりに不動産を運用

「リート(REIT)」とは「投資家から集めた資金でオフィスビルやマンション、倉庫や営業施設などの賃貸不動産を複数購入し、その賃貸収益等を投資家に分配する金融商品」のことを指します。もともとはアメリカで生まれたもので、「不動産投資信託」を意味する「Real Estate Investment Trust」を略してそう呼ばれています。

一般的な投資信託では、投資家は資金を出すだけで、後はファンドマネージャーと呼ばれる資産運用の専門家が投資する株式や債券を選んで、運用を行ってくれます。リートの仕組みも全く同じです。投資家の出資金をもとに、アセットマネージャーと呼ばれる不動産の専門家が、高収益をあげられる不動産を探して購入し、運用します。そして、投資家はそこから得られた収益を投資のリターンとして受け取ることになるのです。

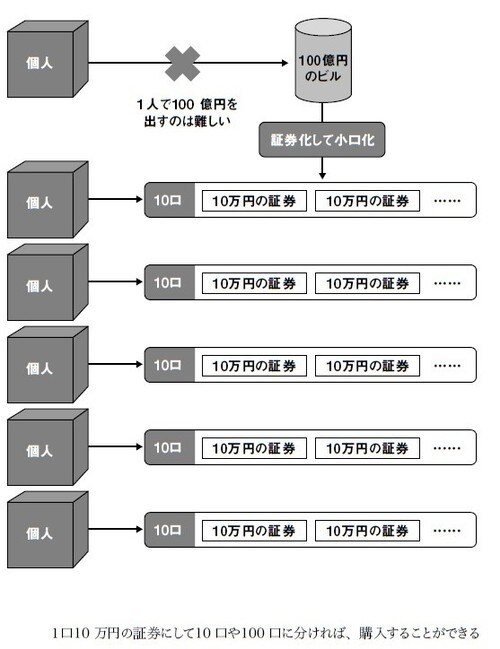

株式や債券などと同じように不動産を投資信託の形で運用するために、リートでは「不動産の証券化」という方法が用いられています。「証券化」などというと、何だか難しい印象を受けるかもしれませんが、わかりやすくいえば、不動産を証券に変えて小口化することで買いやすくする、あるいは売りやすくすることです。

【図表1】 リートのイメージ

流通がより促進される「不動産の証券化」

たとえば、100億円の不動産があった場合に、これを買いたいと思っても100億円をぽんと支払って買うことはなかなかできません。個人はもちろん、企業であってもそれだけの資金を用意することは容易ではないでしょう。

しかし、この100億円の不動産を10万口の証券に分け、1口の額を10万円に設定して、たとえば10口単位や100口単位で購入できるようにすればどうでしょうか。100万円や1000万円なら買おうと思う個人や企業も出てくるはずです。

このように不動産が証券化されることによって、買い手の側は買いやすくなります。また、売り手の立場から見れば、売りやすくなります。買いやすくなる、売りやすくなることにより、不動産の流通はより促進されることになります。

価格の大きな不動産を流通しやすくする工夫として考え出されたのが、「不動産の証券化」なのです。

【図表2】 不動産証券化の仕組み