2.景気動向

<現状>

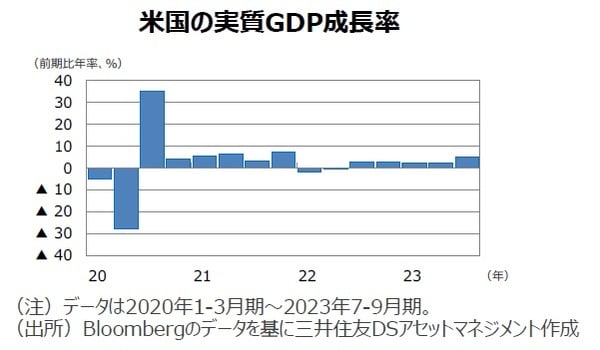

●米国の7-9月期の実質GDP成長率は前期比年率+4.9%と、堅調な個人消費にけん引され、前期から大幅に加速しました。

●欧州(ユーロ圏)の7-9月期の実質GDP成長率は前年同期比+0.0%でした。前期比は▲0.1%と3四半期ぶりにマイナス成長となりました。

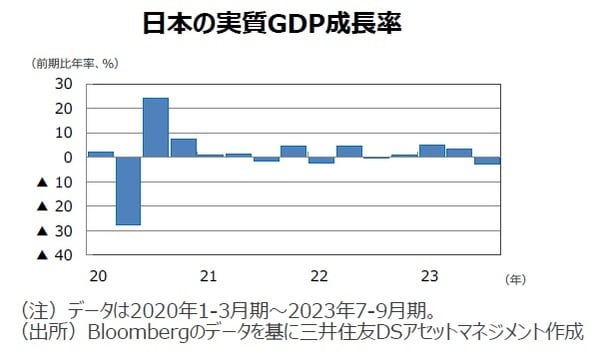

●日本の7-9月期の実質GDP成長率は前期比年率▲2.9%と、4四半期ぶりのマイナス成長となりました。個人消費と設備投資が弱含みました。

●中国の7-9月期の実質GDP成長率は前年同期比+4.9%と、前期から減速しました。ただし、前期比は+1.3%と前期から伸び率が拡大しました。

<見通し>

●米国は、これまでの大幅な利上げに伴う景気抑制効果や、強かった7-9月期の反動から、10-12月以降は景気が減速するとみられます。ただし、雇用が比較的安定しており、個人消費が底堅いことや、企業収益が回復傾向にあることから、景気は緩やかな減速となる見通しです。

●欧州は、ECBの金融引き締めによる景気抑制効果が強まるなか、24年にかけ低成長が続くとみられます。ただし、財政の支援、コロナ下で積み上がった貯蓄、労働市場の安定、インフレの鈍化などが景気を支えるため、腰折れはしないとみています。

●日本は、7-9月期に下振れしたものの、経済活動が再開するなか、インバウンド消費の増加や経済対策の効果を背景に、緩やかな景気回復のパスに徐々に復調する見通しです。円安地合いも景気を支えるとみられます。

●中国は、不動産市場の低迷や海外景気の減速で需要不足が続き、若年層の雇用悪化の影響などから個人消費も力強さを欠くことから、24年にかけて景気の回復ペースが鈍化するとみられます。ただし、政府が拡張財政を継続することから、小幅な減速にとどまる見通しです。

●豪州は、中国景気の減速に加え、利上げの累積効果や、粘着質なインフレで家計の実質可処分所得が圧迫されることから個人消費が力強さを欠くとみられるため、24年にかけて景気が緩やかに減速するとみられます。

3.金融政策

<現状>

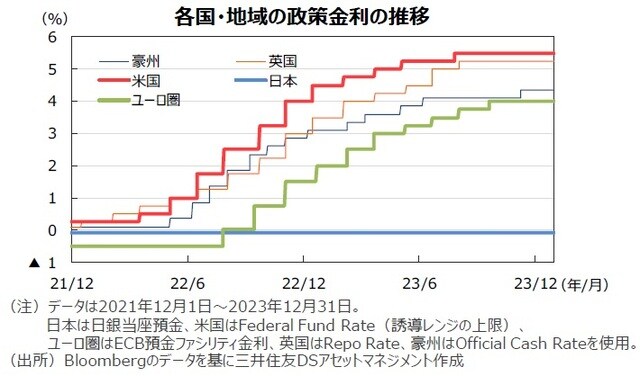

●FRBは、12月のFOMCで、フェデラルファンド(FF)金利の誘導目標(5.25~5.50%)を3会合連続で据え置きました。また、2024年に0.25%の3回分に相当する利下げを実施する予想を示しました。パウエル議長は会見で、利下げに関する議論を始めたことを認めました。

●ECBは12月の理事会で、2会合連続で政策金利の据え置きを決めました。資産購入策の特別枠(PEPP)については、24年上期までは償還があった分の再投資を続ける一方、下期からは削減し、24年末で再投資を打ち切る方針としました。

●日銀は12月の金融政策決定会合で、大規模な金融緩和策の現状維持を決めました。植田総裁は会見で、物価目標の実現に対し「確度は少しずつ高まっているが、賃金と物価の好循環をなお見極める必要がある」と述べました。

<見通し>

●FRBは、12月のFOMCでハト派的な姿勢を示したことから、すでに利上げサイクルを終了したとみられます。今後は、インフレの鈍化傾向に伴う実質金利上昇を回避するため、24年4-6月期に利下げを開始し、以降四半期ごとに0.25%の利下げを実施すると予想します。

●ECBは、高止まりしているコアインフレを抑制するため、現状の政策金利(預金ファシリティ金利4.00%など)を24年1-3月期までは据え置くと予想しています。欧州景気が停滞していることから、ECBも24年4-6月期に利下げに転じ、以降四半期ごとに0.25%の利下げを行うとみています。

●日銀は、24年3月の春闘回答集計を確認した上で、24年4月に、「経済・物価情勢の展望」(展望レポート)を改定するとともに、マイナス金利の解除やイールドカーブ・コントロール(YCC)の解除・再修正を実施すると予想しています。