マイホーム購入を決めたAさんの“甘い見通し”

41歳のAさんは、ある地方都市の企業に勤めています。年収は680万円で、パート勤めで年収約100万円の妻(38歳)と小学生の子ども2人の4人家族です。A家は、家賃11万2,500円の賃貸住宅に住んでいました。

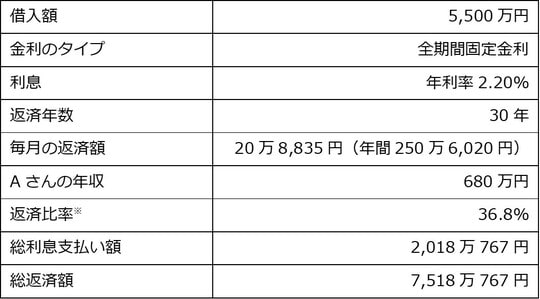

子どもの成長とともに住まいが手狭になったころ、A宅の近くに、販売価格5,500万円の戸建住宅が建設されることに。A夫妻はここを気に入り、思い切って購入することにしました。

そこでAさんは、手付金100万円を現金で販売不動産会社に支払い、その会社が紹介してくれた銀行でフルローンを組みました。フルローンとは、頭金を入れることなく、物件価格の全額を借り入れることです。担当者の話では、「近いうちに本審査も通るでしょう」とのことでした。住宅は現在内装工事中で、1ヵ月後に完成予定です。

※ 「返済比率」……年収に占めるローンの年間返済割合のことで、「返済比率=(年間返済額÷年収)×100」で求めることができる。ローン審査のひとつの基準となり、民間の金融機関は上限を30~40%程度に設定している。また無理なく返済していく返済比率は15~23%前後までといわれている。

しかし、Aさんが立てたローン返済計画は、「父の資産頼り」で作られたものでした。

Aさんが立てていた“親の援助ありき”の住宅ローン返済計画

Aさんの父(75歳)と母(72歳)は、Aさんの自宅から車で30分ほどのところに住んでいます。実家は居所と作業場を構え、先代から高級素材に刺しゅうを施す「刺しゅう業」を営んでいました。Aさんが子どものころは人を雇って機械を導入し、店舗も構えるほど繁盛しており、比較的裕福な暮らしでした。

しかし、近年は規模が縮小。両親だけで営む手作業の刺しゅう工房となり、生産量や収益も限られ、老舗の販売店からの依頼がある高額な刺しゅうだけを請け負っていました。

とはいえ、Aさんには父がかつて株式投資にも熱心だった記憶があり、これまで親とお金の話をしたことのなかったAさんでしたが「だいたい数千万円くらいは資産を貯めているだろう」と思い込んでいました。

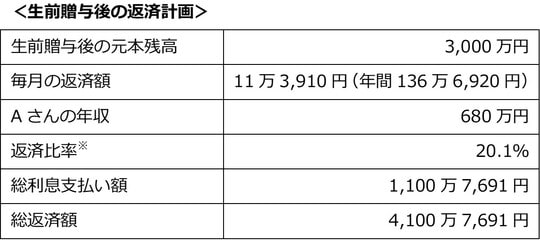

Aさんは、5,500万円の戸建てを購入するにあたって、父から「相続時精算課税制度※」を利用して2,500万円を生前贈与してもらい、本審査が通ったら銀行に話して、実際には3,000万円を借り入れて住宅ローンで返済するつもりでした。

※ 「相続時精算課税制度」……受贈者(今回の場合Aさん)が2,500万円までは贈与税を納めることなく贈与が受けられ、贈与者(父)が亡くなったときに、その贈与財産の贈与時の価額と相続財産の価額とを合計した金額から、相続税額を計算して相続税として納税する制度のこと。なお、令和6(2024)年1月1日以後、この制度を使って贈与を受ける場合、毎年贈与額から110万円基礎控除ができる。