資産購入は「30万円未満」に抑えよう

◆固定資産と減価償却について理解しておく

事業をする上で必要な資産にはどのようなものがあるでしょうか。

例えば、パソコン、電話器、FAX、机、椅子、書類を入れるための棚、商談をするための応接セットなどの備品類、移動のための車など、これらは事業をするための必需品ですが、中にはかなり高額なものもあります。

では、これらの資産の購入金額はすべて支払った年の必要経費とできるのでしょうか。残念ながら落とせません。これらの資産は1年で使い切ってしまうものではなく、何年も使用するものなので、その使用する期間にわたって分割して経費にします。これがいわゆる減価償却です。

しかし、実際に支払は済んでいるのに、経費にできないというのは少し納得がいかない話ですね。資金繰りの問題もありますから、支払ったお金と税務上の経費の金額は一致させたいものです。

◆固定資産を全額必要経費にする方法

そこで節税のポイントを紹介しましょう。

全額経費とする資産の購入方法です。資産の購入金額によっては支払時に一括で経費にできるというものです。

青色申告していることが条件になりますが、30万円未満の金額は必要経費とすることができるのです(令和6年(2024年)3月31日まで取得の場合の青色申告の特典)。ポイントは「未満」。30万円ちょうどの資産を買うと全額落とせなくなります。

例を挙げてみましょう。

●29万8000円のパソコンを1月に買った場合

→ 経費の金額は29万8000円(全額)

●30万円のパソコンを1月に買った場合

→ 経費の金額は18万7500円(定率法、4年で償却)

たった2000円の違いで経費の金額が11万500円もかわります。

なお、金額の判定は1台ごとに行います。

2台以上まとめて領収書を切ってもらう場合には領収書へ「パソコン2台分として」というように明記してもらってください。

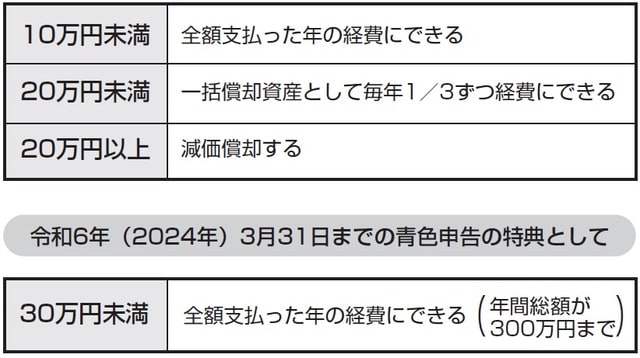

原則として、少額の固定資産は表のように必要経費とできます。