海外法人に資金を循環させる脱税スキーム、元税理士が提供か

海外法人に資金を循環させる手口で不動産会社の元社長らが脱税したとされる事件で、大阪地検特捜部は、脱税スキームを提供したとされる元税理士の容疑者を逮捕したとの記事が、2023年2月12日付の朝日新聞に掲載されました(朝日新聞デジタル『海外法人利用の脱税スキーム提供か 元税理士を逮捕 大阪地検特捜部』参照)。

この事件をその後も追っていたところ、3月3日、大阪地方検察庁特捜部が同被告を起訴しました(朝日新聞デジタル『元税理士を起訴 海外循環で6700万円を脱税か 大阪地検特捜部』参照)。

さらに、6月15日、大阪地方裁判所で初公判があり、元税理士の被告は「間違いありません」と容疑を認めています(朝日新聞デジタル『脱税スキーム提供 元税理士が起訴内容を認める 大阪地裁で初公判』参照)。

さて、どういう事案だったかというと、同被告は不動産会社の元社長に脱税の手口を指南し、2016(平成28)年までの3年間にシンガポールなどの海外の法人に架空の手数料などを支払ったように装い、所得を少なく見せかけたというものです。

海外法人がらみで逮捕といった事件が起きると、海外法人を使うこと自体が脱税・犯罪のように勘違いする人もいらっしゃるのですが、もちろんそんなことはなく、あくまでも「この事案が明確な脱税・犯罪だった」にすぎません。

そこで、具体的にどの点が問題だったのかをみていきたいと思います。

海外法人への架空の経費支払…単純かつ悪質な事案だった模様

この事件に関する新聞記事を複数見たところ、この元税理士がアドバイスしておこなわれた本件の概要は、以下のようなものだったと思われます。

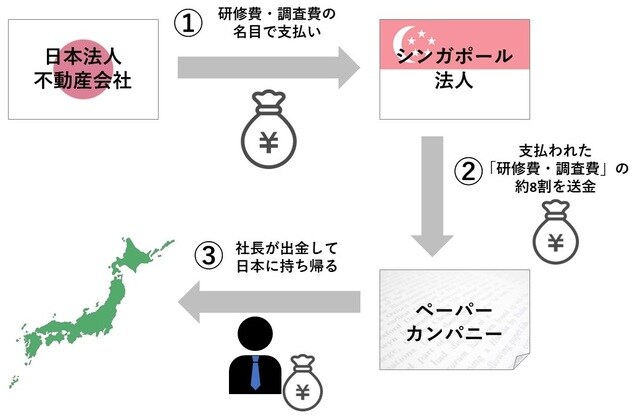

①この不動産会社(日本法人)の利益を少なく見せるため、シンガポール法人に対して、研修費・調査費を支払った。

②研修費・調査費名目で支払われた大半(約8割)が、このシンガポール法人から別のペーパーカンパニーに送金されていた。

③この不動産会社(日本法人)の社長は、ペーパーカンパニー内に入った資金を出金して日本国内に持ち帰っていた。

つまり、海外法人を使ってはいますが、単なる架空経費の脱税事案だということです。

発覚の背景①…「OECD主導の情報交換制度」の始動

一方で、この事案が発覚した背景には何があるのでしょうか。

まず、各国税務当局間の情報交換制度が機能してきたという背景があると思われます。

以前から租税条約による情報交換制度がありましたが、さらに、OECDが主導して日本やシンガポールを含む各国が加入した制度も開始されました。

これは、各国の金融機関にある非居住者の口座の情報をその居住地国の税務当局に送付するというもの、つまり、シンガポールの銀行に日本居住者(シンガポール非居住者)が口座を作った場合、その口座情報が日本の税務当局に送られるというわけです。

この情報収集については、新聞などのマスメディアで取り上げられることもありますので、ご存じの方も多いと思います。

たとえば、2023年1月31日の「日本経済新聞」(『口座情報250万件入手 国税庁、海外情報交換制度』参照)では、

「国税庁は31日、経済協力開発機構(OECD)が策定した「共通報告基準(CRS)」による各国との情報交換制度で、2022年6月までの1年間に、国内の個人と法人が世界94カ国・地域の金融機関に保有する口座情報約250万件を入手したと発表した。口座残高の総額は約14兆円。情報は国際的な脱税事案の解明や租税回避の把握などに活用される。」

とあります。

発覚の背景②…国税庁「長期出張者」による情報収集の可能性

もうひとつ、本件が発覚した背景として考えられるのが、国税庁の長期出張者による調査です。

国税庁の長期出張者というのは、派遣先国の税制・税務行政などに関する情報の収集をおこなうとともに、相手国の税務当局との連携が必要となる事項につき重要なパイプ役としての役割を果たす役目であると、国税庁のウェブサイトには記載されています。

しかし、実際にはこれらの業務に加え、海外在住日本人や、日本人・日本企業が実質的オーナーである会社についての情報収集もおこなっているといわれています。

本件の場合でいえば、この不動産会社(日本法人)の取引先とされたシンガポール法人の登記を確認したうえで、登記住所まで行き、その場所で実際にビジネスがおこなわれているかどうかを、長期出張者が調査した可能性は高いでしょう。

そして、長期出張者が登記住所に赴き調査したならば、そのシンガポール法人が実体を持たないペーパーカンパニーである、同シンガポール法人への支払いは架空経費であると報告したのではないかと思われます。

海外法人を利用していこうというのはよいのですが、このような安易な脱税・違法行為はしてはいけないと肝に銘じておくべき事案だといえます。

小峰 孝史

OWL Investments

マネージングディレクター・弁護士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは