タワマン、実勢価格と相続税評価額が「5倍差」のケースも…

生徒:最近ニュースで「マンション節税」や「タワマン節税」の防止に向けて国税庁が相続税の算定ルールを見直す話を聞きましたが、具体的にはどういう話なんでしょうか?

先生:重要なのは、国税庁が「マンションの評価額と実勢価格との乖離(かいり)が約1.67倍以上の場合に評価額が上がり、高層階ほど税額が増える」として、新たな計算式を導入しようとしている点だね。

生徒:なるほど。税制改正が行われようとしているわけですね?

先生:現行の相続税評価のルールは、1964年の国税庁通達に基づいているんだけれど、マンションの時価を適切に反映できるようなルールになっていなかったんだ。特に、タワーマンションの相続税評価額とその実勢価格との間に5倍なんていう大きな乖離が見られるようになったので、それを解消するために新たなルールが提案されたんだよ。

★タワマンの相続税評価、税制改正でどう変わる?こちらをチェック!

【タワマン節税】高層マンションの相続税評価額と実勢価格の乖離を封じる税制改革と新しい相続税の計算方法とは?

相続財産の評価は「時価による」…相続税法の実態

生徒:現行のルールだと、相続税の計算はどのように行われるんですか?

先生:相続税法では、相続財産の評価は「時価による」と規定されているんだ。具体的には、土地や建物の評価は難しいから、建物は自治体が算定する固定資産税評価額を使用し、土地は路線価を使って評価額を計算し、それらを合計するんだ。そして、その評価額に10%から55%の税率を掛けて相続税額を計算するという流れだね。

生徒:それなら、新たなルールはどのようになるのでしょうか。

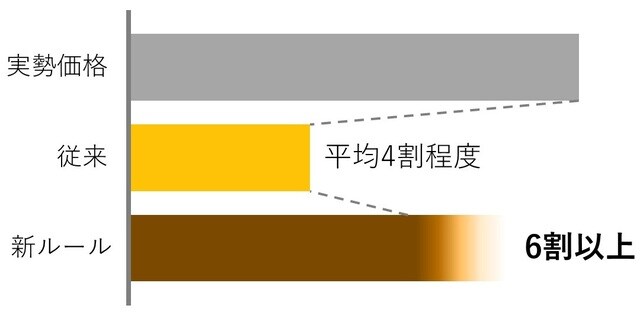

先生:新たなルールでは、実勢価格を反映する指標が導入される見込みだね。具体的には、築年数や階数などに基づいて相続税評価額を計算した上で、実勢価格との乖離の割合、すなわち乖離率を計算するんだ。その乖離率が1.67倍以上の場合、従来の相続税評価額に乖離率と0.6を掛けることになるね。結果的に、相続税評価額は引き上げられるはずだね。

生徒:具体的にどのように計算するのですか?

先生:計算例を考えてみようか。たとえば東京都内の築9年の43階建て高層マンションの23階を想定してみよう。1億1900万円の実勢価格に対して相続税評価額が3,720万円となっているようなケースは一般的だね。乖離率を計算すると、1億1,900万円を3,720万円で割って3.2倍になる。新たなルールでは、相続税評価額3,720万円に乖離率3.2と0.6を掛けた7,140万円が相続税評価額になるんだ。

生徒:乖離率と0.6を掛けるって難しい計算ですね。

先生:いや、難しくないよ。乖離率を掛けるというのは、実勢価格の倍率を掛けるだけだから、実勢価格に戻すということだね。それに0.6を掛けるというのは、単純に実勢価格の60%で評価するということだよ。60%で評価した場合の乖離率は、100%÷60%で1.66倍になるけれど、これは一戸建ての平均的な乖離率ということらしいね。

生徒:なるほど。全国のマンションの乖離率はどうなんでしょうか?

先生:国税庁によれば、全国の20階以上のマンションの乖離率は平均3.16倍だったんだ。つまり、新しいルールの基準となる1.66倍を大きく上回っていたということ。新しいルールに変わると、大半の住戸で相続税負担が増えることになるだろうね。

★2024年からのタワマンの相続税評価とは?こちらをチェック

【タワマン節税】2024年から新しいタワーマンションの相続税評価が変わる!【令和6年度税制改正】

見直しのきっかけとなった、2022年の最高裁判決

生徒:でも、なぜ今までそのような乖離があったんですか?

先生:それは、高層マンションの場合、全体の敷地面積を戸数で分けるために、戸数が多いタワーマンションであるほど、1戸当たりの土地の持ち分は小さくなるよね。これが原因だね。

生徒:いま港区や中央区のタワーマンションの数がものすごく増えてきましたが、これらを相続財産として所有しておくと有利だということですね。

先生:そうだね、高層階ほど眺望も良くて実勢価格が高くなるから、相続税評価額の差が、高層階になるほど大きくなるんだ。この差を利用した節税策は「マンション節税」や「タワマン節税」とも呼ばれていて、相続税負担の不公平性が問題視されていたんだね。

生徒:それが改善されるきっかけは何だったんですか?

先生:2022年の最高裁の一つの判決が大きなきっかけと思うよ。タワーマンションというわけではないけど、13億円で購入したマンション2棟を、3億円という低い相続税評価額で申告した相続人に対し、不動産鑑定評価額が12億円だとして、国税当局の追徴課税を認めた判決だね。判決理由では「他の納税者との間に看過しがたい不均衡が生じ、租税負担の公平に反する」と書かれていたんだ。

新ルール、タワマンの売れ行きにも影響の可能性

生徒:新しいルールに変わると、高層マンションに係る相続税負担が重くなるので、タワーマンションが売れなくなりそうですね。

先生:そうだね。このルール変更だけで相続財産の評価が3,400万円増えることになるから、仮に税率を20%とすれば680万円、50%とすれば1,700万円も相続税が増えてしまうことになるね。

生徒:税制改革の必要性について、より深く理解することができました。ありがとうございました。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★金の専門家が実際に行う資産運用方法についてはこちらをチェック

【プロのお金の増やし方】投資先は円安だから米国株?投資信託?お金の専門家が実際に行う資産運用方法を大公開!【第10話】