本記事のポイント

・インフレ率は日米で逆転、マイルドなインフレは歓迎すべきもの

・注目すべき高配当株指数

・バリューとグロースのスタイル分散ができる高配当株投資方法

インフレ率は日米で逆転、マイルドなインフレは歓迎すべきもの

今朝発表された6月の消費者物価指数は変動の大きい生鮮食品を除く総合指数が前年同月比で3.3%上昇した。電気代や食品などの値上げが主な要因だ。生鮮食品を含む総合指数は3.3%の上昇となり、米国の6月の総合指数のプラス3.0%を上回った。インフレ率はもはや日米で逆転している。

いや、実態ではとっくに逆転は起きていた。政府の物価高対策の効果はCPIで1%の押し下げに相当すると試算されているからだ。

もはや米国をも上回る物価上昇に注目が集まるなか、昨日開催された政府の経済財政諮問会議で、民間議員らが物価高対策として現在講じられている電力・ガスなどの激変緩和措置(補助金)について「段階的に縮小・廃止するとともに、物価高の影響を強く受ける低所得者・地域などに重点を絞ってきめ細かく支援すべき」との提言を行った。電力・ガス・ガソリンの補助金は9月末が期限で与党内では延長を望む声が多い。もちろん、物価高を苦とする庶民の暮らし向きを考えてのことだろう。それは当然である。

しかし、今朝のテレビ東京「Newsモーニングサテライト」に出演された東京大学の渡辺努教授は、この民間議員の提言を評価したいと述べた。物価の専門家である渡辺先生は、プライスコントロールは価格メカニズムに反するから廃止するべきだという経済理論面からの意見に加えて、別な効能をも考慮するべきだと述べられた。

「別な効能」、すなわちインフレが持つポジティブな面に目を向けようということだ。すでに輸入物価は低下し、この秋以降、日本の物価はあがりにくくなるだろう。それだけで激変緩和措置は不要だが、緩和措置をやめることでCPIに低下圧力をかけなくすることが重要だ。なぜなら来年の春闘での賃上げに影響するからである。渡辺先生は、日本の問題は物価が高いことではなく所得が低いことである、と述べられた。

まったくアグリーである。日本も緩やかなインフレのもと、働く人の賃金が毎年上がっていくことが当たり前の社会になるべきである。その意味からも、マイルドなインフレは歓迎すべきものなのだ。

注目すべき高配当株指数

前回のレポートでは、日本もようやくインフレになったことで実質金利がマイナスになり、それが企業の投資を誘因していると述べた。家計にとっても同じことがいえる。渡辺先生はインフレの下、国民の所得を上げていく必要性を説かれたが、それに加えて貯蓄のリターン向上も重要な観点だ。

フロー(所得)だけでなくストック(貯蓄)も増やさなければならない。なにしろ日本の家計の金融資産は2,000兆円。その半分の1,000兆円は0%の金利の預貯金である。これだけのお金が無利息で眠っている。まさに死蔵――死に金である。これだけの金融資産がゼロ・リターンに甘んじている状況は世界最大の純債権国である日本の国富にとっての大きな損失である。

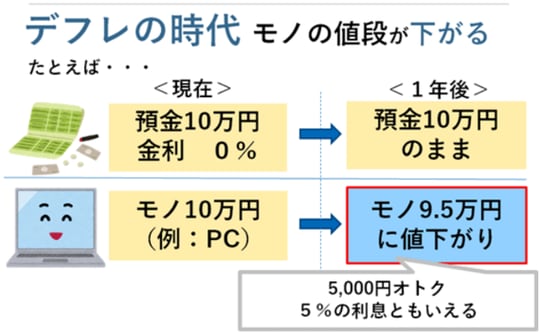

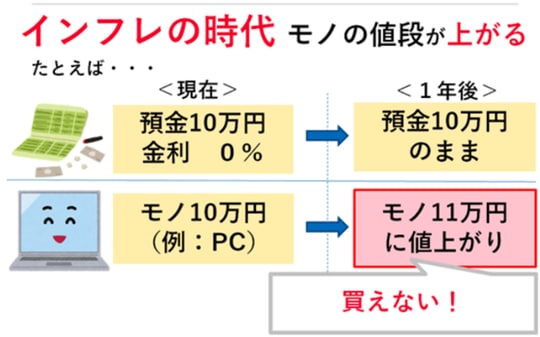

デフレの時代はゼロ金利の預金におカネを置いていてもよかった。モノの値段のほうが下がるからだ。「実質」ベースでは利息が生じていた。

ところがインフレの時代になると、資産(預金)が増えないとモノが買えない。インフレとは現金の購買力が低下することである。

インフレには歓迎すべき点がいくつもあるが、もちろん問題もある。日本の問題はインフレをヘッジする手段が乏しいことだ。海外主要国ではずっとインフレ経済だが、それに伴って賃金も上がり、金利も高い(=金利収入が得られる)ので特に問題はなかった。日本の場合は、足元、急速に物価が上昇しているのに、金利が相変わらずゼロ%であることが問題である。

逆にいえば、日本だけが強烈な実質マイナス金利の世界。ここに日本で株式の配当が注目される理由がある。金利がじゅうぶん高ければ預金の利息でも、ある程度インフレはヘッジできる。しかし、金利の存在しない日本では別の形でインカム・ゲインを得る必要がある。それは株式の配当金か不動産の賃貸収入(ペーパーアセットで不動産投資をするならREITの分配金収入)か、ということになるだろう。

実際のところ、高配当株は大人気である。マネー誌は毎号「お約束」のように高配当株特集を組むし、高配当株ファンドも資金流入が続いている。配当利回りが高い50銘柄で構成する日経平均高配当株50指数というインデックスがある。この指数に連動するETF「NEXT FUNDS 日経平均高配当株50指数連動型上場投信」の純資産総額は6月下旬に、2017年の上場後、初めて1,000億円を超えた。直近1年間で2.5倍になったことになる。

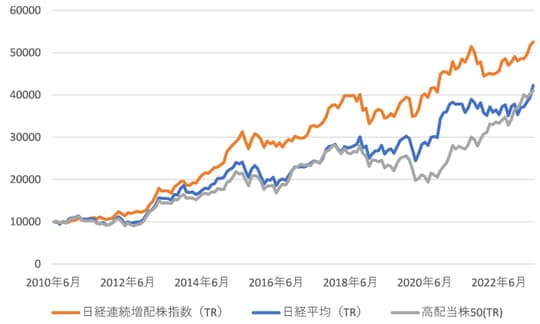

もちろん、高配当株50指数に連動するポートフォリオでも悪いことはない。悪いどころか、素晴らしいパフォーマンスだ。しかし、それに勝るとも劣らない、配当にフォーカスした戦略がある。それは連続増配株に着目した投資法である。米国ではS&P500配当貴族指数という有名な指数がある。これは連続増配株を選ぶインデックスだ。

その日本版ともいえる指数が開発され、このほど算出が始まった。それが「日経連続増配株指数」だ。日本には連続増配年数で選んだ指数で普及しているものはなかったので、これまでにない指数といえる。

2015年に「S&P/JPX配当貴族指数」の算出が始まったが、これは“配当貴族”と名前がつくものの、実際は配当利回り指数である。「S&P/JPX配当貴族指数」は実質的には米国のS&P500配当貴族指数(連続増配年数のランキング上位を選ぶ)とは指数算出ルールが違う。銘柄の選び方は、10年以上毎年増配か、配当を維持している銘柄(=10年以上減配していない)のなかから、配当利回り順で上位50銘柄を選ぶ。

それに対して「日経連続増配株指数」は単純に連続増配の年数の上位を選んでいるので、米国の「S&P500配当貴族指数」の日本版を志向したものになっている。

特筆するべきは、そのパフォーマンスだ。計測期間にもよるが、少なくとも2010年からの長期パフォーマンスは日経平均と高配当50を大きくアウトパフォームしている。

これは「連続増配」というところがミソである。ちょっと考えればわかることだが、増配が続くと言うことは、①株価が変わらなければ、配当利回りが高まっていく、②当然、高い配当利回り株は買われて、妥当な利回り水準に落ち着くまで株価が上昇する。その結果、トータル・リターンがいいのは当たり前である。かなり手堅く、魅力的な投資戦略である。

この「連続増配」を英語ではDividend Growth――配当成長という。

無料セミナー(会場+オンライン)

【資産運用】3月26日(水)開催