国民年金基金とは

国民年金基金は、個人事業主のための「私的年金」の制度です。掛金を払い込むと、全額が所得控除の対象となります。

日本の公的年金制度では、サラリーマン(会社員・公務員等)には「基礎年金」に加え「厚生年金」があり「2階建て」になっているのに、個人事業主には「基礎年金」しかありません。

そこで、個人事業主向けに、任意加入できる「2階部分」にあたるものとして設けられているのが、国民年金基金の制度です。

国民年金基金には「全国国民年金基金」と「職能型国民年金基金」があります。それぞれ以下の違いがありますが、事業内容はまったく同じです。

【全国国民年金基金】

・住所地・業種を問わず加入できる

・全国に38の支部がある(2023年7月現在)

【職能型国民年金基金】

・特定の事業・業務に従事する人が加入できる

・「歯科医師」「司法書士」「日本弁護士」がある

国民年金基金の税制メリット(掛金支払時・年金受給時)

国民年金基金に加入すると、掛金を払い込む段階と、年金を受け取る段階で、いずれも税制優遇を受けられます。

【国民年金基金の税制優遇】

・掛金を払い込む段階:全額所得控除になる

・年金を受け取る段階:「公的年金等控除」の対象となる

◆掛金支払時のメリット|全額所得控除になる

国民年金基金の掛金は、iDeCoと合算して最大月6万8,000円まで設定できます。つまり、年間最大81万6,000円まで設定できるということです。また、掛金全額について所得控除を受けることができます(社会保険料控除)。

これによって、年金受取時まで課税が繰り延べられます。

◆年金受取時のメリット|「公的年金等控除」を受けられる

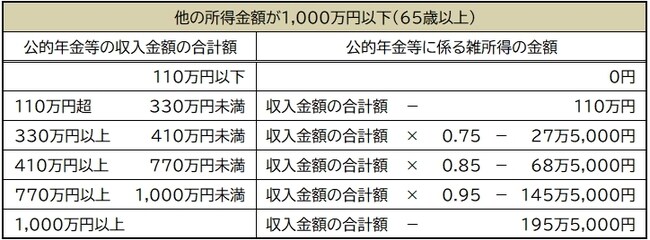

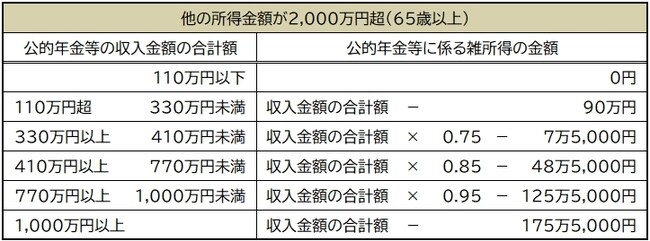

年金を受け取ると、「雑所得」として所得税・住民税が課税されます。ただし、「公的年金等控除」を受けられるので、税負担は大幅に軽くなります。

公的年金等控除を加味した雑所得金額の計算式は以下の通りです(【図表1】~【図表3】参照)。

このように、国民年金基金は、掛金支払時と年金受取時の両方とも、税制優遇の対象となっています。

国民年金基金のプラン

国民年金基金のプランは「終身年金」2種類と、「確定年金」5種類あり、これらを組み合わせることになります。

「終身年金」は65歳以降、年金を一生涯にわたって受け取れます。

「確定年金」は決まった年数だけ年金を受け取れるものです。

それぞれ、「1口」あたりの「年金」の額と「掛金」の額が定められており、掛金の月額は「性別」と「加入時の満年齢」に応じて決まります。

プランを選ぶ際は、以下の4点に留意する必要があります。

【プラン選びの留意点】

・1口目は必ず「終身年金」から選ばなければならない

・1口目の「終身年金」と2口目以降の「終身年金」は年金額・掛金が異なる

・掛金の上限は月68,000円(iDeCoと合算)

・「確定年金」の年金額は「終身年金」の年金額を超えてはならない

また、「終身年金」と「確定年金」のプランはそれぞれ以下の通りです。

【終身年金のプラン】

・終身年金A型:年金の受取について65歳~80歳の15年間は保証される・掛金が割高

・終身年金B型:15年間の保証なし・掛金が割安

「終身年金A型」における「15年間の保証」は、本人が80歳になる前に亡くなった場合でも、遺族が本人に代わって80歳までの年金を受け取れることをさします。その代わりに掛金が「B型」より割高に設定されています。

【確定年金のプラン】

・確定年金Ⅰ型:65歳~80歳の15年間保証

・確定年金Ⅱ型:65歳~75歳の10年間保証

・確定年金Ⅲ型:60歳~75歳の15年間保証

・確定年金Ⅳ型:60歳~70歳の10年間保証

・確定年金Ⅴ型:60歳~65歳の5年間保証

いずれも、掛金は性別・年齢ごとに細かく設定されています。

加入シミュレーション(35歳男性の例)

最後に、年収600万円・35歳1ヵ月の男性が国民年金基金に加入した場合のシミュレーションを紹介します。

【プラン内容】

・1口目:「終身年金A型」(掛金月額1万140円・年金月額1万5,000円)

・2口目~6口目(5口):「終身年金A型」(掛金月額1万6,900円・年金月額2万5,000円)

・7口目~12口目(6口):「確定年金Ⅰ型」(掛金月額合計1万4,280円・年金月額3万円)

掛金を最後まで払い込み続けると(24年11ヵ月間)、掛金総額は1,235万4,680円です。これに対し、80歳までの年金額は15年間で総額1,317万3,000円となり、6.62%増えたことになります。

ローリスク・ローリターンで、銀行に預金するよりもはるかに多く増やせる計算になります。

これに加え、掛金全額が所得控除になり、かつ、年金を受け取って課税される段階で公的年金等控除を受けられるのです。

iDeCoも同様の税制優遇を受けられますが、リターンのよい金融商品で運用する場合はそれなりのリスクがあります。

このように、国民年金基金は、最終的に受け取れる金額が定まっていて着実に増やすことができるのがメリットであるといえます。したがって、iDeCoを活用することに抵抗がある方や、iDeCoだけでなくリスクを分散をしたい方に向いている制度です。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【3/17開催】

2028年から株式・投資信託並みの「20%分離課税」へ。

知らずには済まされない「貨幣/純粋資産」としての

「ビットコイン・暗号資産」の現在地

【3/17開催】

高市政権が“日本株”に与える影響…これからの「日本株式市場」と

インフレヘッジ必須時代の「資産運用法」

【3/19開催】

「資産は借りて増やせ!」

3年間で延べ1,500社以上を担当した元銀行トップセールス社長が語る

“新規事業×融資活用”で資産を増やすレバレッジ経営戦略

【3/19開催】

<地主の資産防衛戦略>

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術