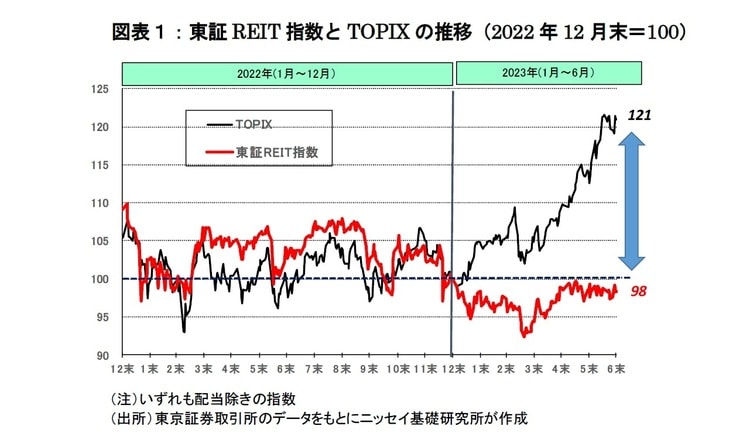

東証REIT指数とTOPIXの推移(2022年12月末=100)

2023年上期(1~6月)のJリート(不動産投資信託)市場を振り返ると、市場全体の値動きを表わす東証REIT指数(配当除き)は▲1.7%下落、配当込み指数は+0.4%上昇となった(図表1)。

上期前半は金利上昇に対する警戒感から下値を探る展開が続いたものの、4月以降、植田日銀新総裁が現在の金融政策を当面維持するとの見方から上昇に転じ、昨年末の水準を概ね回復した。

もっとも、海外資金の大量流入1を受けてバブル崩壊後33年ぶりの高値更新に沸く株式市場と比べて足どりは重く、TOPIXの上昇(+21.0%)に対して大幅にアンダーパフォームする結果となった。

1 投資部門別売買動向(2023年1月~5月)では、海外投資家は国内株式(現物+先物)を6.6兆円買い越した一方、Jリートを▲674億円売り越した。

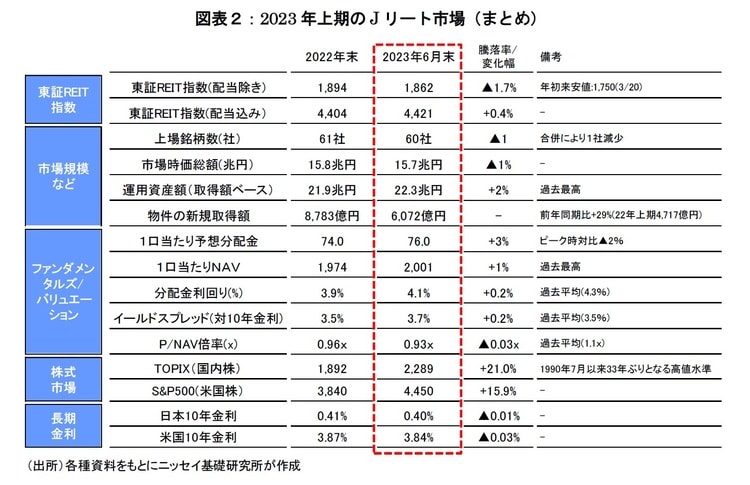

2023年上期のJリート市場(まとめ)

続いて、市場規模を確認すると、上場銘柄数は61社から60社に減少、市場時価総額は15.7兆円(昨年末比▲1%)、運用資産額(取得額ベース)は22.3兆円(同+2%)となった(図表2)。

また、Jリートによる物件取得額は6,072億円(前年同期比+29%)となり、大きく落ち込んだ昨年から回復が見られた。

アセットタイプ別の取得割合は、多い順に、オフィスビル(35%)、物流施設(32%)、住宅(16%)、商業施設(10%)、ホテル(6%)、底地ほか(1%)であった。

一方、業績面では、ホテル収益の回復や不動産売却益の計上などがプラスに寄与し、市場全体の1口当たり予想分配金は昨年末比+3%増加、1口当たりNAV(Net Asset Value、解散価値)も不動産価格の上昇を反映し+1%増加と堅調であった。

この結果、6月末時点のバリュエーションは、分配金利回りが4.1%(昨年末比+0.2%)、10年国債利回りに対するイールドスプレッドが3.7%(同+0.2%)、NAV倍率が0.93倍(同▲0.03倍)となり、半年前の2022年末時点と比べてJリート市場の割安感が高まっている。

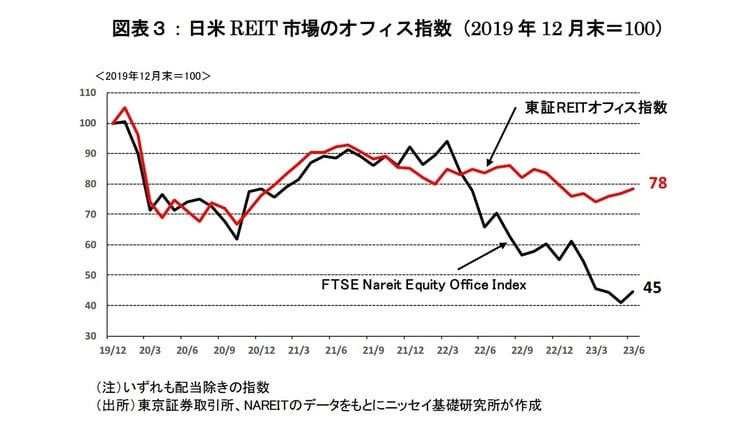

日米REIT市場のオフィス指数(2019年12月末=100)

ところで、Jリート市場が株式市場の上昇にキャッチアップできない要因の1つに、米国リート市場で高まるオフィス悲観論の影響が挙げられる。

現在、米国のオフィスセクターは、(1)空室率上昇、(2)借入金利上昇、(3)融資厳格化という、3つの「圧力」に直面している。

なかでも、コロナ禍を契機に広がったリモートワークに伴うオフィス需要の減少、いわゆる「Zoom Effect」が深刻化しており、主要都市のオフィス空室率は軒並み2ケタを超えて上昇している。

こうした厳しい事業環境のもと、米国リート市場のオフィス指数はコロナ禍前の2019年末対比で5割を超える下落率となり、リーマンショック後に付けた2009年以来の安値水準に沈む(図表3)。