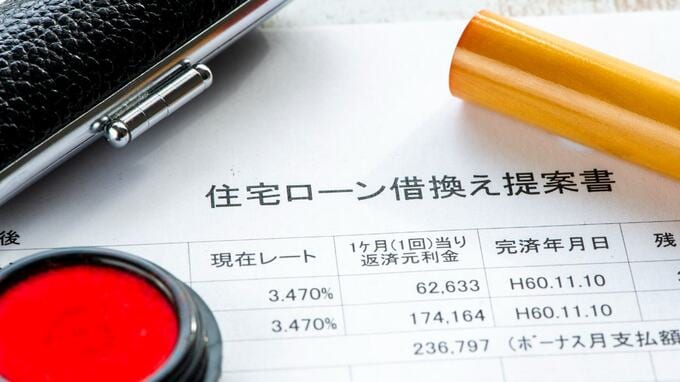

「戻し保証料」があるローンのシミュレーション

Mさんは、いま返済中の住宅ローンを借入したとき、35年分の保証料を現金一括で支払いました。保証料一括前払型の住宅ローンの場合、繰り上げ返済や一括返済をすると短縮した期間分の保証料が還付されます(戻し保証料)。

Mさんの場合は、借り換えをすると残り30年分の保証料として76万円が現金で戻ってくる見込みです。

ちなみにいまのローンのまま返済を続けた場合でも、60歳のときに一括返済すれば残りの18年分の保証料が18万円ほど戻ってきます。

最終的に、それぞれの戻し保証料も考慮すると、借り換えした方が▲63万円支払い総額が減るので得という結果になりました。

注意が必要なのは、事務手数料型のローンや保証料金利上乗せ型のローンなど保証料が戻らない種類のローンを借りている人が、同じような金利条件・返済期間で借り換えを検討する場合は、借り換えメリットが出ない可能性がある点です。

また、戻し保証料の金額は、当初借入額や残存期間、融資条件などにより異なります。

個々に計算する必要がありますが、一例として[図表2]の都市銀行の例を参考にしてみてください。

戻し保証料の具体的な金額については金融機関側も事前には教えてくれないケースが多いですが、ダメ元で聞いてみてください。

そもそも自分のローンが保証料型なのか、最初に保証料を一括で払ったのかわからないという方も多いでしょう。そういう場合は、契約当初の書類で確認してみてください。

それでもわからないという場合は、筆者のような住宅ローン専門家に相談するという手もあります。

戻し保証料は、完済してから1か月後くらいに保証会社から返済口座に入金される形で還付されます。そのため、返済が終わったからといってすぐさま口座を解約しないよう注意が必要です。

筆者はこれまで数多くのお客様の住宅ローンの見直し相談にのってきましたが、借り換え前と借り換え後の金利差がおおむね0.3~0.4%程度であり、実際に返済を続ける期間が10年前後の場合、諸費用を考慮すると借り換えメリットがでにくくなっています。

住宅ローンの借り換えを検討するときには、単純なローンの残存期間ではなく、実際に返済を続けるのはあと何年なのか、売却資金や退職金、預貯金あるいは相続財産などの資金を使って、途中で一括返済する見込みがあるのかどうか、あるとしたらそれはいつごろなのか、といったことが大きくかかわってきます。

そこを考えずに借り換えをすると、結果として損する可能性もあるので、今後のライフプランやマネープランをしっかり考えたうえで借り換えを検討するようにしてください。

平井 美穂

平井FP事務所

代表ファイナンシャルプランナー