数秒~数分の「超短時間」なら、ニュースの影響が大

数秒間から数分間といった非常に短い時間では、ニュースが重要な役割を果たす。ニュースは金融政策や通商政策などの政策に関するもの、企業業績に関するもの、地政学的リスク(geopolitical risk)※1に関するものなど様々なものがあり、市場参加者はそれぞれのニュースがドルの増価につながるのか減価につながるのかを判断して取引を行う。

※1 中東や北アフリカ地域など政治面や軍事面などで市場に大きな影響を与えるニュースが出やすい地域の問題を指す。

近年では、この作業はAIが担うようになっており、ニュースの発表から為替レートの変化までのタイムラグが非常に短くなっている。

期間が長くなると重要性を帯びてくる「裁定取引」

より期間が長くなると、金融市場における裁定取引(arbitrage)が重要性を持つ。裁定取引とは、同一商品には同一の価格が付くという一物一価の法則(law of one price)に基づき、価格差を利用して収益を上げる取引である。

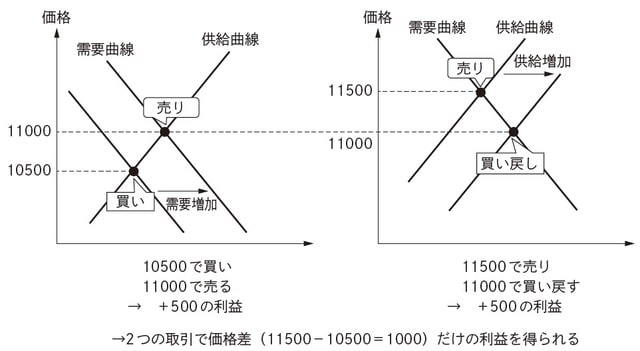

図表1では、2つの市場で同一商品が異なる価格で取引されている。例えば、同じ時間に日経平均先物が日本とシンガポールで取引されているが、両者の価格が一時的に乖離するような場合を表している。

裁定取引は、価格の低い左図の市場で買い、価格の高い右図で売る取引であり、左図の市場では価格が上昇し、右図の市場では価格が下落して一致する。裁定取引により価格差の分だけ利益が得られる。

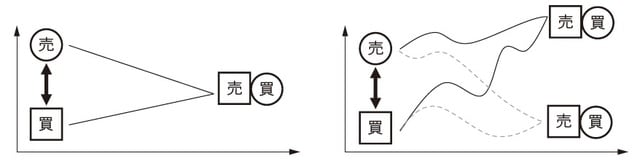

図表1では最終的な価格が2つの価格の中間で決まっているが、裁定取引では図表2のように価格差が解消されれば、最終的な価格が元の価格よりも高くなっても低くなっても問題ない。

手数料などを考慮せず、取引機会が保証されていれば、裁定取引はリスクなしで利益を得られる取引である。

現実には、取引手数料が必要になり、取引の元手を借り入れで賄うのであれば金利も必要になるため、わずかな価格差は放置されることもある。また、法的な規制や取引が薄いなどの理由で裁定取引が実行できない場合もあり、この場合も価格差が放置される。

◆外国為替市場の動きから「金利平価説」を検証!

外国為替市場でも裁定取引は行われており、為替レートに影響を与えている。本記事では、金利平価説(theory of interest rate parity)を取り上げる。

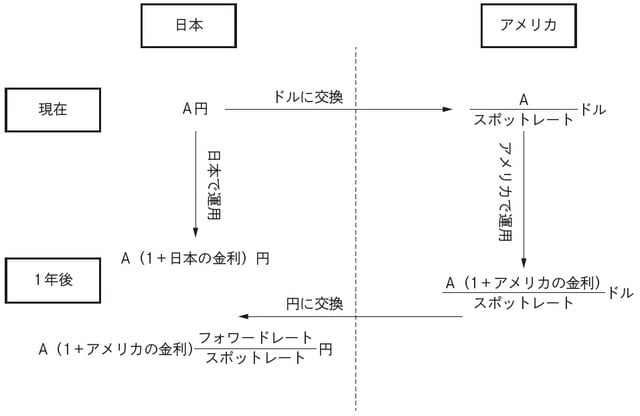

金利平価説は金利差が為替レートを決めるという仮説であり、図表3のような取引で為替レートが決まる。この取引では、A円を1年間日本で運用するか、アメリカで運用するのかを検討する。裁定取引が十分に行われていれば、どちらの運用方法も同じ成績になることから為替レートが逆算できる。

A円を日本で運用すると日本の金利が付き、アメリカで運用するとアメリカの金利が付く。ただし、アメリカで運用するためにはA円をドルに交換する必要がある。この時の為替レートをスポットレート(spot rate または直物レート)という。外国為替市場での取引レートと同じものである。

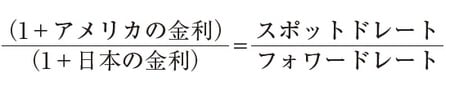

下記の[式1]を使って日本円をスポットレートで割ればドル建てになる。1年後にドルから円に戻すが、現時点で取引される1年後の為替レートをフォワードレート(forward rateまたは先渡しレート)という。[式1]から、ドル建てにフォワードレートをかければ円建てに戻る。

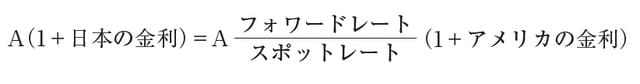

日本での運用成績と日本→アメリカ→日本と経由させたときの運用成績が等しくなることから、下記の[式2]が成立する。

[式2]の両辺をA円で割って整理すると、下記の[式3]となる。

フォワードレートを一定と仮定すると、日本の金利が上昇するとスポットレートが下落し、アメリカの金利が上昇するとスポットレートが上昇する。

表現を変えると、日本の金利が上昇すると円高(ドル安)になり、アメリカの金利が上昇するとドル高(円安)になる。金利平価説は、金利が高くなった国の通貨が増価する、というものである。一方、スポットレートを固定すると、金利が上昇した国のフォワードレートは減価する。スポットレートとフォワードレートは逆方向に動く傾向がある。

◆「国際的な資本移動」と「為替レート」は、相互に調整し合っている

金利平価説からもう1つ言えることは、資本(資金)は金利の低い方から高い方へと流れる傾向にあり、国際的な資本移動と為替レートが相互に調整し合っている、ということである。

日本の金利が上昇すると、(式2)では左辺が大きくなり、日本での運用の魅力が増してアメリカから日本に資本が流入する。その過程で外国為替市場では円買い(ドル売り)が進み、円高(ドル安)が進む。同時に、1年後のフォワードレートの市場ではアメリカの投資家が円からドルに資金を戻すため、円売り(ドル買い)が進み、円安(ドル高)が進む。((式2)の分数の分母が小さくなって分子が大きくなることから、右辺全体が大きくなり、左辺と右辺は再び均衡する(両辺が「=」で結ばれる)。

資本移動は金利差以外の要因でも生じることがあり、国際的な資本移動が為替レートに影響を及ぼしている。

数十年の時間軸では「購買力平価説」が影響を及ぼす

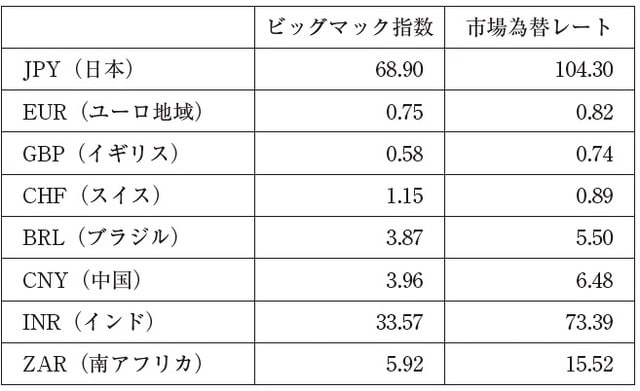

数十年といったタイムホライズンでは購買力平価説(theory of purchasing power parity)がよく知られている。物価水準の差やインフレ率の差が為替レート変動の要因になるというものであり、購買力平価説を象徴するものとしてビッグマック指数がある。

ビッグマックは世界のどこでも同じハンバーガーであるという前提を置く。ビッグマックの価格には、バンズやレタスなどの材料だけでなく、ハンバーグを焼くためのエネルギーや店舗の賃料、人件費なども含まれている。つまり、ビッグマックは消費財のバスケットであり、どこの国でも同じ価値になる。アメリカのビッグマックが1個5.4ドル、日本では390円だとすると、390を5.4で割って1ドル=72円となる。

このような方法で各国のビッグマック指数を算出したのが図表4であり、購買力平価説での為替レートを表している。

ビッグマック指数と市場での為替レートには開きがあるが、ビッグマック指数はあくまでも購買力平価説を分かりやすく説明するための比喩であり、ビッグマックが消費財のバスケットとして適していないためである。

購買力平価説による為替レートであるPPP為替レートは消費者物価指数やGDPデフレータなどの物価指数を用いて計算されるが、どのような指数を用いるのか、何年を基準にするのかで数値が大きく異なる。また、生鮮食品やヘアメイクのようなサービスなど消費財の裁定取引は困難であることから、PPP為替レートに市場為替レートが収斂することはない。

PPP為替レートは将来の為替レートを予測するためではなく、各国の所得などの比較に用いられる。先進国と途上国の所得を測る※2ケースを考えてみよう。

※2 このような使い方の例として、ミラノビッチ『大不平等』みすず書房。

外国為替市場で1ドル=70ルピーである場合、アメリカの100ドルとインドの7000ルピーの価値は等しい。しかし、アメリカで100ドルで買えるものとインドで7000ルピーで買えるものは量的にも質的にも異なっており、物価水準の低いインドの方が7000ルピー(つまり100ドル)でより多くのものが買える。このような場合には、物価水準の差を考慮したPPP為替レートを用いればよい。

川野 祐司

東洋大学 経済学部国際経済学科 教授