税と手数料、金融投資のパフォーマンスを低める要因に

税と手数料は金融投資のパフォーマンスを低める要因となる。通信技術の発展に伴って金融商品の売買手数料は劇的に低下したが、日本では手数料の低下が十分でない分野がある。

それは投資信託であり、日本では購入手数料、運用機関に支払う信託報酬、売買委託手数料、投資信託を売却するときにかかる信託財産留保額などの手数料がある。購入時の手数料が3%程度、信託報酬が1.5%程度という投資信託も多い。図表1のインデックスファンドの多くは購入時や売却時の手数料はゼロであり、経費率も0.1%程度と低い(『【年率リターン平均6.29%】世界最大の政府系ファンド、ノルウェー「GPFG」に学ぶ〈分散投資〉のキホン』参照)。

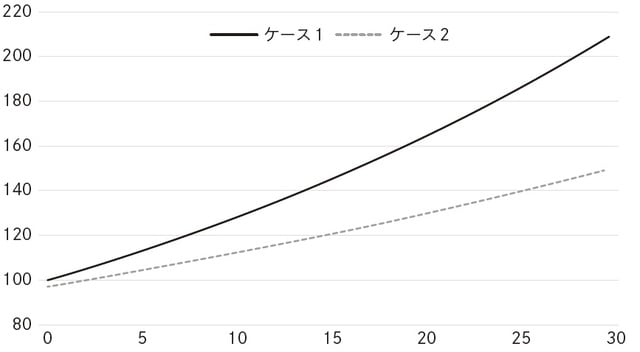

図表2は手数料がパフォーマンスに与える影響をグラフ化している。いずれも100万円を年率3%で30年間運用するが、ケース1は購入時手数料0%で信託報酬は年0.5%、ケース2は購入時手数料3%で信託報酬は年1.5%である。ケース2では購入時にすでにケース1を下回っているが、わずか1%の手数料の差が30年後には139%もの差を生み出している。

税も金融投資のパフォーマンスを低下させる。脱税をするわけにはいかないが、税制をうまく利用してポートフォリオのパフォーマンスを向上させることができる。

日本では、金融投資を行うためには証券会社に口座を開くことが多いが、口座には課税口座、非課税口座、税繰り延べ口座がある。

課税口座は株式などの売却益や配当益に20.315%が課税される(特定口座の場合。一般口座では利益は総合課税になるため所得額により税率が異なる)。非課税口座はNISA口座や積み立てNISA口座であり、年間の買い付け額には制限があるものの売却益や配当益は非課税になる。税繰り延べ口座はDC(Defined Contribution:確定拠出型年金)やiDeCo(イデコ)※1であり、金融投資による収益には課税されるが、実際の課税は60歳になるまで延期される。

※1 DCは加入者本人が運用方法を支持する年金であり、毎月の拠出額(掛け金)は一定だが将来受け取る年金額は運用成績によって異なる。DCは企業や団体が提供しているが、勤め先が提供していない場合は個人向けDCであるiDeCoに加入できる。国民年金のように受取額が決まっている年金を確定給付型年金(Defined Benefit:DB)という。

一般的には、よりハイリスクハイリターンの金融商品を非課税のNISA口座や課税繰り延べのDCに入れておき、よりローリスクローリターンの金融商品を課税口座に入れておくことでポートフォリオ全体の税コストを減らすことができる※2。

※2 DCやiDeCoでは、拠出金額が税控除の対象となり、拠出額に応じて所得税などが減額になる。リスクのある金融商品を絶対に購入したくない場合でも、定期預金などで拠出すればその分だけ税コストが下がる。

DCやiDeCoでは口座提供金融機関が準備する投資信託やETF、定期預金などしか購入することができず、自由度が低い。60歳までの期間が長ければ長いほど、株式を中心とした長期の投資果実を受け取れるような金融商品を選択すればよい。注意点としては、日本のNISA口座は特定口座などと損益通算ができない、5年でロールオーバーするかどうか判断しなければならないなど使い勝手の悪さもある。この点も考慮してポートフォリオを考える必要がある。

長期投資の継続のキモ…「配当・分配金なし」の商品選択を

長期の収益率を高めるためには配当や分配金がない金融商品を選択すべきである。配当金や分配金には課税される。

1年間に10万円の配当金を得ても税引き後の手取り額は約8万円になり、8万円全てを再投資したとしても配当金がない銘柄のパフォーマンスには及ばない。

税は手数料と同じ効果を持つ。しかし、長期に渡って金融投資を続けるためにはインセンティブが欠かせない。配当金や分配金の一部(例えば25%)は金融投資のご褒美として消費に充てて、残りの部分を再投資するような戦略も検討したい。

インデックスファンドで長期運用する顧客は金融機関にとっては最も収益性が低い。そのため、テーマ性投資、金融派生商品を内包した金融商品などを短期間で売買させようとする。2017年にはフィデューシャリーデューティー(fiduciary duty:受託者責任)への取り組みが進み顧客本位の営業活動が進められているとはいえ、退役時代のための金融投資には投資情報も金融機関の営業マンも必要ない。

日本の個人の間ではスワップなど金融派生商品を内包したETFも盛んに取引されている。価格が日経平均などのインデックスの値動きと逆になるインバース型のETFや価格がインデックスの数倍の割合で変動するETFなどに人気がある。

このような商品にはポートフォリオのリスクやリターンの管理に使えるものもあるが、カウンターパーティリスクがあることには注意が必要である。金融危機などのイベントが発生すると、流動性が枯渇して金融派生商品の取引が行えなくなったり、スワップ先が破綻してしまったりするリスクがある。

その場合、ETFを売却できなくなったり、ETF発行企業が破綻して価値がなくなったりする可能性もある。ETFに似た商品にETN(Exchange Traded Note:上場投資証券)もあるが、ETNの発行企業は裏付けとなる資産を保有しないため、発行企業破綻時の損失リスクはETFよりも高い。

企業の破綻以外にも注意点がある。2015年に上場された、NEXT NOTES S&P500 VIX インバースETNはVIX指数と逆の動きをするETNだったが、2018年2月に早期償還による上場廃止となり、多くの投資家が損失を被った。

金融論や国際金融論は学んだ内容をすぐに実践に活かせる分野であり、金融の知識はギャンブルのためではなく、身を守り、長期的な購買力を維持し、豊かな人生を送るために活用できる。本記事が国際金融論の修得だけでなく、読者のマネープランにも役立つことを願っている。

川野 祐司

東洋大学 経済学部国際経済学科 教授