さまざまな投資戦略を持つ「プライベートエクイティ」

プライベートエクイティ(Private Equity:PE)とは、株式市場に上場されていない法人の持分のことであり、投資対象には様々な形態がある。PwCによると、アメリカでは2018年に995億ドル、ヨーロッパでは2017年に1407億ユーロの規模に達している※1。

※1 PwC, Private Equity Trends Report 2018, Money Tree Report.

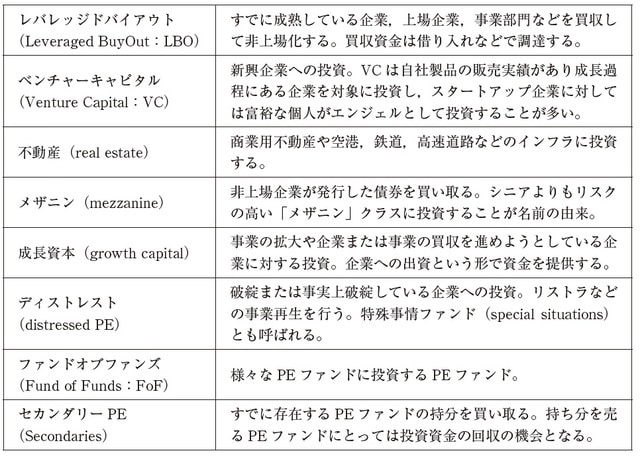

プライベートエクイティには、投資対象によって図表のような様々な戦略がある。まずは、プライベートエクイティのためのファンド(PEファンド)として投資組合や投資法人を作って資金を集め、投資対象を探す。事業や事業部門を買収して育成や再建を行い、上場したり他の企業やPEファンドに売却したりして投資資金を回収する。スタートアップ企業やベンチャー企業への支援と破綻した企業への支援は異なるように、PEファンドには専門的な知識や法務の能力が求められる。

●レバレッジドバイアウト(LBO)

バイアウトとは、企業や企業の一部門を買収して(buy)、株式市場から非上場化させる(out)ことを指す。企業関係者が自ら資金調達して非上場化させることをMBO(Management Buy Out)という。

LBOでは非上場化することでPEファンドが所有者となり、他の意見を持つ株主を排除することにより、経営改革を効率よく進めることができるようになる。一方で、PEファンドや非上場後の経営者の能力に経営が大きく依存することになり、株式市場によるチェックも行われなくなる。企業統治(corporate governance)※2の面では大きく後退する可能性がある。PEファンドの資金回収段階では、株式市場に再上場したり、他の企業やPEファンドに売却したりする。

※2 企業のステークホルダー(利害関係者)は株主だけでなく従業員、取引先、地元など幅広く、企業がステークホルダーとどのような関係を持って統治(運営)していくのか、各企業のルールを公表させるコーポレートガバナンスコードの制度がヨーロッパにはあり、日本でも2015年に導入されている。アメリカでは法的な要件はないものの、コーポレートガバナンスの透明性を高めようとする企業が多い。

●ベンチャーキャピタル

スタートアップ企業は事業が失敗する可能性が高く、非常にリスクが高いため、株式市場での上場が認められず、銀行がまとまった資金を貸し出すケースも少ない。

エンジェルと呼ばれる富裕な個人がスタートアップ企業に資金を提供し、ある程度企業として成長するとベンチャーキャピタルが資金を援助する。ベンチャーキャピタルは役員などの人材を派遣することがあり、経営に深く関与する。エンジェルやベンチャーキャピタルは資金提供の際に株式を取得しており、株式市場での売り出し時※3に資金を回収する。

※3 株式市場で株式を売り出すことをIPO(Initial Public Offering)という。

●ディストレスト投資

ディストレスト投資は破綻企業または事実上破綻している企業を買い取って再生して売却する戦略である。

破綻状態にある企業のバランスシートは毀損しており、純資産がマイナスになる債務超過になっていることもあるため、取得のための金額は小さくて済む。しかし、不採算部門の立て直しには特殊なノウハウが必要となるだけでなく、従業員のマインドの改善や優秀な人員の引き留めなども必要となる。事業再生の後に株式市場に再上場するなどして投資資金を回収する。

●ファンドオブファンズ/セカンダリーPE

ファンドオブファンズやセカンダリーPEは自ら事業体に投資するのではなく、他のファンドに投資したり他のファンドから持分を買い取ったりする。

様々なPEファンドに分散投資をしたりすでに経営が改善している企業を他のPEファンドから買い取ったりすることで、リスクを低減させながら一定の収益を上げようとする戦略である。PEファンドにとっては資金調達先であり、資金回収のための取引相手でもある。

PEへの投資、「分散投資」に該当するかどうかは異論も

プライベートエクイティはリスクが高い一方でリターンも高いといわれている。しかし、投資対象となる企業やインフラには市場価格がなく、評価額には主観が入りやすい。PEファンドへ投資対象を紹介する仲介業者は過大に「夢」を語って主観的な評価額を吊り上げる。リターンに関してはいくつかの指標があるものの、リターンが過大評価されている可能性がある。

スタートアップ企業や破綻企業は、事業が成功するとは限らず、むしろ大部分が失敗するが、計算には含まれない※4。また、インフラファンドなどは投資から回収までの期間が長くなりがちであり、長期に渡ってPEファンドが資金を提供し続けられるのかという問題もある。

※4 これを生存バイアスという。投資信託などのファンドのリターンは現存するものを対象に計算されることから、途中で消滅したファンドも含めた「真の」リターンよりも高くなる。

プライベートエクイティは株式や債券とは特徴が大きく異なるために、分散投資の対象として2010年代に人気が高まっているが、プライベートエクイティへの投資が分散投資であるかどうかについては異論もある。

ベンチャー企業や破綻企業は株式と同じように、景気の影響を強く受ける。成長資本戦略の対象となる事業体の「成長性」も景気に左右される。インフラからの資金回収はインフラ設備の利用度によって決まるが、電力や空港などのインフラ設備の利用度も景気と相関がある。プライベートエクイティの成績が景気に大きく左右されるのであれば、株式との分散投資の対象とはならない。研究が求められる分野だといえる。

川野 祐司

東洋大学 経済学部国際経済学科 教授