今週の注目点=米CPI発表、植田新総裁の会見など

以上、先週の主な動きについて振り返ってみました。金融システム不安を受けた米景気の先行きへの懸念は、先週金曜日の雇用統計発表によりひと息つきましたが、まだ払拭されたとまで言えるほどではないでしょう。このため今週も、先週に続き米経済指標の結果に一喜一憂するといった状況が続く可能性が高そうです。

そういったなかでとくに注目されそうなのは、水曜日の米3月CPI(消費者物価指数)、そして木曜日の同PPI(生産者物価指数)といったインフレ指標でしょう。そして金曜日に予定されている小売売上高、鉱工業生産指数などの発表にも注目が集まりそうです。

CPIは前年比の上昇率が前回の6%から5.2%へ大きく低下するといった予想になっていますが、一方でコアのCPIは前回の5.5%から5.6%へ上昇すると予想されるなど、インフレへの懸念は依然として根強い状況が続きそうです。

ただその一方で、景気の先行き悪化への不安もくすぶっているため、そのなかで5月FOMCの利上げの有無が、目先的には米ドル/円の行方を決める手掛かりとなりそうです。

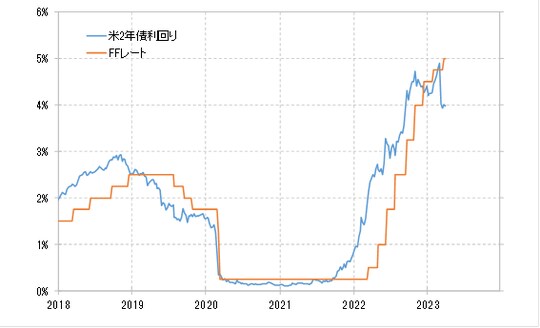

ところで、米2年債利回りは先週末の段階でも4%程度での推移となっており、現在5%の政策金利FFレート誘導目標上限を1%程度と大きく下回っています(図表4参照)。

これは、早期にFFレートが大幅に引き下げられることを先取りするところまで米2年債利回りが低下しているという意味になるでしょう。

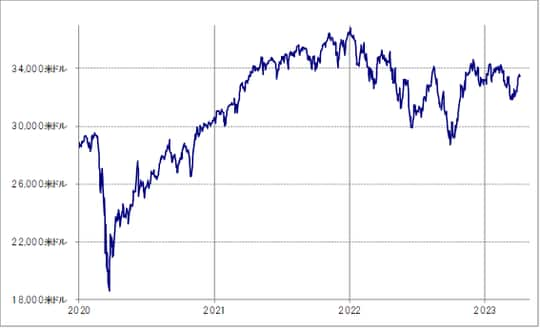

このような米2年債利回り低下が示唆する早期の大幅利下げが現実味を帯びるためには、普通に考えると基本的に景気を先取りして動くとされる株価の大幅な下落が必要ではないでしょうか。

その株価は、NYダウなどで見ても、先週こそ一時下落する場面もありましたが、なお「大幅な下落」に向かう兆しは見られません(図表5参照)。

目先的にFRB(米連邦準備制度理事会)の利上げが終わるということとは別に、早期に大幅な利下げに向かうと言うことは、このような米国株の状況が変わらないとするなら、現実味を帯びることはないのではないでしょうか。

そうであれば、それを先取りする形で大きく低下した米2年債利回りは「下がり過ぎ」ということで、いずれ修正に向かうことになるでしょう。