株価がみせた意外な「粘り強さ」

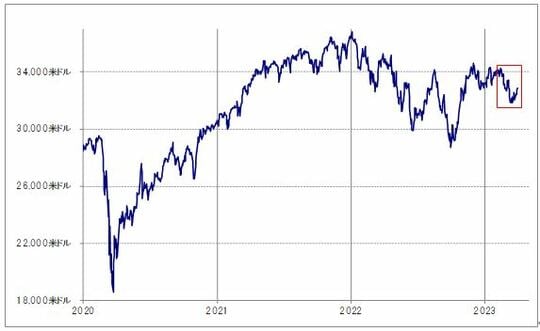

ところで、こういったなかにおいて、株価は意外に下げ渋る動きとなりました。NYダウは2月高値からの下落率も最大で7~8%程度にとどまり、さらに金融システム不安が拡大に向かった3月中旬以降は金利低下を好感したように反発気味の展開となったのでした(図表5参照)。

これは、早期のリセッションへの転換、それを受けた大幅利下げを織り込む米金利低下からは違和感を覚えるものでした。

金融システム不安が拡大するなかで、米金利低下に連れる形で米ドル/円も一時130円割れとなりました。ただその後は、3月末にかけて133円台まで米ドル反発となりました。

これは、金融システム不安を受けて早期の大幅利下げを織り込む米金利低下の修正が入った影響が大きいでしょう。

4月の注目点=米金利の動向、そして日銀会合

以上を踏まえると、4月の米ドル/円は引き続き米金利の動向が最大の注目点となりそうです。

具体的には、金融システム不安を受けた米金利低下はまだ続くのか、それとも「下がり過ぎ」修正で反発に向かうのかということです。

それを考える上で、4月に発表される米国の景気指標、インフレ指標が注目されることとなるでしょう。

ちなみに、金融システム不安の影響は限られそうですが、4月27日に発表される予定の1~3月期の米GDP成長率・速報値について、「早読み」で定評のあるGDP予測モデルのアトランタ連銀「GDPナウ」は、3月31日時点で2.5%としていました。

こんなふうに、金融システム不安の米経済の影響を3月までの景気指標で確認するにはまだ限界があるでしょうから、基本的に景気を先取りして動くと位置付けられる株価の動向が参考になるのではないでしょうか。

かりに株安が大きく広がるようなら、リセッションへの転換による早期利下げ期待を受けた米金利低下が再燃する可能性はありますが、株安が広がらないようなら、金利低下「行き過ぎ」の修正が続く可能性があるでしょう。

ところで、4月28日には、日銀の植田新総裁が出席する最初の金融政策決定会合が予定されています。ここで早速、黒田総裁の下で行われた金融緩和政策の見直しがあるか、それも実は米金利の動向が鍵になるかもしれません。