青色申告とはなにか

1.青色申告には特典がある

法人税や所得税は納税者自らが申告し、納税する税金ですが、この申告納税制度を確立するために設けられたものが青色申告制度です。

青色申告とは、青色の申告書を使用するためにこのような名称がついています。

法人や個人(事業所得、不動産所得、山林所得を有する者に限る)がこの青色申告を認められるためには、複式簿記または簡易簿記による帳簿の備えつけなど一定の要件を満たすことが必要です。

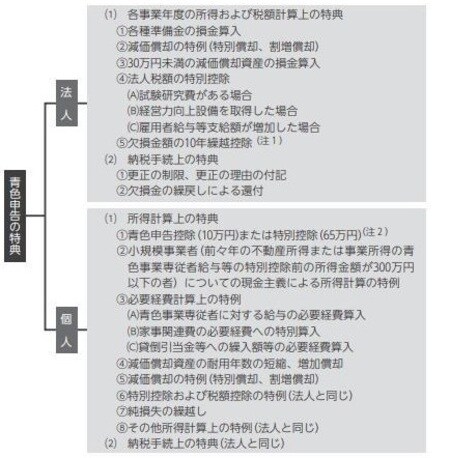

一方、青色申告が認められた場合には、家族専従者給与の必要経費算入、準備金への繰入れ、欠損金の繰越しなど特別な特典を受けることができます。

2.青色申告は事前承認が必要である

この青色申告の承認を得るためには、法人は事業年度の開始日の前日までに、個人は青色申告をしようとする年の3月15日までに青色申告承認申請書を所轄税務署長に提出しなければなりません。

ただし、新設法人は設立日以後3ヵ月経過日とその事業年度終了の日のうちいずれか早い日の前日まで、1月16日以降開業の個人は、開業日から2ヵ月以内に承認申請をすることが必要です。

3.白色申告でも帳簿が必要である

青色申告以外の申告は、すべて白色申告です。たとえ白色申告であっても、所得計算を明確化するために、帳簿書類の備えつけ、整理保存が義務づけられています。ただし、帳簿書類は簡易なものでも認められます。

また、その年の総収入金額の合計額が3,000万円を超えている人は、その年分の確定申告書を提出している場合を除き、翌年3月15日までに総収入金額報告書を提出しなければなりません。

(注2)令和2年分の所得税および令和3年分以降の住民税より、青色申告特別控除額が55万円に引き下げられる。ただし電子申告・納税を行うなど一定の要件を満たすものは控除額が65万円のままとなる。

小島 浩司

監査法人東海会計社 代表社員

福嶋 久美子

税理士法人中央総研資産税部 税理士