投資をすると使える控除

日本政府は国民の投資を後押しするために、さまざまな税制優遇措置を打ち出しています。ここから説明する個人型確定拠出年金(iDeCo)と、企業型確定拠出年金(企業型DC)は、いずれも投資額が「小規模企業共済等掛金控除」の対象になります。

うまく活用すれば、投資をしながら節税をして、さらに将来は運用益を非課税で得られる可能性があるので、ぜひ利用を検討したいところです。

個人型確定拠出年金(iDeCo)

iDeCoは、個人でお金を出して作る年金、いわゆる「じぶん年金」です。iDeCoに加入すると、毎月一定のお金を掛金として支払い、これを運用した金額を「老齢給付金」として原則60歳以降に受け取ることができます。

iDeCoの掛金は全額が所得控除になるので、たとえば年間50万円をiDeCoの掛金として出した場合、その人の所得から50万円を控除として差し引くことができます。ということは、課税所得を50万円分減らせ、所得税や住民税を節税できるということです。

しかも、医療費のように払ったらなくなるお金ではなく、いずれ老齢給付金になって戻ってくるわけですから、利用しない手はありません。

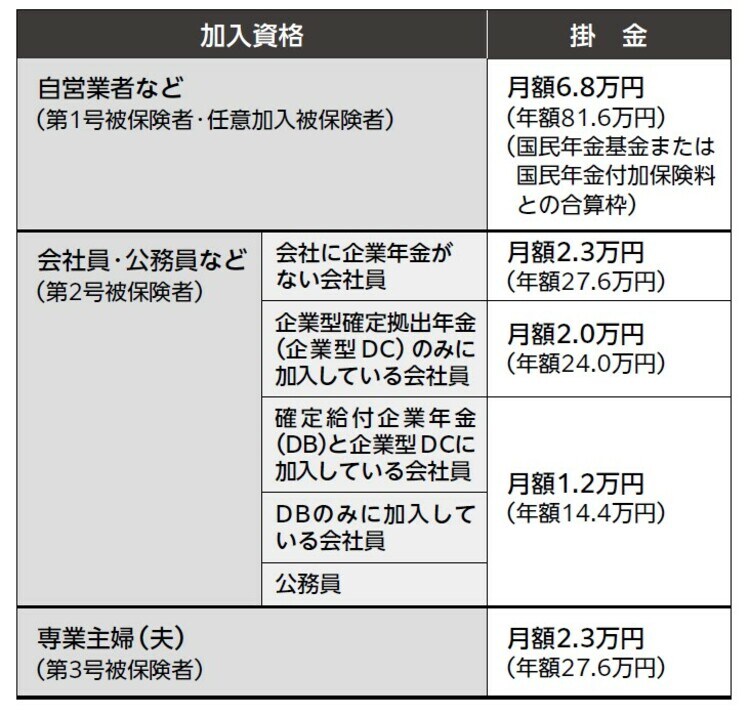

ただし、iDeCoの掛金には、[図表1]のとおり、上限がある点に注意が必要です。

いくら節税に有利であっても、この上限以上に掛金を払うことはできません。

おそらく、「投資は怖い」と思っている人もいるでしょう。その場合もiDeCoは検討する価値があります。

iDeCoの運用方法には「元本確保型(定期預金)」「元本確保型(保険)」「価格変動型(投資信託)」といったタイプの違う金融商品があり、これらを組み合わせて設定できます。

したがって、投資で積極的にリターンを狙いたければ投資信託を重視し、元本割れを絶対に避けたいなら定期預金や保険で運用するといった調整が可能です。