◆特例は「全株式」が対象に

一般措置では発行済み株式の3分の2までしか対象にならなかったのが、特例措置では全株式が対象になりました。株式の評価額に対する納税猶予割合も、一般措置では、相続税に関しては80%まででしたが、特例措置では、贈与税・相続税とも100%適用されるようになりました。

例えば、相続に関しては、これまで「発行済株株式の3分の2の80%(約53%)まで」の納税猶予しかできなかったものが、発行済株式の全部について100%の納税猶予ができるようになりました。

後継者への贈与についても、一般措置では先代経営者1人からしかできなかったものが、特例措置では代表者以外の複数の株主から贈与を受けられるようになっています(2018年1月からは、一般措置でも複数株主からの贈与が可能)。

◆後継者は3人まで承継可能に

また、一般措置では、後継者は代表者1人に限られていましたが、特例措置では、代表者であれば最大3人の後継者への承継が可能になりました。

◆雇用確保要件の弾力化

一番大きな改正箇所は、雇用確保要件の弾力化でしょう。一般措置では5年間平均で、承継(贈与・相続)時の8割の雇用を維持しないと納税猶予が取り消されます。特例措置では平均8割を下回った場合でも認定取消・納税とはなりません。

一定の報告を行えば納税猶予を継続することが認められるようになりましたので、実質的には撤廃されたといってよいでしょう。

もちろん雇用の確保をしなくてよいということではなく、慢性的な人手不足という経営環境下にあって、万一雇用要件を満たさなくなった場合でも、取り消しリスクを心配しないで済むようになったということです。

事業承継後5年経過後に、会社の解散など事業継続が困難な事態が生じたときは、廃業時の評価額を基に納税額を再計算し、事業承継時の株価を基に計算された納税額との差額を減免するなど、経営環境の変化による将来の不安も軽減されています。

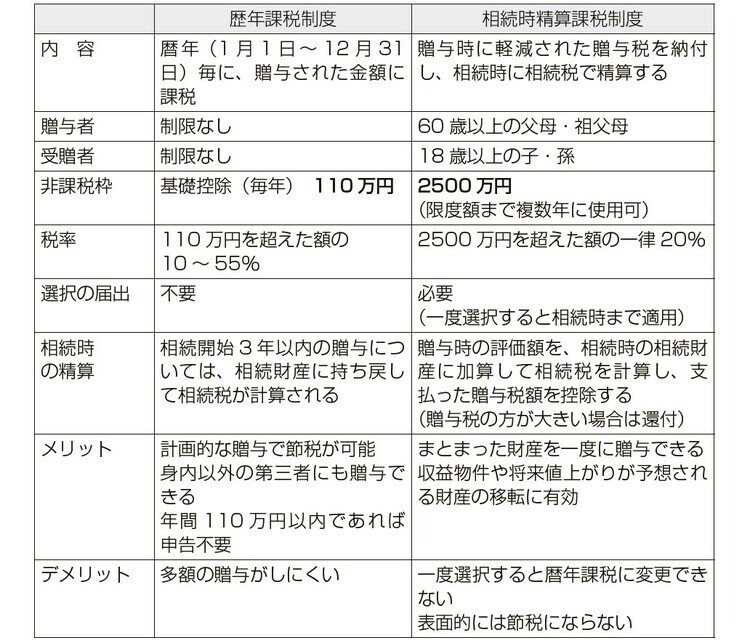

贈与に係る税制として、暦年課税制度と相続時精算課税制度があります([図表2])。

相続時精算課税制度は、60歳以上の父母か祖父母から、18歳以上の子または孫(直系卑属)への贈与が2,500万円まで納税猶予され、将来の相続時点で贈与分が相続財産と合算されて、相続税として課税される制度です。

事業承継税制の特例措置では、この相続時精算課税制度が直系親族以外の親族外承継者へも適用が拡大されています。

なお、2017(平成29)年12月31日までに、既に贈与・相続による株式を取得した場合は、特例措置の認定を受ける(あるいは一般措置から特例措置へ認定を変更する)ことはできません。