事業承継時、高確率で問題になる「相続」

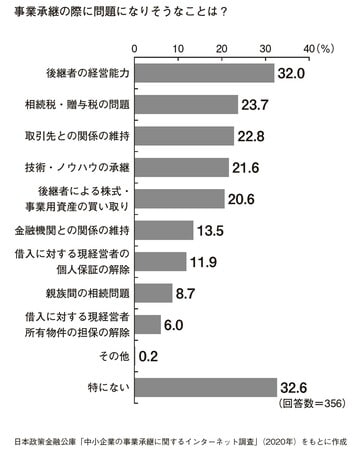

日本政策金融公庫が、すでに後継者が決まっている企業を対象に「事業承継の際に問題になりそうなこと」を調査したところ、回答の第1位は「後継者の経営能力」で、回答率は実に32%でした。そして2番目に多かったのが「相続税・贈与税の問題」(23.7%)です[図表]。

親族内の事業承継を行う場合、単に社長交代の手続きを行うだけでなく、株式の移転も行われます。株式承継の方法には、大きく分けて「贈与」「譲渡」「相続」の3つがあり、いずれも税金が発生します。

・譲渡:先代経営者(親)に対して「譲渡所得税」がかかる

・相続:後継者(子ども)に対して「相続税」がかかる

「贈与税」「相続税」「譲渡所得税」のいずれに対しても、承継する自社株評価に応じて税金が計算されます。自社株式の評価額は、優良な企業であるほど高くなります。

ここで注意すべき点があります。現在事業承継を検討している世代には、数十年前に少額の資本金で会社を立ち上げた人も多くいます。ところが、「現在の自社株式の価値が投資額よりもはるかに上回っていること」を知らない経営者が大多数なのです。

たとえば、自社株を1億円程度の価値だと考えていたのに、承継時に蓋を開けてみたら、実際には3億円、4億円だったというケースも珍しくありません。想定以上の納税資金が必要となり、借金して相続税や贈与税を支払わなければならないという状況に陥る場合もあります。

承継準備は万全のはずが…後継者は「借金」して相続税を支払うはめに

売上:約15億円

先代経営者:71歳

後継者:28歳(娘)

この先代経営者は後継者育成や社内周知などの準備をちゃんと進めていて、突然亡くなったときにも問題なく後継者に承継できると思われていました。しかし、いざ承継という段になって、株式以外の相続財産が少ないという問題が起こったのです。

結果として、承継は完了したものの、後継者は発生した相続税を支払うだけの現金がなく、仕方なしに借金して相続税を支払うことにしました。この返済が続くなかで、「自分はいったい、なんのために承継したのだろうか」と、後継者は働く希望を見失ってしまったのです。