-----------------------------------

【目次】

1.米金融政策の転換で訪れる「米国債券への投資タイミング」

2.「良好な企業ファンダメンタルズ」と米国社債市場

3.歴史的な変動局面に立つ中での「為替リスクとの向き合い方」

-----------------------------------

1.米金融政策の転換で訪れる「米国債券への投資タイミング」

<(1)利上げは最終局面へ>

■2月1日、米連邦準備制度理事会(FRB)は0.25%の利上げを実施し、政策金利であるフェデラルファンド(FF)金利は4.50-4.75%へと引き上げられました。歴史的なインフレを抑制すべく、2022年3月から急ピッチで利上げが進められてきましたが、2022年12月会合から利上げ幅が縮小されてきています。2月の会合後の記者会見では、パウエルFRB議長は、あと複数回程度の利上げを示唆しながらも、インフレはピークを打ったとの認識を示しました。

■米金融政策の行方については、雇用や物価情勢の動向がその鍵となっています。2月3日に発表された1月の雇用統計は市場予想を上回る非常に強い結果となり、米国経済の強さが示されました。一方、2月14日に発表された1月の消費者物価指数(CPI)は市場予想を上回ったものの、上昇率は減速が見られ始めました。こうしたことから市場では今後の米金融政策について見方が分かれるところではありますが、FRBは今後も雇用統計やCPIの結果を見ながら、「最後の利上げ時期」を探るようになると考えられます。約1年にわたるFRBによる利上げはいよいよ最終局面を迎えていると思われます。

<(2)利上げ終了時期から探る投資タイミング>

■FRBの「最後の利上げ時期」がより明確に意識されるようになると、先読みが得意なマーケットでは長期債への投資タイミングを探る動きが本格化してくる可能性があります。

■過去約30年間(1983年末以降)を見ると、米国では6回の金融引き締め局面がありました。その中で、FF金利がピークに達した後の持続期間は平均で199日、約6.5ヵ月でした。今後のインフレ動向次第では金融引き締めが長期化する可能性もありますが、過去の経験則にしたがえば、5月3日ないし6月14日が最後の利上げとなった場合には、それぞれから199日経過後の最初の米連邦公開市場委員会(FOMC)が開かれる、12月ないしは2024年1月が金融政策の転換点として意識されることになりそうです。

■一般に、市場金利は政策金利に対して6ヵ月ほど先回りして動く傾向があるとされています。このため、上記のスケジュールから逆算すると、今年の年央にも本格的な長期金利の低下局面を迎える可能性を意識しておいた方が良さそうです。

<(3)利回り水準から見た投資妙味>

■債券の投資収益(リターン)は、①クーポンとして受け取る金利収入、②市場金利の変動による債券価格の上昇・下落により生じるキャピタルゲイン・ロス、の合算になります。このため、金利が高い時期の債券投資は「高水準の金利収入」がバッファーとなることで、債券価格の変動で損失が出てもカバーされることが多く、投資全体としてのリターンも高くなる傾向があるとされています。

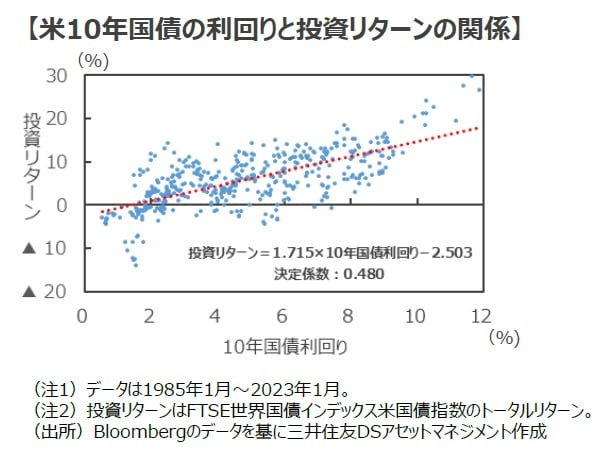

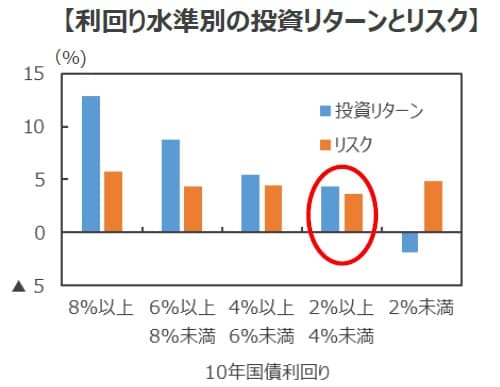

■過去、1985年以降の米10年国債の利回りと、その後の1年間の投資リターンの関係を見ると、両者の間には概ね「正の相関関係」が成立していることが確認できます。このため、「金利が高いほど債券投資のリターンも高くなる」とすることができそうです。また、米10年債利回りの水準別に1年間の平均投資リターンを見ると、利回りが高いほどリターンが高く、利回りが低下するにつれて投資リターンはリスク(平均からのバラつき度合い、標準偏差)とともに低下し、2%を下回るとリスクは低下しない一方で投資リターンが大きく悪化することが確認できます。

■現在の米10年国債利回りは3.8%(2月15日)と、リスクに見合う投資リターンが期待できる状況にある、と考えることができそうです(図表「利回り水準別の投資リターンとリスク」参照)。

2.「良好な企業ファンダメンタルズ」と米国社債市場

<(1)継続する格上げ>

■米国債に続いて、米国社債についても見てみましょう。まず、信用力を表す格付けについては、2022年は米国投資適格社債の格上げが多く、格上げ件数÷格下げ件数の比率は、2010年以降で2014年に次ぐ高水準を記録しました。多くの企業は、インフレ環境下で業績を伸ばし、信用力の改善に結びつけることができたと考えられます。しかし、2022年12月の同比率は1.4倍と平均である1.7倍を下回り、やや悪化しました。

■今後、米国景気の後退と企業業績の悪化から同比率は低下が予想されるものの、景気の落ち込みは極めてマイルドなものになると見られ、企業業績の大幅な悪化は回避できると思われます。

<(2)EBITDA有利子負債倍率の推移>

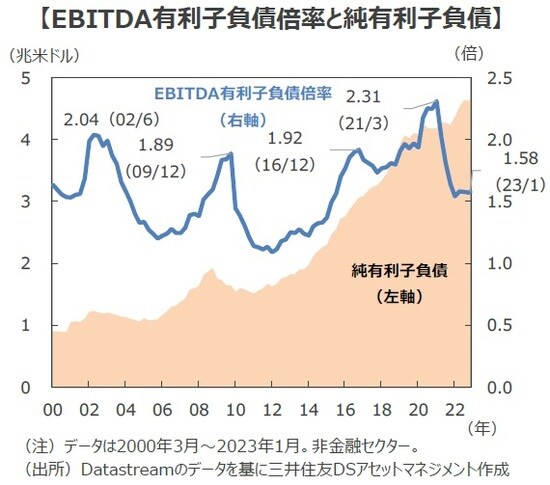

■企業の健全性を測る尺度の1つであるEBITDA有利子負債倍率は、短期借入金や社債、長期借入金といった企業の純有利子負債が収益力の何倍あるかを示した指標で、低いほど財務内容が良好と判断されます。

■2023年1月の同倍率は1.58倍と、5ヵ月連続で1.5倍台で推移しています。2020年以降のコロナ禍や、2022年のウクライナ情勢によって、原材料価格の高騰など不透明要因が多くなりましたが、企業が収益を積み重ねることによってレバレッジはむしろ低下しており、良好な状態を維持しています。

■今後は、銀行が貸出態度を厳格化させ、引き当てを積み増すなど信用環境のタイト化が進んでいることや、業績悪化には注意が必要です。ただ、景気の落ち込みは極めてマイルドなものになると見られ、業績回復が期待できる点を加味すれば、財務の大幅な悪化は回避できると考えられます。

<(3)政策金利と米国投資適格社債OAS>

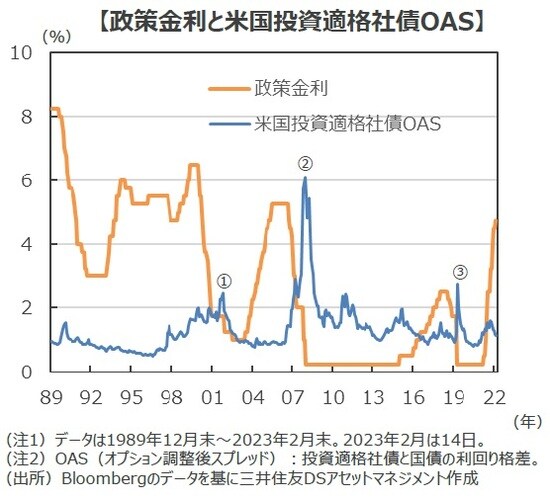

■過去の利上げ終了後の、政策金利と、投資適格社債と国債の利回り格差(オプション調整後スプレッド、以後、OASまたはスプレッド)を見てみると、様子見の局面ではOASは総じて安定して推移した一方、政策金利が低下に転じる局面ではOASは拡大した時期があることがわかります。

■特に顕著にOASが拡大した時期は、①2002年9月:ITバブルの崩壊を受けてFRBが利下げに転じ、2001年9月の同時多発テロやエンロンやワールドコムといった有力企業の会計不正が相次ぎ、2002年9月にOASはピークを形成、②2008年11月:同年9月の「リーマンショック」により、金融システム不安が高まり、OASは歴史的な水準に拡大、③2020年3月:コロナショックで事業リスクが大きく上昇、などが挙げられます。また、1990年頃、95年頃、98年頃は利下げ後もOASは拡大していません。

■こうした過去の例を見ると、利上げ終了後は、OASはしばらく安定した推移となることが予想されます。今後は、企業財務を直撃するような大きなショックが起きない限り、OASの極端な拡大は回避できると思われます。

<(4)2023年の米国投資適格社債はスプレッドが緩やかに縮小すると予想>

■米国投資適格社債のOASは、名目GDP成長率、一株当たり利益(EPS)の成長率と概ね連動して推移しています。名目GDP成長率は、個人消費支出(PCE)デフレーターの伸びの鈍化を反映して低下し、2023年10-12月期をボトムに、回復へ向かう見通しです。一方、EPS成長率はそれに先立ち、2023年4-6月期にボトムを形成する見通しです。

■米国投資適格社債のOASは四半期ベースで2022年9月末に一旦のピークをつけています。景気や業績予想のボトムの時期と比べて先行度合いが早い可能性がありますが、米国投資適格社債のOASは、利上げの終了と金融引き締めの影響、緩やかな景気後退・企業業績の悪化の織り込みが進んでいるため、再度拡大するとしても度合いは限定的と考えられます。

3.歴史的な変動局面に立つ中での「為替リスクとの向き合い方」

<(1)日米中銀の金融政策の転換と為替変動>

■ここまで整理してきたように、米国債券への注目度は高まってきています。一方、米国債券投資は為替変動の影響を受けます。パフォーマンスを円建てで考えた場合、円安はプラスに寄与し、円高はマイナスに寄与します。日米中銀の金融政策は転換点を迎えており、一時的にドル安・円高に振れることも考えられるため、こうした為替変動との向き合い方も重要なポイントと言えます。

<(2)為替ヘッジと為替ヘッジコスト>

■為替変動の影響を回避する手法に「為替ヘッジ」(以下ヘッジ)があります。例えば、米ドルと円であれば、「直物のドル買い・円売り」と「先物のドル売り・円買い」を同時に行うもので、先物の期間は1ヵ月や3ヵ月などの短期が一般的です。ドル円のヘッジコスト(米ドルの調達金利)は、米ドルの短期金利と円の短期金利の差が基本となります。米ドルと円の場合は、概ね米ドルの方が金利が高いため、ヘッジをする場合はコストを支払うことになります。

■ヘッジコストの上昇により、米投資適格社債のヘッジ後の利回りは大幅に低下しています。足元でヘッジ後の利回りは0.18%と、米投資適格社債の利回り(5.23%)をヘッジコストでほぼ使い切る形となっています。したがって、現在のヘッジコストを考慮すると、ヘッジ付きで米投資適格社債に投資するメリットは低いように思われます。

<(3)今後のヘッジコストの見通し>

■ヘッジコストと米国の金融政策(FF金利)の推移を見ると、関連が極めて高く、ヘッジコストが低下するためには、FF金利の低下や利下げ期待が高まることが重要と考えられます。

■過去は、利上げが終了した時点からヘッジコストが低下し始めました。ただその低下幅は限られ、利下げが行われるまでの間、ヘッジコストはしばらく高止まりすると予想されます。今後は、利上げが終了した時点で、ヘッジコストがどの程度低下するかが注目されます。

まとめ

■利上げが最終局面を迎える中で、米国債券は魅力的な金利水準となっています。マーケットでは、今年年央にも本格的な長期金利の低下局面を迎える可能性もあり、長期債への投資タイミングを探る動きが本格化しそうです。

■これまでの利上げの影響により、米国景気は悪化が見込まれるものの、極めてマイルドな落ち込みにとどまると見られます。このため、債券の健全性は維持され、米国投資適格社債はスプレッドが緩やかに縮小すると予想されます。

■日本円からの投資としてみると、米国債券投資には為替リスクが伴います。FRBによる金融引き締めは長期化も見込まれることなどから、一段の円高局面は想定しにくいものの、為替差損が懸念される米ドル安・円高局面に対しては、「為替ヘッジ」という手法で為替リスクをある程度抑えることが可能です。ただ、足元ではヘッジコストが比較的高い水準にあるため、米国債券の高い利回りによって得られるリターンは圧縮されてしまいます。為替リスクを抑える選択肢の一つとして向き合うことが重要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『転換点を迎える米金融政策 注目される米国債券市場【マーケットのプロが解説】』を参照)。

三井住友DSアセットマネジメント株式会社