9. 配偶者控除・配偶者特別控除(サラリーマンは年末調整)

「配偶者控除」とは、年収1,000万円以下の人の配偶者がパート・アルバイトとして働いている場合、その配偶者の給与収入が103万円以下であれば、38万円の所得控除が認められる制度です(103万円の壁)。

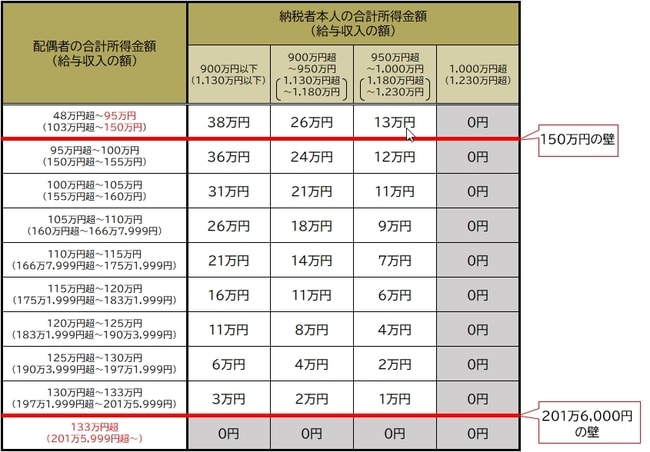

また、「配偶者特別控除」とは、配偶者の給与収入が「配偶者控除」の対象となる「103万円の壁」を超えても、一定の金額の所得控除が認められる制度です。

配偶者の年収が150万円以内であれば38万円の所得控除を受けることができますが、それを超えると、控除額が漸減していきます(150万円の壁)。そして、配偶者の年収が201万6,000円を超えると、控除がまったく受けられなくなります(201万6,000円の壁)。

控除を受けられる金額は、本人の合計所得金額と、配偶者の合計所得金額に応じて定められています(【図表2】)。

10. 扶養控除(サラリーマンは年末調整)

扶養控除は、配偶者以外で、生計を一にする16歳以上・合計所得金額48万円以下の扶養親族がいる場合に、以下の金額について所得控除を受けられる制度です。

・16歳~18歳の扶養親族:38万円

・19歳以上の扶養親族(特定扶養親族):63万円

・同居老親等の扶養親族:58万円

・同居老親等以外の老人扶養親族:48万円

まとめ

本記事で紹介した控除の制度は、いずれも、自ら申告しなければ受けられないものです。

国というのは現金なもので、税金を取れるところから取ることには熱心ですが、こういった控除の制度等、税負担の軽減につながるについては、なぜか義務教育の場で扱われることもなく、啓発活動が不十分といわざるをえません。

となれば、納税者の立場としては、自衛手段として、積極的に知り、活用するほかありません。

本記事の内容をぜひ役立てていただくと同時に、もし過去に申告していなかったものがあるのに気付いたら、5年前までさかのぼって「更正の請求」の制度を利用して還付を受けることをおすすめします。

2022年分の確定申告の受付期間は、令和5年2月16日(木)~3月15日(水)です。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~