3.金融政策

<現状>

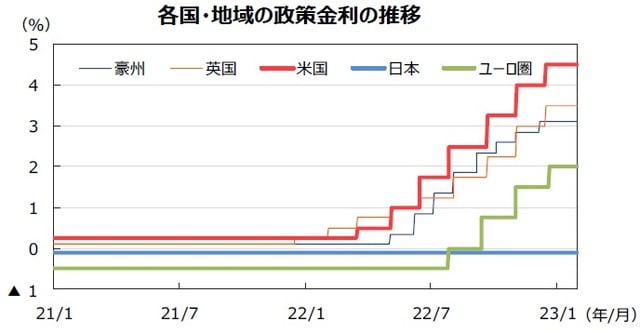

FRBは、12月の米連邦公開市場委員会(FOMC)でフェデラルファンド(FF)金利の誘導目標を3.75~4.00%から4.25~4.50%へ引き上げました。利上げ幅は4会合続いた0.75%から0.50%に縮小しました。FOMCメンバーの政策金利見通し(ドットチャート)では、見通しの中央値が23年末5.125%、24年末4.125%と上方修正されました。ECBは12月の理事会で、預金ファシリティ金利などの0.50%引き上げと、23年3月から量的緩和で膨らんだ資産を縮小することを決めました。日銀は1月の金融政策決定会合で、大規模な金融緩和策の維持を決めました。「経済・物価情勢の展望(展望リポート)」では、物価上昇率見通しを22年度は3.0%、24年度は1.8%と前回から引き上げた一方、23年度は1.6%に据え置きました。

<見通し>

FRBは、23年2月と3月にそれぞれ0.25%の利上げを実施し、FF金利の最終的な到達点(ターミナルレート)として4.75~5.00%に引き上げた後、年内それを維持すると想定しています。ECBは、高止まりしている⾷品価格やコアインフレを抑制するため、大幅な利上げを続ける見通しです。23年2月、3月に0.5%、5月、6月、7月にそれぞれ0.25%の利上げを実施し、預金ファシリティ金利を3.75%まで引き上げると見込んでいます。日銀は、黒田総裁退任後の23年4-6月に長短金利操作(イールドカーブコントロール)における長期金利の変動許容幅を±1%程度に拡大すると予想しています。

(誘導レンジの上限)、ユーロ圏はECB預金ファシリティ金利、英国はRepo Rate、豪州はOfficial Cash Rate

を使用。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

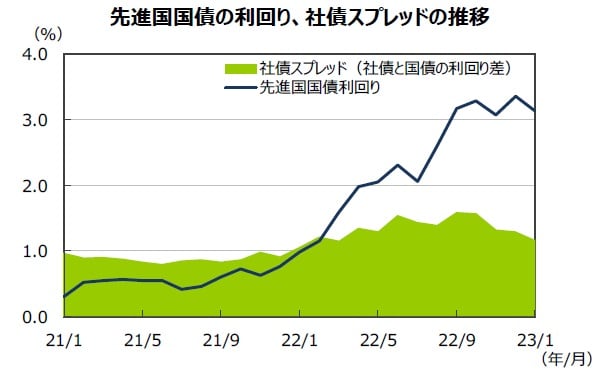

欧米の債券市場はインフレ懸念後退で堅調な展開となり、10年国債利回り(長期金利)は低下しました。前月末に3.9%程度だった米長期金利は、月末3.5%台で終了しました。12月の米雇用統計で賃金インフレへの懸念が弱まったことや、12月の米消費者物価上昇率が鈍化したことから、インフレのピークアウトが意識され、FRBが利上げペースを減速するとの見方が強まったため低下しました。ドイツの長期金利も、12月の消費者物価上昇率が市場予想以上に鈍化したことを受けて、インフレのピークアウトが意識され、ECBが利上げペースを緩めるとの見方から低下しました。一方、日本の長期金利は、日銀の金融緩和の修正観測から、長期金利の許容レンジ上限近くに上昇しました。投資適格社債については、投資家のリスク選好姿勢が強まるなか、国債と社債の利回り格差が縮小しました。

<見通し>

米国の長期金利は、インフレのピークアウトと景気減速の見通しから、FRBの利上げ打ち止めと先行きの利下げが意識されるため、もみ合いながらやや低下する展開を予想します。欧州の長期金利も、賃上げによるインフレ圧力などからECBが金融引き締めを続けるものの、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、新総裁就任後の日銀の政策修正により長期金利の許容変動幅が拡大され、先行き上昇する展開を予想しています。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(注2)社債スプレッドはブルームバーグ・USコーポレート・インベストメント・グレードOAS。

先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成