「インボイス制度」ってどんなもの?

会社員A:K先生、インボイス制度によって増税になる可能性があると聞いたのですが、インボイス制度とは、いったい何のことしょう? 私に関係ありますか?

K先生:関係あるかもしれないし、関係ないかもしれない。わかりやすく整理しながら説明しようか。そもそもインボイス制度とは、何の税金のことかわかっているかな?

会社員A:うちの会社でも騒がれていますから…法人税でしょうか?

K先生:違うよ。これは消費税のルール変更の話なんだ。ちなみに、インボイスというのは「請求書」のことを意味しているんだけどね。

会社員A:消費税は、買い物するときにいつも支払っていますが…。もしかして消費税が増税になるとか!?

K先生:いやいや、一般消費者が支払う消費税にルール変更はないよ。これは商品やサービスを販売する事業者のルールが変わる話なんだ。

★インボイス制度についてはこちらをチェック

インボイス制度で個人事業主は消費税増税?知らないでは済まないこれから日本で起こる事とは

会社員A:それなら、会社員の私には関係ないかもしれませんね。

K先生:そうだね。これは個人事業主や中小企業にとって大きな問題となるんだ。

会社員A:実は私、会社員をしながら副業もしています。もしかしたら、私にも関係してくるかもしれません!

インボイス制度で「影響を受ける人」とは?

K先生:インボイス制度で影響があるのは、課税事業者と取引をする免税事業者なんだよ。免税事業者というのは、年間の売上が1,000万円以下の事業者なんだ。副業している君も、免税事業者かもしれないね。

会社員A:私にかかる税金も重くなるのでしょうか…。

K先生:それは取引の相手方次第だね。相手が免税事業者ばかりなら税金は変わらない。課税事業者なら、税金負担が重くなる可能性が高いね。

「適格請求書」ってどんなもの?

会社員A:なぜ課税事業者と取引すると、私の税金負担が重くなるのでしょう?

K先生:それは、取引の相手方から、適格請求書の発行を求められるからだよ。

会社員A:適格請求書とは何ですか?

K先生:これはインボイス制度で導入されるものだけれど、課税事業者であることを条件に、国税庁に登録すれば、「適格請求書」を発行することができるようになる。これは、取引の相手方に対して、自分の登録番号と、消費税の税率や税額を正確に伝えるものなんだ。領収書や納品書でも構わない、これらを「インボイス」というんだよ。

会社員A:なるほど。適格請求書で消費税を伝えるということですが、これまでも請求書には消費税の金額が書いてありましたよね。インボイス制度で何か影響があるのでしょうか?

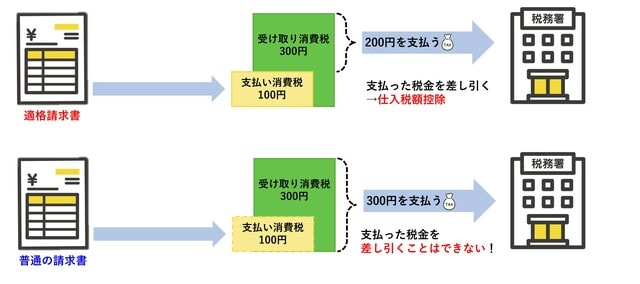

K先生:相手が一般消費者の場合は、とくに大きな影響はないよ。変わるのは、取引の相手方が課税事業者の場合なんだ。これは、インボイス制度が導入されると、適格請求書を受け取らないかぎり、仕入税額控除、すなわち、支払った消費税を控除できなくなるからなんだよ。こちらの図表1にまとめてみたので、見てくれるかな。

免税事業者が消費税を支払うことになるワケ

会社員A:仕入税額控除というのは何でしょうか?

K先生:それでは、消費税の計算の仕組みについて話をしようか。消費税は、だれがだれに納める税金なのか、わかるかな?

会社員A:一般消費者が国に対して納める税金ですね。

K先生:そうだね。君はコンビニで買い物するとき、国に消費税を納めているかな?

会社員A:いいえ、国ではなくコンビニに消費税を支払っていますよ。国は消費税を徴収していないのですか?

K先生:それは、コンビニが一般消費者に代わって国に納めているということなんだよ。

会社員A:なるほど。でも、コンビニは、商品を仕入れるときに消費税を支払っていたのではないですか?

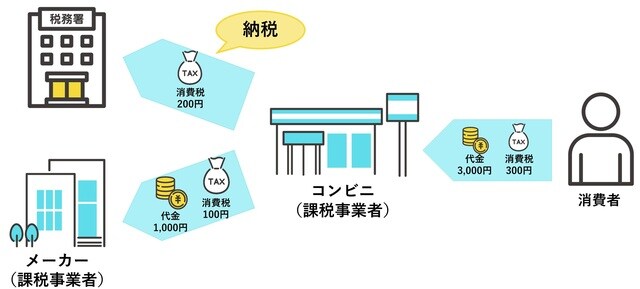

K先生:そうだね、コンビニは、仕入先と国の両方に消費税を支払うね。ここで簡単な計算例を考えてみようか。例えば、コンビニが食品メーカーから1,000円で商品を仕入れてきて、それを一般消費者に3,000円を販売するとしよう。仕入れるときに消費税100円かかるから、1,100円を支払うよね。その後、売るときに消費税300円もらうから、3,300円を受け取ることになるよね。この場合、コンビニが税務署に納めるべき消費税はいくらになるかな?

会社員A:消費税を300円受け取って100円支払っているので、差額の200円を納めるとよいのではないでしょうか。

K先生:そうだね、正解だ。支払った消費税は控除できるから、差額200円の納税だね。これを「バトンリレー方式」というんだ。ところが、これを納めなくてもよい事業者がいたんだよ。それが免税事業者、つまり、売上1,000万円以下の事業者だね。

会社員A:私も免税事業者ですね。

K先生:実は、免税事業者は、差額200円を利益として受け取っていたということなんだよ。これを「益税」というんだ。消費税の仕組みを活用して儲けているということだね。

会社員A:それはお得ですね、消費税分だけ丸儲けですね! でも、取引の相手方は消費税を支払ってくれるのですか?

K先生:いいところに気づいたね! 取引の相手方は、いつでも消費税を支払ってくれるんだよ。なぜなら、自分が支払う消費税は、納税するときに控除することができたからね。

会社員A:これからはどうなりますか?

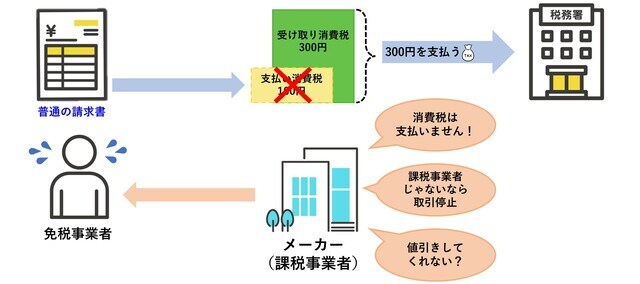

K先生:残念ながら、課税事業者と取引するときは、取引の相手方から必ず適格請求書の発行を求められるようになるんだ。つまり、課税事業者になれといわれるということだね。

会社員A:えーっ! 「消費税の丸儲け」ができないのですか? そんなの嫌です、私は免税事業者を続けます…。でも、なぜ適格請求書の発行を求められるのですか?

★火葬許可書や人が亡くなった時の手続きについてはこちらをチェック

火葬許可申請書って何?人が亡くなった時の諸手続きを全網羅して解説します

K先生:インボイス制度によれば、適格請求書を受け取れば、支払った消費税は控除されるけれど、普通の請求書を受け取れば、控除できなくなるからなんだ。つまり、適格請求書と普通の請求書では、相手の消費税の納税額が違ってくるんだよ。先ほどの計算例なら、差額200円だけ納税すればよかったものが、100円の控除がなくなって、受け取った300円を丸々納めなければいけなくなるんだ。

会社員A:消費税100円は、相手方が負担することになるんですね!

K先生:そうすると、取引の相手方から、こちらの消費税を支払ってもらえなくなったり、値引きを求められたりすることを覚悟しなければいけないね。

会社員A:なるほど! 結局のところ、受け取った消費税を丸儲けできなくなるということなんですね。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★資産運用のリスクとリターンの関係はこちらをチェック

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<