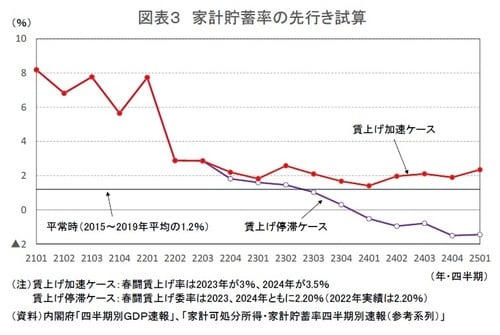

家計貯蓄率の先行き試算

筆者は、高水準の貯蓄を背景に、先行きも個人消費の持ち直しが続くとみていた。しかし、統計の改定によって、家計貯蓄率がこれまでの想定よりも早くコロナ禍前の水準に近づく可能性が高まってきた。その場合、先行きの消費を慎重に見る必要があるだろう。

これまでは、名目賃金が伸び悩み、実質賃金が下落する中でも、高水準の貯蓄を背景に個人消費の持ち直しが続いてきたが、家計貯蓄率が平常時の水準に戻った後は、実質賃金の減少が可処分所得の低迷を通じて個人消費の腰折れにつながりやすくなる。賃上げがより重要となる局面が近づいていると言えよう。

ここで、賃上げが加速した場合と賃上げが停滞した場合に分けて、家計貯蓄率の先行きを試算した。試算にあたっては、消費者物価上昇率(生鮮食品を除く総合)は、2022年度が2.9%、2023年度が1.9%、2024年度が1.1%(ニッセイ基礎研究所の予測値)、2022年10~12月期以降の実質家計消費支出の伸びを前期比0.4%(年率1.6%)*1とした。

賃上げ率については、賃上げ加速ケースの春闘賃上げ率は2023年が3%、2024年が3.5%、賃上げ停滞ケースの春闘賃上げ率は2023年、2024年ともに2.2%(厚生労働省の「民間主要企業春季賃上げ要求・妥結状況」ベース)とした。定期昇給は1.7~1.8%程度とされているため、ベースアップでは賃上げ加速ケースは2023年が1%台前半、2024年が1%台後半、賃上げ停滞ケースが2023年、2024年ともに0.5%程度となる*2。

家計貯蓄率の先行き試算先行きの家計貯蓄率の試算結果は【図表3】の通りである。

賃上げ加速ケースでは、家計貯蓄率は足もとの水準からは若干低下するものの、2024年度末までコロナ禍前の水準を上回る。

一方、賃上げ停滞ケースでは、家計貯蓄率は低下傾向が続き、2023年7~9月期にはコロナ禍前の水準(2015~2019年平均の1.2%)を下回り、2024年1~3月期にはマイナスに転じる。すなわち、賃上げ停滞ケースでは、2024年以降は金融資産の取り崩しを行わなければ消費の回復を維持することができない状態となることを意味する。

*1:この場合、実質家計消費支出の水準は2024年度末に直近のピーク(2019年7~9月期)を上回る。

*2:2022年の春闘賃上げ率(実績)は2.20%、ニッセイ基礎研究所の春闘賃上げ率の見通しは2023年が2.75%、2024年が2.95%である。

金融資産の取り崩しによる消費の回復は期待薄

家計貯蓄率はこれまで考えられていたよりも早くコロナ禍前の水準まで低下する可能性が高くなってきた。一方、家計にはコロナ禍の行動制限下で積み上がってきた累積的な貯蓄が潤沢にある。このため、積み上がった貯蓄の取り崩しによって、消費の回復基調は維持されるという考え方もある。

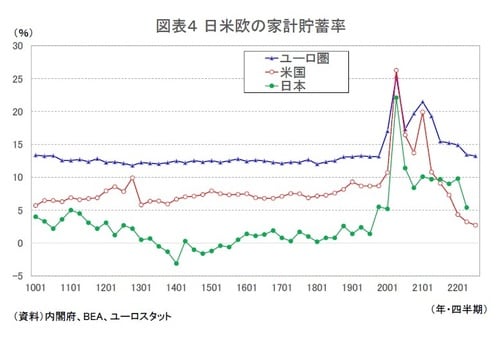

日米欧の家計貯蓄率実際、日本よりも個人消費の回復ペースが速い欧米では、日本よりも家計貯蓄率の低下が明確となっており、ユーロ圏はコロナ禍前とほぼ水準、米国はコロナ禍前の水準を大きく下回っている(図表4)。米国はすでにコロナ禍で積み上がってきた貯蓄の取り崩しによって消費の増加を維持する局面となっている。

日本は行動制限による貯蓄率の上昇幅が欧米よりも大きかったため、累積的な貯蓄額も大きい。ただし、日本の家計貯蓄率は平常時の水準が欧米よりも低いことには注意が必要だ。

米国の家計貯蓄率はコロナ禍前よりも大きく下がったとはいえ、プラス圏を維持している。貯蓄率を平常時よりも引き下げることにより、実質的に積み上がった貯蓄の取り崩しを行ったとしても、金融資産の取り崩しに直結するような状況にはない。一方、日本の家計貯蓄率は元々の水準が低いため、金融資産の取り崩しを意味するマイナスの貯蓄率になりやすい*3。

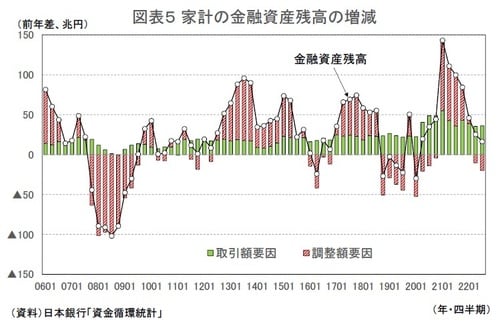

家計の金融資産残高の増減貯蓄率がコロナ禍前の水準を下回ることはあり得るが、家計が金融資産の取り崩しを行ってまで消費を増やすかは疑問である。実際、家計の金融資産が前年比で減少したことはあるが、それは全て時価の減少による(調整額要因)もので、取引ベースで減少したことはない(図表5)。

家計貯蓄率がゼロに近づいた場合、家計は消費の抑制によって貯蓄率がマイナスとなることを回避する行動をとる公算が大きい。賃上げが停滞する中で貯蓄率が平常時の水準に戻った場合には、消費の腰折れリスクが高まるだろう。

*3:厳密には、金融資産の増減は貯蓄以外に投資、負債の変動、金融資産の時価変動の影響等を受ける。