不動産投資にかかる税金としては、大きく次の3種類に分類することができます。

1.不動産を取得したときにかかる税金

2.不動産を賃貸しているときにかかる税金

3.不動産を売却したときにかかる税金

では、それぞれどのような税金がかかるのかについて見ていきたいと思います。

1. 不動産を取得したときにかかる税金

①不動産取得税

不動産取得税は地方税に分類され、購入した半年後ぐらいに課税通知書が届きます。購入したときからのタイムラグが生じますので、この納税資金を忘れずに準備しておいてください。

不動産取得税は「課税標準額(取得した不動産の価格)×税率」で計算します。

土地と家屋(住宅)税率は3%、家屋(非住宅)は4%です。このとき注意してほしいのは課税標準額とは購入した金額ではなく、都道府県で定めた「固定資産税評価額」となることです。固定資産税評価額の価格は、建物においてはおおむね取得価格の5~6割、土地については、取得価格の7割程度が目安といわれています。なお、土地が宅地に該当する場合、令和6年3月31日までに取得すれば課税標準額は固定資産税評価額の1/2となります。

②登録免許税

不動産を取得したときは、登記のため登録免許税もかかります。登録免許税の金額は「固定資産税評価額×税率」で計算します。現在は軽減税率が適用され(土地は令和5年3月末まで、建物は令和6年3月末まで)、土地の税率は1.5%、住宅の税率は新築物件が0.15%、中古物件が0.3%となります。

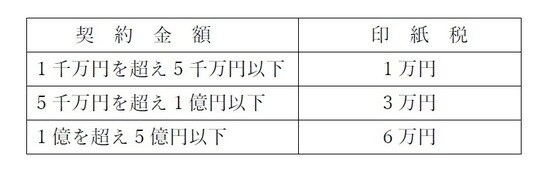

③印紙税

不動産を購入したときは、売買契約書に印紙税がかかります。契約金額により金額が異なります。例として、令和6年3月31日までは以下の軽減税率が適用されます。

2. 不動産を賃貸しているときにかかる税金

①固定資産税・都市計画税

固定資産税は所有している不動産に課税されます。「課税標準額×税率」で計算され、現在の税率は1.4%です。なお、賃貸用マンションを含む住宅用地には特例措置が適用され、土地については、小規模住宅用(200m2以下):課税標準額×1/6、一般住宅用地(200m2超):課税標準額×1/3となります。また建物についても一定の軽減措置があります。

都市計画税は、都市計画法に基づく「市街化区域内」に不動産を所有している場合に課税されます。都市計画税の税率は0.3%となっております。都市計画税も要件に該当する場合、一定の軽減措置が適用されます。

②所得税

不動産投資により投資物件を賃貸した場合、そこで得られた所得は不動産所得となります。不動産所得は「不動産収入-必要経費-青色申告特別控除=不動産所得」で計算されます。不動産収入は家賃収入・礼金・更新料などとなり、必要経費は固定資産税、建物等の減価償却費、火災保険料などが該当します。青色申告である場合、青色申告特別控除も差し引きます。

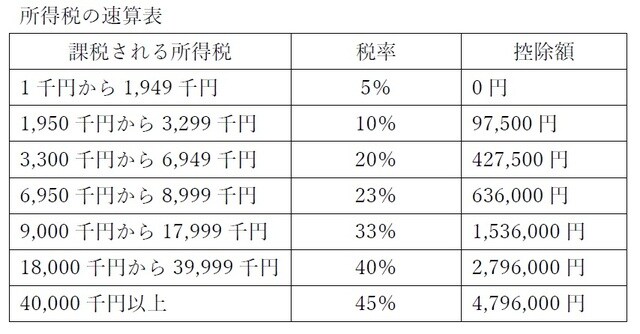

所得税の税率は累進税率課税となっています。つまり所得が増えるほど税率は上がっていく仕組みとなっており、その税率はその所得により5%から45%となっており、次の式により計算されます。

課税所得とは、総所得金額から各種所得控除額(基礎控除、扶養控除、社会保険料控除など)を差し引いた金額をいいます。総所得金額が同じであっても、配偶者控除や扶養控除、ふるさと納税などの寄付金控除などが異なる場合、課税所得も異なることとなります。

例)課税所得3,500,000円の場合

3,500,000円×20%-427,500円=272,500円

③住民税

住民税は、課税所得に対し一律10%となっております。

なお、住民税の課税所得は、上記の所得税の課税所得とは若干異なるため、ご注意ください。これは、基礎控除や扶養控除などの各種所得控除金額が所得税の控除額より少なくなるためです。

④事業税

不動産所得が一定規模になると、個人事業税がかかります。不動産貸付事業は第1種事業に該当し、税率は5%となります。

事業税は次の式で求めます。

(不動産所得-事業主控除290万円)×税率=個人事業税額

なお、不動産所得は「総収入金額-必要経費-青色申告特別控除」で求めますが、事業税の計算の場合は青色申告特別控除を差し引くことができず、ある場合は加算することになるため注意が必要です。上記の計算式で不動産所得が290万円以下であれば、事業税はかかりません。

⑤消費税

不動産所得には消費税がかかるものと、かからないものがあります。

消費税がかかるものは、たとえば店舗や事業用建物を貸し付けている場合です。このためテナント等に貸し付ける際は消費税を受け取り、納税する必要があります。

一方、居住用建物の賃貸は非課税になっております。投資用物件を賃貸する場合にはこの点にご注意ください。

3. 不動産を売却したときにかかる税金

①譲渡所得税・住民税

不動産を売却して所得が生じたときは、譲渡所得税がかかります。ただし下記計算によりマイナスになった場合にはかかりません。

譲渡所得=a.譲渡収入金額-(b.取得費+c.譲渡費用)

a.「譲渡収入金額=土地・建物の譲渡代金」です。なお固定資産税・固定資産税の精算金も譲渡収入金額に含まれます。

b.「取得費=土地・建物を購入したときの金額」です。建物については、購入金額から減価償却を差し引いた金額となります。購入金額が不明である場合、譲渡収入金額の5%となります。

c.「譲渡費用=売却するために直接かかった費用」です。不動産屋に対する仲介手数料などが該当します。

譲渡所得は他の所得と分離して計算されます。所有期間により税率が変わり、譲渡した年の1月1日において所有期間が5年を超えるものは長期譲渡所得となり、譲渡所得に対し20.315%(所得税15.515%、住民税5%)、5年以内の場合は短期譲渡所得となり39.63%(所得税30.63%、住民税9%)が課税されます。

たとえば譲渡所得が3,000万円であった場合、譲渡所得税は、

・短期譲渡所得の場合3,000万円×20.315%=6,094,500円

・長期譲渡所得の場合3,000万円×39.63%=11,889,000円

となります。長期と短期ではだいぶ税額が異なるのがわかりますね。

売却するときは所有期間を5年超えるかどうかがポイントとなります。5年を超えるかどうかは、「“譲渡した年”の1月1日時点」で判断することにご注意ください。

まとめ

不動産投資にかかる税金について解説しました。ここに記載している以外に各種特例の適用で税金が安くなる場合もありますので、不動産投資を行うときは専門家に相談することを考えてみても良いでしょう。

宮路 幸人

多賀谷会計事務所 税理士、CFP

会計事務所における長い勤務経験・豊富な実務経験により、会計処理・税務処理及び経営や税務の相談など、様々な問題に対応。強みのある領域は不動産と相続関連。特に相続問題では、税金面だけでなく、家族が幸せになれるトータルな提案を重視している。宅地建物取引士、マンション管理士等の資格も保有。常にフットワークを軽く、お客様のニーズに応えるのがモットー。離島支援活動も積極的に行っている。