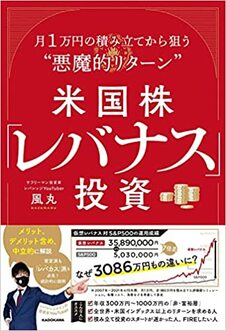

ちなみに4%を超えるような政策金利が数年単位で続くことになれば、レバナスの仕組み上、不利にはなります。しかし、それは、高金利を維持できるほど経済が強い、あるいは好景気であることの裏返しでもあります。つまり、一時的に下落したとしても、株価にはそのうち上昇圧力がかかると思います。

つまり、低金利ならレバナスはめっぽう強く、高金利政策が持続するなら好景気である可能性が高いので、レバナスもその好景気の恩恵を存分に受けるでしょう。

景気が失速して、高金利を持続できない状況になれば、米国中央銀行FRBは金利を下げてくるでしょうから、再びレバナスに追い風が吹く。これがレバナスと政策金利の基本的な関係性といえます。

2022年のような、株価を無視してまでも、極端なインフレを抑制しなくてはいけない状況のほうが歴史的に見ても特異である、と私は考えています。もちろん、世界の経済環境は刻一刻と変化しますから、ぶっちゃけ金利がどうなるかなんて誰にもわかりません。ただレバナスに関係なく、少なくとも金利と株価がシーソーの関係になっている以上、高金利政策が10年も20年も続くことは考えにくいです。

従って、長期積み立て投資であれば、FRBの今後の金融政策に萎縮して、レバナス投資に躊躇する必要はまったくないと、私は考えています。

2024年からは非課税運用できない

少額投資非課税制度のNISAは2024年から変更になる予定です。そして、新NISAではレバレッジ型の投資信託を購入できなくなります。

これまで、年間120万円までの投資で得た利益が最長5年間非課税になる一般NISAでは、レバナスを購入することができました。

しかし、5年の非課税期間終了後、特定口座に移管したレバナスがさらに上昇して利益が出ると、その利益には税金がかかってしまうので注意が必要です。インデックス投資の王道であるS&P500や全世界株式に連動した投資信託はつみたてNISAで20年間も非課税運用できます。それを考えると、評価益から約20%課税されてしまうレバナスは、税制面では明らかに不利です。

ただ、NASDAQ100が今後再び、これまでの上昇モードを回復したら、レバナス投資で得られる利益はものすごいものになるでしょう。約20%の税金は誤差の範囲内といってしまってもいいぐらいのパフォーマンスは十分に期待できます。

風丸

投資家