企業型の確定拠出年金とは?

確定拠出年金には、企業と従業員が掛金を拠出する企業型と、従業員自身、自営業者や専業主婦が加入する個人型(iDeCo)の2種類があります。ここでは、企業型の確定拠出年金を見ていきます。

確定拠出年金の制度=60歳まで引き出せない積立年金

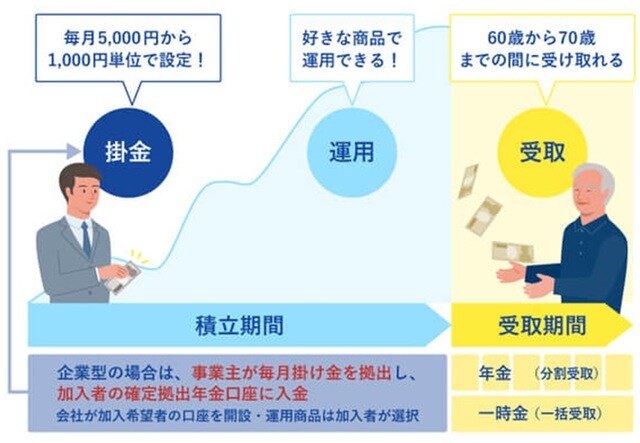

企業型の確定拠出年金とは、企業が掛金を拠出して毎月積み立て、加入者である従業員が自ら資産運用をおこなう制度です。これには、従業員が自動的に加入する場合と、企業型DCに加入するかどうかを選択できる場合があります。

従業員は、掛金をもとに、金融商品の選択や資産配分の決定など、さまざまな運用をおこないます。そして、定年退職を迎える60歳以降に、積み立ててきた年金資産を退職一時金や、退職後の年金の形式で受け取ります。

ただし、積み立てた年金資産は原則60歳まで引き出すことはできません。

★人生三大資金の1つ…「住宅資金」はいくら必要?こちらをチェック

人生三大資金「住宅資金」はいくら必要か?住宅購入の諸費用から住宅ローン、フラット35まで

加入できるのは「60歳未満の厚生年金の対象者」

企業型の確定拠出年金に加入することができるのは、60歳未満の厚生年金保険の被保険者です。

この掛金には、1年当たりの拠出限度額が設けられており、確定給付年金に加入していない場合は月額55,000円(年額66万円)、確定給付年金に加入している場合は月額27,500円(年額33万円)です。

なお、マッチング拠出の制度というものがあり、企業が支払う掛金に加えて、従業員が掛金を上乗せすることができます。

税務上のメリット…3つの税金の優遇が受けられる!

企業型の確定拠出年金には、3つの税制優遇があります。

①運用による利益が非課税になる(通常はおよそ20%の課税が必要)

企業型の確定拠出年金の運用で得た利益は全額非課税となります。一般的な金融商品で運用するとその運用益に対しては約20%の税金がかかりますが、それが全額非課税となるわけです。

②所得税・住民税を軽減できる

積み立ててきた年金資産は60歳以降、一時金か年金の形式かで受け取ることになります。一時金であれば「退職所得控除」、年金であれば「公的年金等控除」が受けられ、所得税・住民税を軽減することができます。

③所得控除の対象になる(掛け金を上乗せした場合のみ)

マッチング拠出を利用した場合、従業員が拠出する分の掛金については、全額所得控除の対象となります。その結果、所得税・住民税が軽減されます。

企業にとってのメリット

個人型の確定拠出年金(iDeCo)という制度が普及しつつあるにもかかわらず、確定拠出年金を企業が運営するメリットは、従業員に対する福利厚生です。

すなわち、従業員に魅力ある福利厚生制度が提供でき、優秀な人財の確保や採用につながることです。

また、法人の拠出した掛金は、福利厚生費として全額損金算入となります。掛金によっては社会保険料を削減することができます。

さらに、従業員の退職金の費用を計画的に準備することができることです。企業年金の積立不足も発生しません。

個人型(iDeCo)との併用で補償を手厚く!

企業型の確定拠出年金に加入していたとしても、従業員は、個人型の確定拠出年金(iDeCo)にも同時に加入することができます。

ただし、企業型と個人型へ加入した場合であっても、拠出限度額は企業型の確定拠出年金と同額となります。

企業型の確定拠出年金だけに加入している場合は、月額20,000円(年額24万円)、企業型の確定拠出年金と確定給付年金の両方に加入している場合は月額12,000円(年額14.4万円)です。

★

★節税しながら年金が作れる!? 企業型確定拠出年金はこちらをチェック

【企業型の確定拠出年金】節税しながら年金を作る!【FP3級】

転職時・離職時の持ち運びの注意点

確定拠出年金には、転職、離職をした場合でも、自分が持っている年金資産を持ち運ぶことができるというメリットがあります。

ただし、ケースによってその持ち運び方は異なり、原則として、持ち運ぶための「移管」の手続きが必要になります。

企業型確定拠出年金の加入者が企業型確定拠出年金を導入している企業に転職した場合は、移管の手続きをおこなったうえで、転職先の企業の企業型確定拠出年金に加入します。

企業型確定拠出年金の加入者が企業型確定拠出年金のない企業に転職した場合や、新しく自営業者、公務員、専業主婦になった場合は、個人型の確定拠出年金への加入の手続きをおこない、そこへ年金資産を移します。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★

★退職後の健康保険制度についてはこちらをチェック

「会社を退職したら健康保険はどうなる?」任意継続被保険者制度と後期高齢者医療制度

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<