-----------------------------

【目次】

1.最悪期を脱する自動車業界の生産調整

2.半導体不足緩和の背景にシリコンサイクルの減速

3.半導体を制する者が自動車業界を制す?

-----------------------------

半導体不足による自動車メーカーの生産調整から、ディーラー店頭では新車不足が続いています。このため、モデル末期の不人気車種でも納車まで3~6ヵ月待ちが当たり前となり、人気のスポーツ用多目的車(SUV)では受注を停止する車種も出てきています。そして、「今すぐ車が欲しい」という人が中古車市場に押し寄せ、走行距離の短い人気モデルは新車を上回る価格で取引されるケースも散見されるようになっています。

こうした状況から、「自動車業界の半導体不足はまだまだ深刻」と感じている方もいらっしゃるのではないでしょうか。しかし、主要メーカーの生産・販売動向や半導体市況を見ていくと、こうしたわたしたちの「肌感覚」とは少なからず異なる状況を確認することができます。

1.最悪期を脱する自動車業界の生産調整

<トヨタの生産調整は峠を越えた模様>

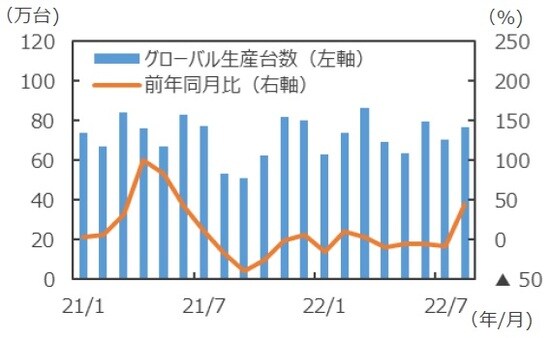

■コロナ禍からの回復過程における需要急増から世界的に半導体不足が深刻化し、調達競争で後れを取った自動車メーカー各社はこれまで減産を強いられてきました。生産台数世界トップのトヨタ自動車のグローバル生産台数を見ると、2021年の夏ごろの減産幅が最も大きくなりました。その後は緩やかな回復基調ですが、今年4-6月期には安全・品質に配慮して、再度大幅な減産に踏み切ることになりました。このため、5月の生産台数は63万台となり、「挽回生産」を織り込んだ生産目標である90万台を、▲27万台も下回る水準まで低下しました。

(出所)会社公表データを基に三井住友DSアセットマネジメント作成

■しかし、7月以降の生産台数は徐々に回復に転じ、8月には77万台を生産して同月の生産台数記録を更新しました。その後の生産計画は9月が85万台、10月が75万台、11月が80万台とされていますが、12月以降は生産を停止していたマレーシアの半導体工場が稼働を再開するため、「挽回生産が本格化する」と報じられています。

■年度当初に掲げた年間生産目標である970万台の達成は難しくなりましたが、半導体不足を背景とした生産調整自体は、解消に向かっていると見てよさそうです。

<米国では販売・在庫ともに底打ち>

■自動車の生産調整が解消に向かう兆しは、米国でも確認することができます。日本と異なり来店客に店頭在庫を見せながら商談を進める米国では、在庫不足による販売の低迷が続いていました。しかし、米国の新車販売(季節調整済み年率換算・SAAR)は今年5月の1,268万台を底に緩やかな上昇に転じており、9月には1,349万台まで回復してきました。また、流通在庫を販売台数で割った自動車在庫販売指数も、今年2月の0.38を底に今年8月には0.67へ上昇しています。依然低水準とは言え、販売増と在庫増が同時に進行していることから、米国市場の生産調整は解消に向かっていると見て良さそうです。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■こうした事業環境の改善は、個別企業の決算からも確認できます。米ゼネラル・モーターズの今年7-9月期決算は、半導体不足の解消もあって売り上げが過去最高を更新し、利益も市場予想を上回りました。

(出所)セントルイス連銀のデータを基に三井住友DSアセットマネジメント作成

2.半導体不足緩和の背景にシリコンサイクルの減速

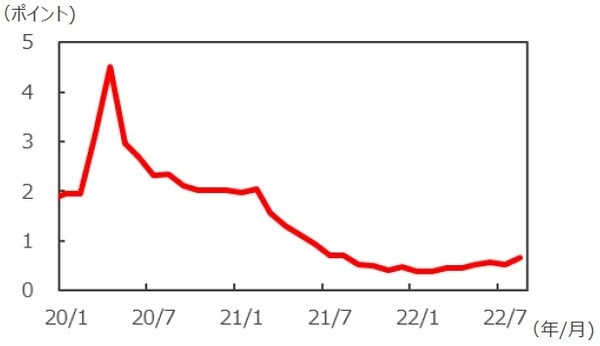

■自動車業界の半導体不足が解消に向かう背景には、完成車メーカーや部品サプライヤーの努力もさることながら、世界的な半導体市況の悪化がありそうです。半導体の生産には巨額の設備投資が必要で、更に商品の陳腐化スピードが速く在庫管理が難しいことから、約4年の周期で供給不足と過剰を繰り返す、いわゆる「シリコンサイクル」があるとされています。そして足元では、このシリコンサイクルが急減速しており、半導体の供給過剰が鮮明になってきています。

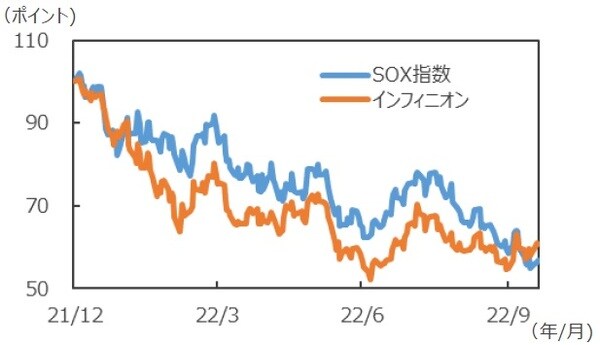

<減速を織り込み調整する半導体関連株>

■シリコンサイクルの変調を受け、半導体関連株は調整色を強めています。米国の半導体関連株で構成されるフィラデルフィア半導体株指数(SOX指数)は年初来で▲43.4%下落し、半導体の需給悪化と先行き不透明感を織り込む展開が続いています。

■こうした株価の変調は、業績が比較的好調な自動車向けを主力とする半導体株でも起こっています。車載半導体のトップメーカーである独インフィニオン社の株価は、同期間に▲39.4%下落し大きく調整しています(騰落率はいずれも10月19日現在)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■シリコンサイクルの減速から、業界団体の世界半導体市場統計(WSTS)は半導体の世界販売予想(米ドル建て)を見直し、2022年の成長率を前年比16.3%のプラスから13.9%に、2023年は同5.1%から4.6%にそれぞれ下方修正しました。ちなみに、2021年の成長率は26.2%のプラスであり、市況の急減速は明らかです。また、日本の8月の半導体部品の在庫率指数を見ると、ロジック半導体で160.7、メモリー半導体で94.1とともに高水準となっており、需要低迷による在庫の積み上がりを確認することができます。

(出所)経済産業省のデータを基に三井住友DSアセットマネジメント作成

<需要減への守りを固める半導体メーカー>

■半導体市況の軟化を受けて、主要メーカーは急速に守りを固めつつあります。半導体受託生産で世界最大手の台湾積体電路製造(TSMC)は、2022年の設備投資計画を400億米ドルから360億米ドルに削減しました。また、半導体メモリー大手の米マイクロンテクノロジーは、来年度の設備投資計画を今年度比で3割以上削減すると発表しています。そして、中央演算処理装置(CPU)生産で世界最大手の米インテルは、セールスやマーケティングなどの部門で従業員の約20%の削減を検討中と報じられています。

■こうした半導体市況変調の背景には、景気減速による最終製品の販売低迷があります。米アップルは今年9月に発売したiPhone14の需要伸び悩みから、一部機種での増産計画を断念しました。また、10月に発売したiPhone14プラスについても需要が弱いため、減産と部品製造の停止を決めたと報じられています。

■もちろん、スマホなどに搭載されるロジックやメモリーなどの半導体の需給悪化が、マイコンを中心とした自動車向け半導体の品薄を直接的に解消するという訳にはいきません。とはいえ、世界の半導体市場の供給過剰が鮮明となる中、半導体材料の価格下落や、稼働率を維持したい半導体メーカーによるライン切り替えの動きが起きることで、自動車向け半導体の品不足解消に寄与する可能性があると考えることが出来そうです。

3.半導体を制する者が自動車業界を制す?

<半導体業界では「ニッチ」の自動車メーカー>

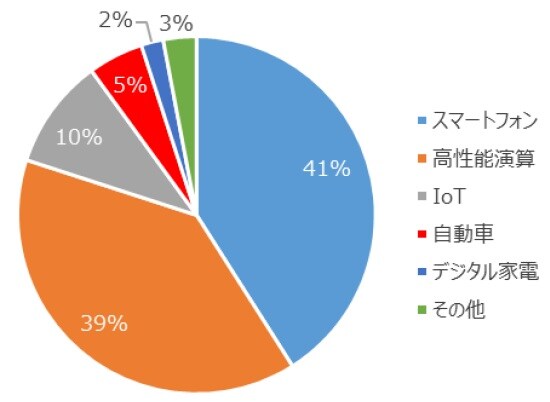

■はからずもシリコンサイクルに翻弄された格好の自動車業界ですが、こうした状況は今後も続くものと考えておいた方が良さそうです。それは、半導体ビジネスがあまりに巨大なため、自動車メーカーの影響力が限定的なものに留まらざるをえないからです。

■今年4-6月期に日本国内の製造業が購入した普通鋼材は約621万トンと見積もられており、この約40%の251万トンが自動車向けとされています。これだけシェアが高いと、鉄鋼メーカーは自動車メーカーの意向を無視することは難しくなります。一方、半導体業界における自動車の存在感は、あまり大きくありません。例えば、TSMCの業種別売上ウエイトを見ると、2022年の第3四半期ではスマートフォン向けが41%となる一方、自動車向けは5%に留まっています。

(出所)会社公表資料を基に三井住友DSアセットマネジメント作成

■また、ビジネスとしての大きさだけでなく、企業文化の違いも自動車メーカーの存在感に影響を与えている可能性があります。自動車向け半導体は安全性・耐久性が重視されますが、半導体業界では一般に「機能・スペック」が最優先される傾向があります。こうしたモノづくりの考え方や優先順位の違いも、自動車メーカーの立ち位置に少なからず影響を与えていると見て良さそうです。

<独特の半導体戦略で減産を免れるテスラ>

■自動車メーカー各社が半導体調達で苦労する中、好調な増産を続けるのが電気自動車(EV)世界最大手のテスラです。テスラは半導体やソフトウェアを自社設計し、半導体メーカーから直接仕入れることで知られています。このため、ある半導体メーカー1社が供給不能になっても、半導体の仕様変更やソフトの書き替えによる代替品への置き換えが素早く行えるため、深刻な半導体不足・生産調整を回避してきたと言われています。このためテスラの今年6-9月期のグローバル生産台数は36万台に達し、前四半期比41%の大幅増産を達成しています。

<EVシフト、自動運転の進化で戦略転換を迫られる自動車メーカー>

■半導体の調達力が大きく明暗を分けた格好ですが、こうした傾向は今後さらに強まる可能性があります。これまで自動車向けの半導体は、主に「走る、曲がる、止まる」といった車の挙動をコントロールする「マイコン」がメインでした。しかし今後は、EVシフトや自動運転の進化により、駆動用モーターを動かす高電圧・大電流の電気を制御するパワー半導体、自動運転を可能にする高度な演算を高速で処理するロジック半導体、そして車外の情報を取りこむ画像センサーなど、多くの半導体が搭載されることになります。このため、自動車にとっての半導体の重要性は、今後さらに高まることになりそうです。ちなみに、自動運転車に搭載される半導体のコストは、現在の一部自動化された車両で約170ドルとされていますが、2030年には約1,200ドルまで跳ね上がるとの試算もあります。

■現在、完成車メーカー各社は半導体を供給する自動車部品メーカーと共同で、半導体戦略の強化に取り組んでいます。とはいえ、今後も自動車メーカーが半導体業界にとっての最重要顧客とは言い難い状況が続く中では、踏み込んだ対策が必要になりそうです。例えば、巨額の設備投資の分担を伴う半導体メーカーへの発注のコミットメント、高度人材の獲得、そしてグループ全体の知見を集約した半導体の自社設計・開発能力の強化など、これまでとは次元の違う対応が必要になるかもしれません。

まとめ

世界的な半導体不足を背景とした自動車の生産調整は、半導体市況が変調をきたす中で収束に向かうことが期待できそうです。とはいえ、今後の自動車の進化の方向性を考えると、半導体の重要性は一層高まってくると考えておいた方が良さそうです。

このため、単に調達力という観点だけでなく、半導体の設計・開発能力が将来の自動車メーカーの競争力を左右する可能性があるため、主要各社の今後の戦略には注目していく必要がありそうです。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『自動車業界の「半導体不足」は収束へ。主要メーカーの生産・販売動向や半導体市況』を参照)。

三井住友DSアセットマネジメント株式会社