帳簿書類さえあれば「事業所得」になるか?

ただし、帳簿書類の作成・保存の有無は有力な判断基準の一つにすぎません。

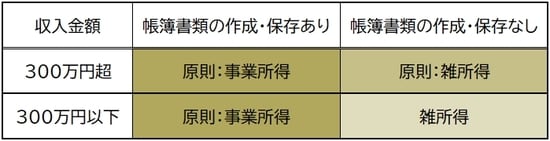

実際、国税庁の新通達も、「帳簿書類の保存がない場合は雑所得と扱う」「売上300万円超の場合は帳簿がなくても事業所得として認められる場合がある」としているのみです。

決して、帳簿書類を作成・保存さえしていれば事業所得と認められるわけではありません(【図表】参照)。

帳簿書類の作成・保存があっても事業所得と認められない例外的な場合について、国税庁は以下の例示を行っています(国税庁「雑所得の範囲の取扱いに関する所得税基本通達の解説」)。

・収入金額300万円以下で、かつ、主たる収入に対する割合が10%未満の状態が3年続いている

・赤字が常態化しており、かつ、赤字解消のための取り組みをしていない

ここで「収入金額300万円以下」という数字が出てきますが、あくまでも、判断の一要素にすぎません。たとえば副業について「収入金額200万円」であっても、主たる収入である給与収入が1,000万円であれば、「主たる収入に対する割合が10%未満」にあたらないので、帳簿書類の作成・保存があれば、事業所得に該当しうるということです。

今回の通達改定のねらいは、サラリーマンの副業の収入が事業所得にあたるかどうかについて実質的な判断を行うことを通じて、一部で行われてきた事業所得という所得類型を利用した無理筋な節税に網をかけることにあると考えられます。

「収入金額300万円以下」という基準は撤回され、代わりに採用された「帳簿書類の作成・保存」という基準は一定の合理性があると考えられます。

しかし、そうはいっても、事業所得にあたるかどうかの判断は実質的、総合的に行われざるをえないものであり、サラリーマンの副業による正当な経済活動までもが萎縮される可能性は依然としてゼロではありません。今後の運用を注視する必要があります。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは