「異常に割安化」した日本株式…投資チャンス到来か

第二に、日銀の執拗な低金利維持は、債券と株式のあいだに空前の価格差をもたらしている。株や債券などの金融資産の価格は利回りから類推することができる。

2大金融商品、債券と株式の価格は歴史的に見て大きく揺れ動いてきた。日本10年国債利回りは0.2%なので、投下資本を回収するのに500年かかると計算される。

他方株式は益回り(1株利益/株価)が8%なので、投下資本を回収するのに12.5年で済む計算となる。ここから株式は債券に対して1対40という極端な割安状態にあることがわかる。

この債券と株式の極端な価格差は、世界を見渡しても、日本の歴史を振り返っても、かつてなかったことである。

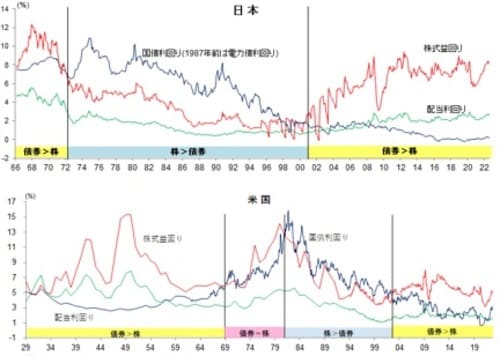

[図表8]により日米の国債利回りと株式益回りの推移を振り返ると、株式割高(債券割安)時代と、株式割安時代が交互に到来していることがわかる。そして現在の日本の株式の相対価格は、ばかげていると見えるほど割安であることがわかる。

こうした極端な株式の割安さは、1950年代初頭の米国株式爆騰前夜にしかなかったことである。5年10年後になって、振り返るといまがかつてない株式投資チャンスの時代であったことがわかるだろう。

日本にのみ存在する株高の条件

債券を売った(または預金を下ろした)お金で株を買うことで、とてつもなく有利な運用が可能になっている。

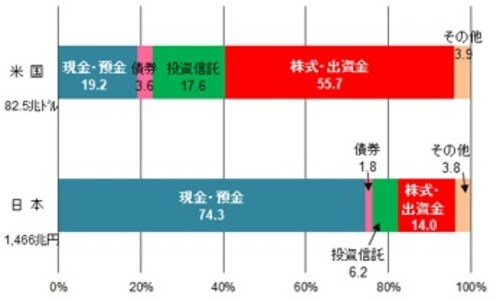

日本の家計金融資産の74%(1089兆円)は利息が限りなくゼロに近い現預金・債券で占められ、益回りが8%という有利な株式・投資信託は全体の20%(295兆円)に過ぎない(比率は保険・年金・定型保証除く)。

著しく割高な債券と現預金に巨額の資本が退蔵されているが、この巨額な資金がいよいよ株式投資に向かって流れ始めようとしているのである。

ちなみに米国の家計金融資産構成は株式・投信73%、現預金・債券23%となっている(保険・年金・定型保証除く)。米国では国債利回り3.2%、なので債券の元本回収に31年を要す。それに対して株式は益回り6%なので回収には17年かかる。

株式と債券との価格差は1対1.8と、日本に比べればだいぶ小さい。日本には海外に例を見ない株式の割安さが存在し、そこに巨大な水圧が蓄えられているのである。

2020年にはウォーレンバフェット氏が、0.4%の低利で資金調達し、配当利回り4~5%の商社株を購入するなど、外国の長期投資資金も日本の株価の割安さを注目し始めている。

株式と同様に相対的に割安になった日本の不動産に対して外国人の投資ブームが盛り上がっている。資産所得倍増政策へと舵を切った岸田政権のNISA改革もあり、「株式投資で資産形成を」という動きは国民的な広がりを見せている。

NISA口座の急増、NISA口座からの買い付け額は指数関数的増加ペースにある。積み立てNISA口座からの買い付け額は倍増ペースの伸びを続けており、2023年には2兆円台に乗せるであろう。

一般NISAからの買い付け(2021年年間2.7兆円、2021年1~3月1.4兆円)を合算すると、個人の株式積立投資が年間10兆円を超え、一大投資主体として登場するのはすぐ先である。