6月分機械受注(除船電民需)前月比+0.9%の増加、4~6月期前期比+8.1%

製造業・前月比は+5.4%と2ヵ月ぶり増加、非製造業は前月比▲0.0%と2ヵ月連続減少

3ヵ月移動平均3ヵ月連続の増加もあり、「持ち直しの動きがみられる」の判断が継続に

7~9月期見通し前期比▲1.8%。7~9月分前月比各▲0.2%で達成。各+1.0%なら増加

●6月分機械受注(除く船舶電力の民需ベース、以下、除船電民需と表記)の前月比は+0.9%。2ヵ月ぶりの増加になった。3ヵ月移動平均は前月比+1.7%と3ヵ月連続の増加になった。また、機械受注(除船電民需)の前年同月比は+6.5%で15ヵ月連続の増加になった。

●機械受注(除船電民需)の大型案件は、前回5月分では、製造業の造船業で1件(内燃機関1件)だった。今回6月分では、製造業の造船業で1件(内燃機関1件)、製造業のその他製造業で1件(内燃機関1件)の計2件だった。

●6月分製造業の前月比は+5.4%と2ヵ月ぶりの増加になった。6月分の製造業では17業種中、石油製品・石炭製品や、化学工業など10業種が増加した。一方、非鉄金属、窯業・土石製品など7業種が減少した。

●6月分非製造業(除船電民需)の前月比は▲0.0%と2ヵ月連続の減少になった。5月分では大型案件が0件だった電力業は、6月分では1件(火水力原動機)であった。電力業の前月比は+15.3%と2ヵ月ぶりの増加となった。6月分の船舶・電力を含む非製造業全体では前月比+2.0%と2ヵ月ぶりの増加となった。非製造業12業種中、7業種が増加で5業種が減少となった。鉱業・採石業・砂利採取業などが増加に寄与した。一方、不動産業などが減少に寄与した。

●大型案件は、前回5月分では、全体で3件だった民需・製造業の造船業1件と、官公需が1件(地方公務で、その他産業機械1件)、外需が1件(電子計算機等1件)であった。今回6月分では、全体で7件だった。前述した民需の3件(製造業2件、非製造業・電力業1件)と、官公需が1件(防衛省で、航空機1件)、外需が3件(火水力原動機1件、航空機1件、電子計算機等1件)であった。

●中小企業の動きを反映している部分がある代理店受注は6月分前月比▲5.1%と4ヵ月ぶりの減少となった。前年同月比は▲2.0%と4ヵ月ぶりの減少になった。

●外需は、6月分の前月比が▲4.6%と2ヵ月連続の減少になった。前年同月比は+26.4%で4ヵ月連続の増加になった。

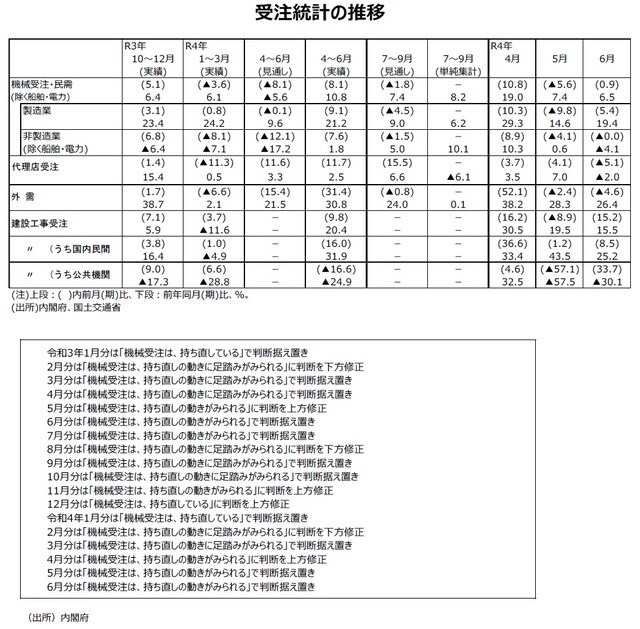

●内閣府の基調判断の推移をみると、21年8月分・9月分・10月分では「持ち直しの動きに足踏みがみられる」であった。11月分では「持ち直しの動きがみられる」に、さらに12月分では「持ち直している」に上方修正され、22年1月分では判断据え置きとなっていた。しかし、2月分では「持ち直しの動きに足踏みがみられる」に判断が下方修正され、3月分でも前月比は増加に転じたものの、3ヵ月移動平均の前月比が減少であることなどから、判断据え置きになった。4月分では、「持ち直しの動きがみられる」へと4ヵ月ぶりに上方修正された。3ヵ月移動平均の前月比が連続して増加したことで、前回5月分・今回6月分とも、「持ち直しの動きがみられる」の判断が継続となった。

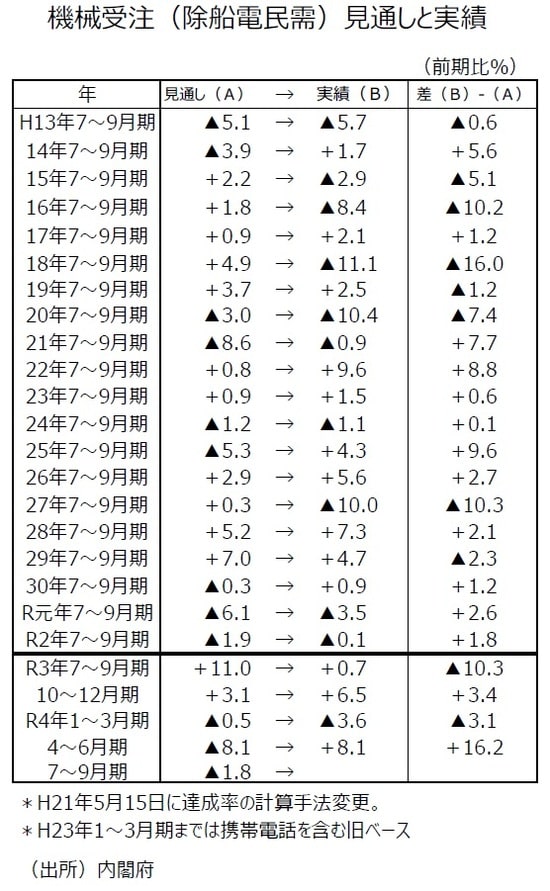

●機械受注(除船電民需)4~6月期の前期比見通しは▲8.1%であった。ウクライナ情勢等の影響を受けた原材料高に加え、新型コロナウイルスの感染拡大を受けた上海のロックダウンなどから企業が先行きの設備投資に慎重になったことが背景とみられた。しかし、実績は前期比+8.1%と事前予想よりもかなりしっかりした内容になった。

●機械受注(除船電民需)7~9月期の前期比見通しは▲1.8%である。企業が依然として先行きの設備投資に慎重になっていることが背景とみられる。7月分~9月分の前月比が各々▲0.2%の減少で、7~9月期の前期比見通しは達成される。7月分~9月分の前月比が各々0.0%と横ばいなら、7~9月期の前期比は▲1.4%になる。7月分~9月分の前月比が各々+1.0%の増加なら、7~9月期の前期比は+0.6%の増加になる。

●7~9月期の前期比実績は09年(平成21年)から21年までの13年間でみると、上振れ10回、下振れ3回であり、上振れしやすい傾向がある四半期である。また、22年(令和4年)7~9月期の見通しは単純集計値に過去3四半期平均の達成率99.3%をかけたものであり、見通しの算出に使った達成率が100%より若干低いこともあり、設備投資に厳しい環境ではあるが、今年も実績が上振れる可能性があると思われる。

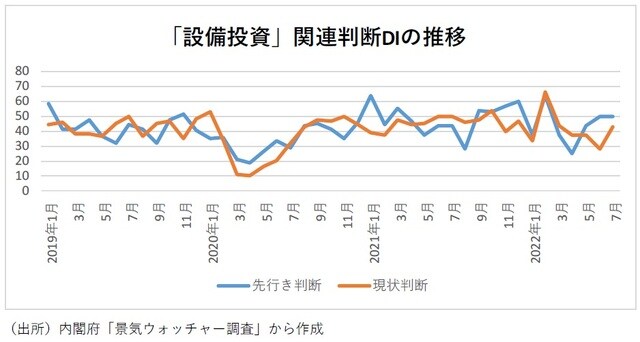

●景気ウォッチャー調査の設備投資関連・現状判断DIは、21年11月40.0(回答した景気ウォッチャー・5人)、12月46.9(同8人)、22年1月33.3(同3人)、2月64.3(同7人)、3月43.8(同8人)、4月37.5(同4人)、5月37.5(同6人)、6月28.6(同7人)、7月42.9(同7人)と推移している。7月では「放送、通信関係の取引先での設備投資意欲は変わらず強いが、電子部品の需給不足により計画どおりの機器生産となるか不安な状況が続いている。原材料の価格高騰による利益圧迫もあり、前年比で減益は避けられないと見込んでいる。(東海:電気機械器具製造業〔総務担当〕)」というコメントがあった。

●一方、設備投資関連・先行き判断DIは21年11月57.1(回答した景気ウォッチャー・7人)、12月60.0(同5人)と4ヵ月連続の50超になった。その後、22年1月37.5(同8人)、2月は66.7(同3人)、3月は37.5(同6人)、4月25.0(同2人)、5月43.8(同8人)、6月50.0(同6人)、7月50.0(同3人)と推移している。7月では「新型コロナウイルス感染拡大の第7波と客先業界が全体的に低迷していることもあり、設備投資への意欲はかなり低くなってきているが、年末にかけてはある程度高まってくると考えられるため、若干の期待は持っている。(東海:電気機械器具製造業〔経営者〕)」というコメントがあった。

●日本工作機械工業会によると、22年7月分速報値の工作機械の国内向け受注額の前年同月比は+14.5%と、21年3月分+18.2%、4月分+70.6%、5月分+82.6%、6月分+91.1%、7月分+82.9%、8月分+93.2%、9月分+90.2%、10月分+74.1%、11月分+84.9%、12月分+60.8%、22年1月分+67.3%、2月分+60.4%、3月分+48.8%、4月分+47.5%、5月分+48.9%、6月分+31.3%に続き、伸び率は鈍化したものの17ヵ月連続の増加になった。

●機械受注統計での民需からの工作機械受注も前年同月比2ケタ増加の動きになっている。22年6月分の前年同月比+21.8%と、21年3月分+17.0%、4月分+71.4%、5月分+85.6%、6月分+77.2%、7月分+84.8%、8月分+91.4%、9月分+80.1%、10月分+63.5%、11月分+90.7%、12月分前年同月比+67.8%、22年1月分前年同月比+59.4%、2月分+55.6%、3月+44.4%、4月+39.4%、5月分+46.5%に続き16ヵ月連続の増加である。

(8月17日現在)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年6月分「機械受注」のデータ』を参照)。

宅森 昭吉

三井住友DSアセットマネジメント株式会社

理事・チーフエコノミスト