大企業・製造業・業況判断DI+9と5ポイント悪化、非製造業は+13で4ポイント改善

全規模・全産業設備投資計画、21年度▲0.8%の反動あり22年度+14.1%

企業の物価見通し、全規模・全産業6項目全てで、初の3調査連続・上昇率アップ

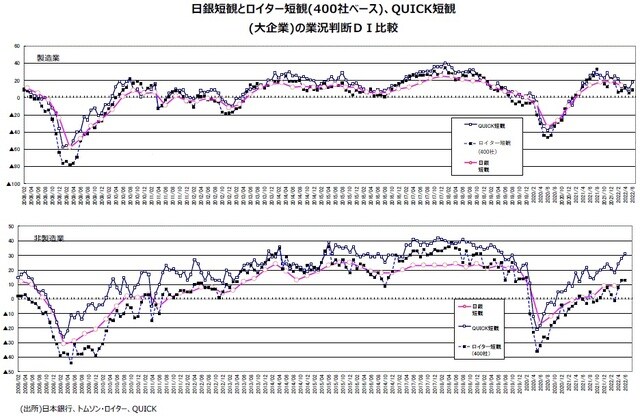

●6月調査日銀短観では、大企業・製造業・業況判断DIが+9と3月調査の+14から悪化した。6月調査の調査期間は5月30日から6月30日である。ロシアのウクライナ侵攻の影響で原材料価格が高騰したことや、中国のロックダウンなどが影響したようだ。

●大企業・製造業で「悪い」と答えた割合は19年12月調査では12%だったが、新型コロナウイルス感染拡大のため、20年6月調査で41%まで大きく増加した。しかしその後改善に転じ、21年6月調査で9%まで低下し9月調査・12月調査でも9%と横這いだった。しかし、22年3月調査で10%と7期ぶりに悪化し、今回6月調査で12%に悪化した。

●6月調査の大企業・製造業の業況判断DI+9は3月調査の「先行き」見通し+9と同じで、先行き予想通り、景況感は悪化したことになる。

●大企業・製造業の「先行き」業況判断DIは+10と「最近」の+9から1ポイントの改善が見込まれている。「良い」と「悪い」の割合が減り「さほど良くない」が増えている。ウクライナ情勢、原材料価格の高騰、為替の急激な円安、電力供給不足などの不透明さがマイナス材料になっていると思われる。

●6月調査の22年度の想定為替レートは118円96銭で、3月調査の111円93銭から円安方向になったものの、今朝の実際の為替レート1ドル=135円台後半よりかなり円高水準である。

●一方、大企業・非製造業・業況判断DIでは、前回3月調査で+9のプラスだったが、今回6月調査では4ポイント改善し+13になった。製造業が悪化、非製造業が改善と対照的な動きになった。前回3月調査の「先行き」見通し+7を6ポイント上回り、事前の予想を上回って、足元の景況感が改善したことを意味し、底堅さが感じられる数字である。3月21日まで発令されていたまん延防止等重点措置が解除されたあと、新型コロナウイルスの感染状況が落ち着き、経済活動が正常化に向かったことがプラスに働いたとみられる。

●大企業・非製造業で「悪い」と答えた割合は17年9月調査19年12月調査まで4%または5%で安定的に推移していたが、新型コロナウイルスの影響で20年に入り悪化、20年6月調査で32%に増加した。しかし、その後改善し、22年3月調査では14%に、今回6月調査では12%まで低下した。

●大企業・非製造業・業況判断DIの「先行き」は+13と「最近」の+13と同水準のDIが見込まれている。「悪い」と答えた割合は「先行き」は8%で「最近」の12%から4ポイント減少している。その中で業況判断DIが横這いなのは、先行きが不透明で「良い」の割合も減り「さほど良くない」が増えているからだ。

●中小企業・製造業の業況判断DIは今回6月調査で▲4と3月調査の▲4と同じだった。3月調査の「先行き」見通しでは▲5とみていたので、足元の景況感は1ポイント予測よりも良かったという結果になった。

●一方、中小企業・非製造業の業況判断DIは、前回3月調査で▲6だったが、今回6月調査では▲1まで改善した。3月調査時点の「先行き」▲10からは9ポイントの改善で、予測より大幅に改善したことになった。

●中小企業・製造業の「先行き」の業況判断は▲5と「最近」▲4から1ポイント悪化する見通しである。また、中小企業・非製造業は「先行き」を慎重にみる傾向があり、▲5と「最近」▲1から4ポイント悪化する見通しである。

●全規模・全産業の業況判断DIは、過去最悪の98年9月調査の▲48に近かった09年3月調査の▲46を底に上昇し、東日本大震災による一時的落ち込みなどを挟んで13年9月調査で+2と07年12月以来のプラスになり、以降プラスが続いていたが、20年3月調査で▲4と19年12月調査の+4からマイナスに転じ、6月調査では▲31と2ケタのマイナスになった。しかし、その後21年12月調査で+2のプラスに転じるまで6期連続で改善した。但し、前回22年3月調査では0と7期ぶりに悪化したが、今回6月調査では+2に改善した。3月調査の「先行き」は▲3の見通しに比較すると5ポイント改善した。今回の6月短観は全体としてみると、景況感がやや改善したと言える。但し、先行きは▲1の見通しだ。再び増加の兆しが見える新型コロナウイルス感染者数の動向に加え、ロシアのウクライナ軍事侵攻の行方、エネルギー価格・食品価格の高騰、電力不足問題、米国など海外景気の悪化懸念などが、先行きの景況感に影を落としていよう。

●今回6月調査の雇用人員判断DI(「過剰」-「不足」)では非製造業では大企業・中堅企業・中小企業とも変化幅がマイナスで、3月調査からの限界的な変化として不足感が増した。しかし、製造業では中堅企業・中小企業では変化幅がプラスとなり、限界的な過剰感が出たかたちとなった。但し、6月調査の先行き見通しでは変化幅がすべての組み合わせがマイナスで、不足感が拡大している。企業の判断では、先行きの雇用に関しては雇用の過剰感が増しているというような状況ではないことがわかる数字になった。

●6月調査の21年度の大企業・全産業の設備投資計画(実績)・前年度比は▲2.3%の減少、中小企業・全産業の設備投資計画(実績)・前年度比は+6.2%の増加である。全規模合計・全産業の設備投資計画(実績)・前年度比は▲0.8%の減少となった。21年度の反動もあり22年度の大企業・全産業の設備投資計画・前年度比は+18.6%となった。中小企業・全産業の設備投資計画・前年度比は6月調査ということでまだ弱く▲1.4%である。全規模合計・全産業の設備投資計画・前年度比は+14.1%となった。

●また、GDPの設備投資の概念に近い、ソフトウェア・研究開発を含み土地投資額を除くベースの全規模合計・全産業の設備投資の21年度の前年度比は+1.2%。22年度の前年度比は+13.1%で、2ケタ増加の計画にはなっている。

●6月調査の販売価格判断DI(「上昇」-「下落」)、仕入価格判断DI(「上昇」-「下落」)では大企業・中小企業と製造業・うち素材業種・うち加工業種・非製造業のすべての組み合わせが最近・先行きとも2ケタのプラスで、価格判断は上昇超となっている。

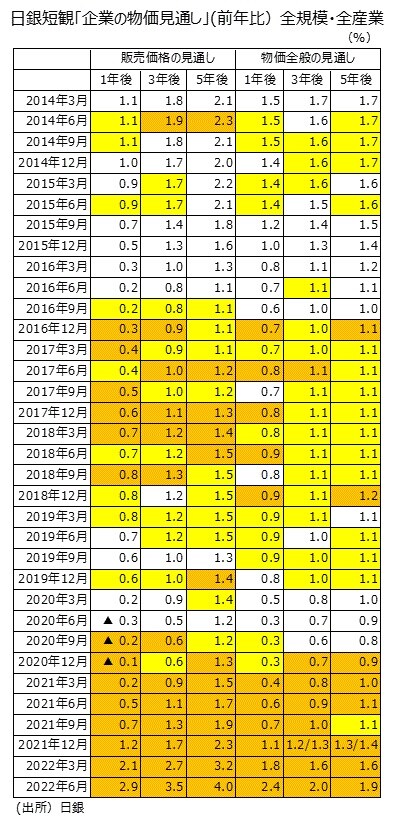

●「企業の物価見通し」では、全規模合計・全産業でみて、販売価格の見通しでは、1年後が+2.9%と前回3月調査の+2.1%から0.8ポイント上昇した。3年後が+3.5%と前回から0.8ポイント上昇、5年後が+4.0%と前回より0.8ポイント上昇した。また、物価全般の見通しでは、1年後が+2.4%と前回より0.6ポイント上昇、3年後が+2.0%と前回より0.4ポイント上昇、5年後が+1.9%と前回より0.3ポイント上昇となった。今回の短観の企業の物価見通しは、全規模・全産業の上昇率見通しが6つの項目全てで、3回連続高まるというこの調査開始以来の初の記録となった。

●販売価格の見通しでは将来に行くほど伸び率が上昇し、物価全般の見通しでは将来に行くほど伸び率が鈍化していることも興味深い。これまでは、物価全般が上がらない中、賃金を含めコストを抑えることで販売価格を上げないようにするという行動をとる企業が多かったように感じられたが、6月調査の結果からみると、必要に応じて販売価格を上げていくという雰囲気が出てきているようだ。

●日銀がある本石町の短観発表時点の天気と、日銀短観の内容が一致する傾向がある。本日の天気は晴れだった。全規模・全産業の業況判断DIが3月調査の0から今回6月調査は0では「良い」超の+2に上昇した。製造業はもたついたが、非製造業では改善し、全体としては底堅さが感じられる内容だった。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年6月調査 日銀短観』を参照)。

(2022年7月1日)

宅森 昭吉

三井住友DSアセットマネジメント株式会社

理事・チーフエコノミスト