初年度で大きな損金が取れるワケ

オペレーティング・リースを考える前にリースの種類について記載します。公益社団法人 リース事業協会では、リースの種類を基本的に「ファイナンス・リース」と「オペレーティング・リース」に分類されるとしています。

「ファイナンス・リース」は中途解約不能でフルペイアウトのリースを指しています。フルペイアウトとは、ユーザー(賃借人)は、リース期間中に、リース会社(賃貸人)がリース契約に要した資金(設備等の取得価額、資金コスト、固定資産税、保険料など)のほぼ全額をリース料として支払う契約のリースです。簡単に言いますと、リース物件を担保にお金を借りている形のものです。

公益社団法人リース事業協会では、それ以外のリースを「オペレーティング・リース」としています。これは、リースしたものを使いながら利用代を支払うイメージです。

また、リース会社がリース物件の保守、管理、修繕などを行うリースを「メインテナンス・リース」と定義し、煩雑な管理を伴う自動車のリースなどに多く見られ、会計基準上では、このメインテナンス・リースも、ファイナンス・リースとオペレーティング・リースのいずれかに分類されると説明しています。

では、オペレーティング・リースはなぜ会計上大きな損金が取れるのでしょうか? それは減価償却の定率法をうまく利用した手法だからです。

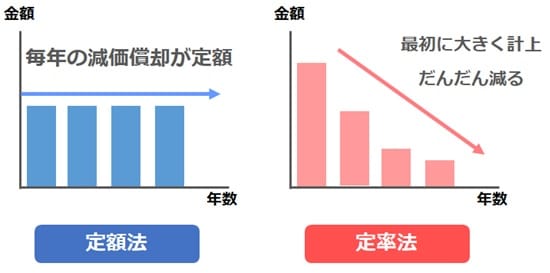

減価償却の計算方法は、一般的に「定額法」と「定率法」の2種類のうちどちらかが使われます。定率法では初年度の減価償却費が定額法と比べて大きいため、この部分を活用することで大きな損金を取ることが可能なのです(図表1)。

ほとんどの法人では、定率法を選択しています。これは法人税法では原則定率法による会計処理が求められており、法人の場合は基本的に定率法で計算することとされているからです。しかしながら、平成28年4月1日の法改正により、定額法でしか計算できない固定資産もあるので、資産の種類によっては調べる必要があります。

オペレーティング・リースで利用される資産

オペレーティング・リースのポイントが減価償却の定率法をうまく利用した手法というのは書いた通りですが、有形固定資産の中には、減価償却資産と非減価償却資産が混在しています。非減価償却資産には、土地・美術品等の資産が含まれます。これらは減価償却の対象にはなりません。理由は、時間の経過によってその価値が影響を受けることがないという点にあります。

減価償却資産には、建物・建物附属設備・構築物・船舶・車両運搬具・工具・器具備品・機械装置などがあります。これらの資産は減価償却の対象となります。

また、減価償却における耐用年数と取得価値も、オペレーティング・リースを活用する場合、重要なポイントになってきます。

耐用年数とは、減価償却資産がどれくらいの期間使用できるのかというものです。資産は、時間の経過によって物理的に摩耗などするとともに経済的にもその価値は落ちていきます。そのため、減価償却することによって耐用年数ごとに費用計上していき、経費(減価償却費)としていくのです。

そして、取得価値とは、減価償却資産を購入した時点でのその価値のことです。ただ、資産価値だけでなく、資産を運搬するのに発生した運送料や設置するのに必要な設置費用のような、実際に使用できる形にするまでに関わる費用も取得価値に含まれます。

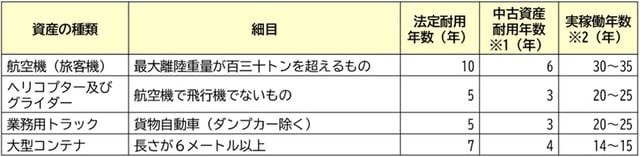

そのうえで、具体的にオペレーティング・リースで利用される資産には図表2のようなものがあります。

定率法による減価償却費を具体的にグラフ化すると…

一つの例として、1億円で購入した資産を年6.0%でリースした場合の減価償却費を計算してみます。

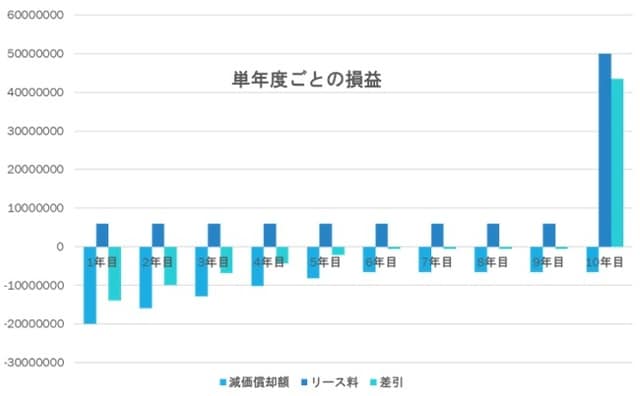

取得価額:1億円、資産の耐用年数:10年、償却率:0.100として、リース料=リースで得られる収入と、耐用年数経過後の10年後に1億円の半額(5,000万円)で誰かしらが購入してくれる(リースバック)資産であったと仮定した場合、図表3のようになります。

1億円投資して、1億400万円が返金され、初年度損金率20.0%であったという結果になります。現金で1億円の投資をしたとすれば、1億円投資して初年度損金額は2,000万円と、あまり効率的投資には見えませんが、低利で9,000万円の融資を受けることができたとすれば、1,000万円の投資で初年度2,000万円の損金が取れ、10年間で累計1億円の損金を計上できます。この仕組みがオペレーティング・リースと言われるものです。

少額のキャッシュアウトで大きな損金が取れることから、レバレッジド・リースなどとも言われます。

ただ、1億で購入して10年後に5,000万円で買い取って貰えるような資産が存在するとは思えない、と考える方が多いと思います。

前掲しました資産の種類(図表2)によっては、耐用年数経過後も価値のある資産として流通するセカンダリー市場が存在する資産もあり、その資産をベースに、リース会社が借入まで取り次いでくれるケースもあるのです。

メリットやデメリット、考慮すべきリスク

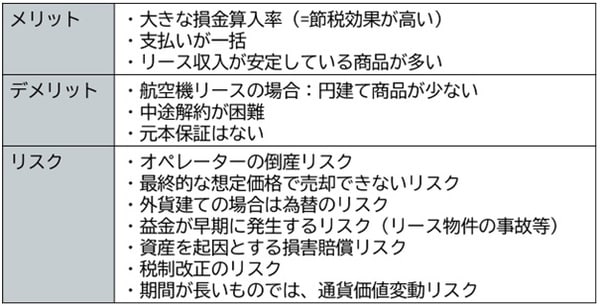

ただ、オペレーティング・リースは図表4のようなメリットとデメリットがあり、投資資産によってはリスクも考慮しなければなりません。

実際、税制優遇メリットを利用できるオペレーティング・リースは、減価償却費の税制を利用した制度ですので、まだ使えます。しかしながら、レバレッジド・リースが流行った時期と異なり、バイバックの価格が不安定であったり、航空機だけでなく少額資産を利用しているものなどが出てきたことで、リスクが大きくなっていたりすることも事実です。

税制改正により、単年度で全額損金とできる税制優遇制度が年々少なくなっています。恒常的に利益の出る会社においては、全額損金制度を利用しても、返戻時に課税されることを考えれば、支払う税額は変わりません。オペレーティング・リースは損金参入率が高い商品ですが、自社におけるメリット・デメリット・リスクを十分に把握したうえで、利用されることをおすすめします。

笹田 潔

1級FP技能士

宅地建物取引主任士

投資診断士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】