国民年金は月6.5万円、厚生年金は夫婦で月22万円

令和3年1月22日、厚生労働省年金局年金課より、67歳以下の方の年金額の例が公表されました。具体的には図表1の通りです。

この金額が標準的な生活を営むために足りるか検証していきたいと思います。

老後生活費は毎月いくら?

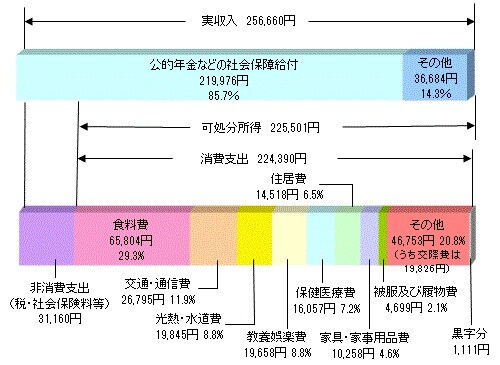

一方、公益財団法人 生命保険文化センターが公表した、夫婦ともに65歳以上の無職世帯(夫婦のみの世帯)の家計を見ると、非消費支出(税・社会保険料等)を差し引いた可処分所得に対して、消費支出は約22.4万円という数字を出しています。

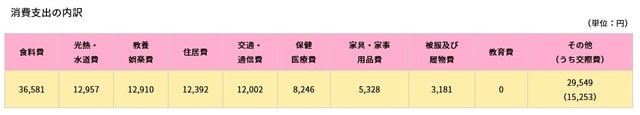

また、65歳以上の単身無職世帯では、消費支出は約13.3万円で明らかに年金収入だけでは生活できません(図表3)。

2004年(平成16年)の年金制度改革では「百年安心プラン」として(一)上限を固定した上での保険料の引き上げ、(二)基礎年金国庫負担の二分の一への引き上げ、(三)積立金の活用、(四)財源の範囲内で給付水準を自動調整する仕組み(マクロ経済スライド)の導入が定められました。これは何だったのでしょうか?

考えるべき「老後の生活プラン」は二つ

2019年6月に老後の資産形成をめぐり「およそ2,000万円必要になる」などとした金融庁の審議会の指針について、その当時の麻生副総理兼金融担当大臣は「世間に対して不安や誤解を与えており、政府のスタンスと違う」と述べて、正式な報告書としては受け取らないことを明らかにしていました。しかし実態を勘案すれば上記の通り、年金だけで生活することは難しく、2,000万円程度の積立が必要となることは【以下の計算式】からも審議会の指針の通りと思われます。

日本人の平均余命が84.36歳であることから、65歳から生きる月数を計算すると約232月となり、これに先に挙げた国民年金の消費支出13.3万円と年金収入額6.5万円との差額6.8万円を乗じることで、【232ヵ月×6.8万円=1,577万円】が不足していることが、単純計算でも明らかです。

■選択肢は「65歳までに2,000万円貯めるか、65歳以降も働き続けるか」

では、どのような老後の生活プランを考えるべきか、すでに2,000万円近い資産を貯めている方は別として、それ以外の方は65歳までの間で2,000万円貯めるか、65歳以上も継続して働き続けることができる職を探す必要があります。

しかしながら、働きながら年金を受給する場合でも注意が必要です。「在職老齢年金」といって、65歳以上の人が「厚生年金に加入しながら働いている場合」に、“給与”、“賞与”、“年金”の3つの金額を用いて所定の計算を行い、その結果「47万円」を超過した際には、超過金額の2分の1の金額を「1ヵ月分の年金額」からカットするという仕組みがあるのです。

ただ、合計収入が47万円を超える所得を得続けることも難しいため、これは高額報酬を貰う職業に就くことのできる方が注意を払えばよい制度かもしれません。

老後の生活プランは、ある程度の資産形成ができていない場合、就業し続けることが必須となっていることは容易に理解いただけることと思います。

実際、何歳頃まで働けるのか?

残念なことに、数字から見える老後のプランは、働き続けるか早めに資産形成するか、二つに一つの選択肢しかないようです。

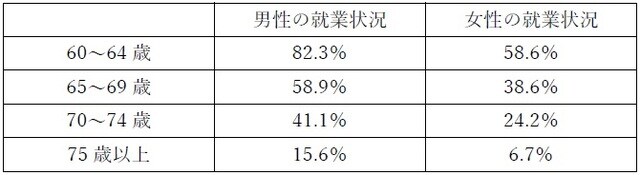

働き続けるという方法を選んだ場合は、高齢者の就職率を把握しておいたほうが、理解が早いと思います。内閣府のデータによると、60歳以上で働いている男女・年齢別の割合は図表4の通りです。

図表4より、60〜64歳の男性は実に82.3%もの人が働いていて、60歳ではなく65歳を定年とする企業もあるためか、65歳~69歳になると数字は極端に下がります。しかしながら、半数以上の人は働いていることが読み取れます。

資産形成に成功した方であっても、就業し続けていることが多いようです。

早めに資産形成することのメリットには、自身が就業して稼ぐ以外に資産も稼いでくれるという点が挙げられます。稼いだ資産が利回りを生んで所得をサポートしてくれるということです。仮に2,000万円の資産が年利5.0%の利益を生んでくれたとすれば、年間100万円の所得のサポートを得られることに繋がります(低金利が続く中、年利5.0%の運用などあり得ないと否定せず、株式や事業などの運用を考えていただくほうが良いです)。

まとめ:所得不足を解消するには、資産形成が必須

いまの日本では、実質経済成長率が年平均で10%前後を記録した1955年頃から1973年頃までの高度経済成長期と異なり、経済が失われた30年の時代で年金制度は崩壊し、年金で得られる収入で生活することは困難となり、資産形成が必要となっていることは、先に述べた通りです。

上記の生活費は全国平均であり、職業を得るために都心近くに世帯を構えれば、自ずと必要経費は増えます。この慢性的収入不足を解消するためには、資産形成と形成した資産の効率的運用が必要となってきます。

資産運用というと株式や危ない投資をイメージしてしまう方が多いですが、少し前に多くの方が購入された太陽光発電設備や、不動産投資も資産運用の一つです。

日本では預貯金が安全な運用手法と思われがちですが、預貯金は資産保全手段の一つであって運用手段ではありません。今後の老後を考えると早い段階で資産運用を行い、自身の財産を確実に増やすことをおすすめします。決してハイリスク・ハイリターンの商品だけでなく、確実に運用できる投資商品は数多く存在します。それは事業投資であったり、暗号資産への投資であったりもします。

今後円安が加速すると法定通貨の価値が希薄になります。グローバルに目を向け、人に頼るのではなく自己の資産を確実に運用する知識を持って、早い段階から少額であっても投資に目を向けることをおすすめします。

笹田 潔

1級FP技能士

宅地建物取引主任士

投資診断士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】