自社の買い手候補とは「M&Aの専門家」を介して交渉

次に、売却先の選び方について考えてみましょう。M&Aを決断したとしても、オーナー経営者が自ら売却先を探すことができるケースは多くありません。大概は、専門家に依頼をすることになります。

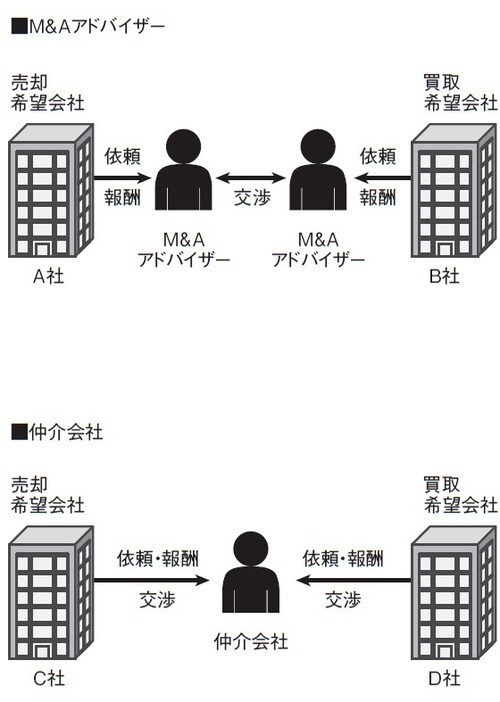

この場合の専門家には、大きく分けて「M&Aアドバイザー」と「仲介会社」の二つがあります。この二つは、似ているようで立場はまったく異なります。

M&Aアドバイザーは、図表のように売却を希望するA社と、買収を希望するB社、それぞれ別に付きます。A社のアドバイザーはA社の意向に沿って交渉を行いますし、B社のアドバイザーはB社の立場で交渉に臨みます。そして、互いの条件がまとまればM&Aが成立します。

【図表】M&Aアドバイザーと仲介会社の違い

買い手であるB社がM&Aに慣れている会社の場合には、アドバイザーを付けずにB社がA社のアドバイザーと直接交渉をすることもあります。一方で仲介会社は、図表のように売却を希望するC社と買収を希望するD社の間に立って、双方の希望を聞きながら交渉を進めます。

この場合、C社はできるだけ高く売却したいと考えるのが一般的ですし、D社はできるだけ安く買収したいと考えます。つまり、仲介会社は利益が相反する二つの会社の交渉をまとめることになります。

C社にとってもD社にとっても、100%味方というわけではないので、自分たちの意向を十分反映した交渉ができるのかと心配になるでしょう。このように考えてみると、オーナー経営者が会社の売却を考えた場合、M&Aアドバイザーに依頼した方が有利に交渉を進められる気がします。

ところが、実際にはそう簡単ではないのです。仲介会社は、売却を希望する会社と買収を希望する会社の双方から手数料を受け取りますので、ある程度規模の小さい案件であってもビジネスとして成り立ちます。

「同業他社への売却」は買い叩かれるケースも・・・

一方で仲介会社でないM&Aアドバイザーの場合は、依頼会社からしか手数料を受け取ることができませんので、一定の手数料を得るためには、ある程度の規模の案件でなければ引き受けることができないということになります。その規模はケースバイケースですが、売却金額で10億円以上というのがひとつの目安になるでしょう。

10億円未満のケースではM&Aアドバイザーが引き受けるケースは少ないでしょうから、仲介会社に依頼することになります。仲介会社に依頼する場合には、仲介手数料を支払います。一般的には売却価格の5%程度です。仮に売却金額が2億円であれば、1000万円です。仲介会社は買い手からも手数料を受け取りますので、2000万円の収入となります。

ちなみに、売却先は同業他社がよいのか、まったく違う業界の会社がよいのかという質問を受けることがあります。いずれにもメリット・デメリットがありますが、同業他社の場合、条件が厳しくなるのは確かです。

業界内の内情がわかっていますから、買収相手の悪い点もよく見えます。結果、買い叩かれるケースが多くなってしまうのです。価格が折り合わずM&Aが成立しないこともあります。逆に、価格さえ折り合えばマッチングはしやすいというメリットがあります。

M&Aに際しては、法律や税務の問題も大きくかかわってきます。相談相手が必須ですから、まずは信頼できるアドバイザーや仲介業者を探すのが第一歩といえるでしょう。