【オンライン開催(LIVE配信)】希望日時で対応(平日のみ)

「日本一富裕層に詳しい税理士」による無料個別相談セミナー

富裕層の相続対策から税金対策の悩みを一挙解決!

詳しくはこちら>>>

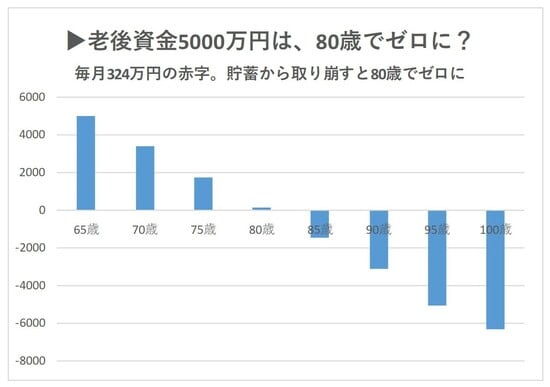

老後資金の5000万円は15年でゼロに?

老後のお金で最も大切な考え方は「収支のバランス」です。

この「収支のバランス」がうまく保たれていることが、老後生活の安定につながります。収支のバランスがとれている場合は、老後破綻は起こりにくく、逆にバランスが悪いと、老後破綻の危険性が一気に上がります。

意外に思われるかもしれませんが、じつは現役時代に高額所得者、高収入サラリーマンだった人ほど老後破綻に陥るケースが多いのです。

では、なぜ高額所得者なのに老後破綻の危険性があるのか、具体例を出して説明しましょう。

現役時代に年収1200万円の田中さん(仮名)。月額にすると収入は100万円で、支出は月額平均60万円です。

老後資金は退職金を含めて5000万円を準備しました。通常、これだけの蓄えがあれば十分足りると考えられます。

田中さんは65歳で退職をして年金暮らしに突入。公的年金20万円と企業年金13万円(15年有期年金)の月額合計33万円です。

では、田中さんの老後生活はどうなるでしょうか。簡単なシミュレーションをしてみましょう。

収入(年金)月額33万円-支出月額60万円=△27万円

△27万円×12ヵ月=324万円

現役時代と同じように60万円で生活したら、老後資金が5000万円あったとしても15年ほどでなくなってしまいます。つまり65歳から80歳で老後資金が底をついてしまう計算です。もし95歳までの30年分の老後資金を準備するなら9720万円が必要になります。100歳までの35年分は1億1340万円となります。

高額所得者というのはどうしても支出が多くなりがちです。長年の生活水準を下げたり、例えば生活費を半分にするのは、なかなか難しいことです。しかし現役時代と同じ支出をそのまま続けてしまうと、確実に老後破綻してしまいます。

所得がそれほど多くない人は、支出を削れる部分は少ないかもしれませんが、年金の収入に対して、支出を合わせやすい場合が多いのです。年間の赤字額が少ないとそれだけ老後資金も少なくてすみ、老後破綻しにくくなります。

では、収支のバランスはどうすれば合わせることができるのでしょうか。

一つはムダな支出を見直すことです。とくに支出が多い固定費の見直しです。たとえば、最低限の備えがあればいいので生命保険の見直し、スマホは格安スマホや格安携帯への乗り換えを検討する。コンパクトな家に住み替えるという住宅費の見直しを考えてもいいでしょう。

もう一つは収入を増やすこと。もし、65歳以降も会社で働くとすると70歳までは厚生年金に加入することができるので、その分の年金が上乗せされます。また、年金の繰下げ受給をすると年金を増やすことができます。繰下げ受給は年8.4%の増額になります。70歳まで繰り下げると42%の増額ですることができます。

これから定年を向かえる人は、老後生活の収支バランスを考えながら一度シミュレーションをしてみてはいかがでしょうか。

GGO編集部

↓コチラも読まれています

ハーバード大学が運用で大成功!「オルタナティブ投資」は何が凄いのか

富裕層向け「J-ARC」新築RC造マンションが高い資産価値を維持する理由

業績絶好調のジャルコのJ.LENDINGに富裕層が注目する理由

「給料」が高い企業300社ランキング…コロナ禍でも伸びた会社、沈んだ会社

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/31(火)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【3/17開催】

2028年から株式・投資信託並みの「20%分離課税」へ。

知らずには済まされない「貨幣/純粋資産」としての

「ビットコイン・暗号資産」の現在地

【3/17開催】

高市政権が“日本株”に与える影響…これからの「日本株式市場」と

インフレヘッジ必須時代の「資産運用法」

【3/19開催】

「資産は借りて増やせ!」

3年間で延べ1,500社以上を担当した元銀行トップセールス社長が語る

“新規事業×融資活用”で資産を増やすレバレッジ経営戦略

【3/19開催】

<地主の資産防衛戦略>

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術