【関連記事】夫婦で「月13万円」に減額…公的年金の「恐ろしい未来」

現在の年金水準はどのくらい?

■一般的なサラリーマン世帯の場合、夫婦で「月22万円」が平均だが…

現在の年金水準はどのくらいなのか、ご存じでしょうか?

日本の年金制度は、国民が一律に受け取ることができる老齢基礎年金と、会社員だった人が受け取ることができる老齢厚生年金とがあります。老齢基礎年金の平均受給額は月約5万円、老齢厚生年金の平均受給額は月約15万円といわれています。受給額は納付してきた保険料の額や納付期間で決まりますから、長期間にわたり多額の保険料を納付した人は受給額も多額となりますし、納付額が少額だったり納付期間が短かかったりすれば平均受給額を下回る人もいるでしょう。

一般的なサラリーマン世帯であった夫婦の場合、夫婦での受給額合計の平均値は月約22万円と言われています。もし2人とも老齢厚生年金が受給できれば単純計算で月約30万円となりますし、2人とも老齢基礎年金のみであれば単純計算で月約10万円となります。このように受給額は個人によって大きな差が生じます。まずご自身が、いつからいくらもらえることになっているのか、興味を持って確認しておいてほしいと思います。

老人ホームの月額費用はどれくらい?

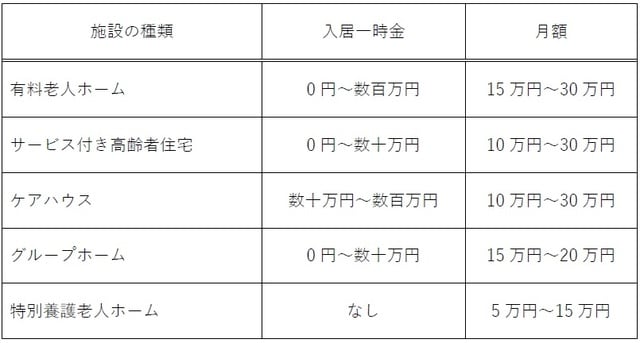

■入居一時金の有無にもよるが、「月10~30万円」が目安

子どもがいる世帯も将来子供たちが独立し、ようやく夫婦だけの悠々自適な生活が戻るかというと、なかなかそうとも限りません。認知能力の低下や身体的な不調などで介護が必要となる場合もあるでしょう。介護サービスにはさまざまな種類がありますが、今回は施設に入所することとなった場合にいったいどのくらいの費用がかかるのかをみてみましょう(施設に入ることを「入居」という場合と「入所」という場合がありますが、本稿では「入居一時金」を除き「入所」という表現を使用します)。

施設に入所するといっても、有料老人ホームやサービス付き高齢者住宅、特別養護老人ホームなどいろいろな種類の施設があります。今回はこれらをまとめて老人ホームと呼ぶことにします。

必要となる費用はおおむね【図表】のとおりです。

実際には地域や居室タイプによってさまざまです。有料老人ホームの費用に係る中央値は入居一時金が約350万円、月額費用は約23万円ほどだといわれています。一方のサービス付き高齢者住宅では入居一時金が約20万円、月額費用は約16万円といわれています。あくまで中央値ですから、なかには入居一時金が数百万円、場合によっては数千万円以上必要な施設もあります。また入居一時金は必要ないが、その分毎月の支払額が大きくなる施設もあり、十分注意が必要です。

入居一時金などの必要もなく、月々利用料も比較的低額なのは特別養護老人ホームといわれる施設(介護保険法にいう指定介護老人福祉施設)です。入所条件は介護度(要介護認定区分)が3以上であることですが、個室タイプだけでなく2人部屋や4人部屋タイプもあるため人気です。しかし入所を希望する人(待機者といいます)が多く、市区町村によっては何年も待たなければならないケースもあるようです。

納付する介護保険料はどのくらい?

■平均「月6,000円程度」だが…毎年2万人が「滞納」で差し押さえ処分

40歳以上になると介護保険料を負担するようになります。介護サービスを受けるためには介護保険料を納付していなければなりません。

この介護保険料は年齢や収入、また市区町村によっても異なり、平均はおおむね月6,000円程度です。納付しないと、受けられる介護サービスに制限が生じたり、介護サービス料の自己負担割合が上がったりします。

介護保険料は生涯払い続けなければならないもの(その代わり介護サービスも生涯受けられます)ですので、滞納すると預貯金や不動産を差し押さえられることもあります。実際、毎年約2万人が滞納により何らかの差し押さえ処分を受けています。

今後、年金だけで老人ホームに入居できる?

■あっという間に老後資金が枯渇するリスクも…「年金だけ」では厳しい

令和元年に金融庁より発表された「高齢社会における資産形成・管理」報告書の中で、老後資金は約2,000万円必要という記述があったことから老後資金が話題になりました。これは65歳無職夫婦世帯における、毎月の年金等の社会保障費収入から食費・住居費・水道光熱費・保険及び医療費などの生活費を差し引いた毎月の不足額を約5万円と算出し、65歳以降の余命を30年から35年とした場合、月約5万円×30年~35年=1,800万円~2,100万円を計算基礎としているようです。さらに多額の資金が必要だという試算もあり、これらが「長生きリスク」などと言われる所以でもあるのでしょう。

介護が必要となった時には、上記生活費にさらに介護サービスの対価の支払いが生じます。施設に入居するとなると、【図表】で最も安い特別養護老人ホームでさえ毎月約5万円~15万円の支払いが発生します。年金以外に収入がなければ預貯金を取り崩すスピードが加速し、あっという間に老後資金が枯渇することになりかねません。

将来、介護が必要になったときに困らないためには?

■知っておきたい知識、今からできること

将来介護が必要になるかどうかはわかりません。一生介護サービスを受けないかもしれないし、来月から急に必要になるかもしれません。先ほどからお示ししている数値はあくまで平均値であり、必要となる資金はそれぞれ違います。退職金や相続を見込んでいる人もいるでしょうし、65歳を超えてからも働き続ける計画の人もいるでしょう。大切なことは一人ひとりが自分にマッチしたライフプランを早い時期から考えることでしょう。

残念ながら、日本では初等教育期にお金について教育することがこれまでほとんどありませんでした。イギリスやアメリカでは、おおむね11歳くらいまでに貯蓄・保険・老後資金などについて学んでいるそうです。一方日本では、自分がいくらの年金をいつからもらえるのか、それさえきちんと把握していない人もいるようです。まず65歳以降の簡単な資金計画をつくり、いつ、いくら必要なのかを大まかに把握しておきたいものです。

公的年金だけでは老後資金が不安だと判断したら、私的年金(確定給付企業年金・確定拠出年金・個人年金保険など)や投資信託・つみたてNISA・個人型確定拠出年金(iDeCo)なども選択肢となるかもしれません。それぞれのメリット・デメリットをよく検討して、自分に合った老後の資金計画を若いうちから立てておきたいものです。

菊池 典明

税理士

辻・本郷税理士法人

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】