【関連記事】「儲かるなら自分がやれば?」と投資セミナーで質問すると

1.概観

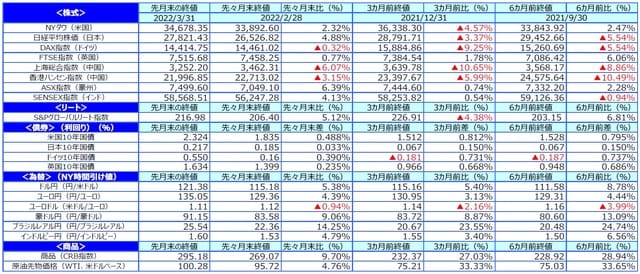

【株式】

3月の主要国の株式市場は高安まちまちとなりました。米国株式市場は、長期金利が大きく上昇したものの、米連邦準備制度理事会(FRB)が利上げを実施し、引き締めを積極的に進める見方を示したことで、金融政策への不透明感が和らいで、3ヵ月ぶりに反発しました。欧州の株式市場は、月上旬にロシアのウクライナ侵攻に伴い大きく調整しましたが、米国株式市場の反発を受けて持ち直しました。日本の株式市場は、ロシアのウクライナ侵攻に伴う資源価格高による景気減速懸念は強いものの、米国株式市場の反発や円安の進行を好感して、上昇しました。一方、中国株式市場では、新型コロナウイルスの感染拡大に伴うロックダウンなどが嫌気され、中国本土市場の上海総合指数、香港ハンセン指数ともに下落しました。

【債券】

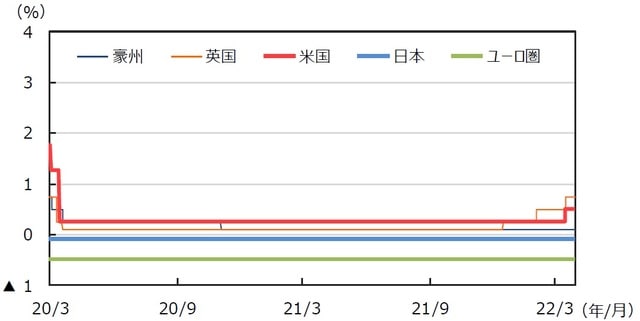

米国の10年国債利回り(長期金利)は、FRBが3月の米連邦公開市場委員会(FOMC)で、政策金利見通しを引き上げたことに加えて、パウエルFRB議長やFRB高官が金融引き締めに積極的な姿勢を示したことを受けて、大きく上昇しました。ドイツの長期金利は、欧州中央銀行(ECB)の金融政策正常化の前倒し観測やウクライナ危機に伴う資源価格高を受けて上昇しました。日本の長期金利も米欧の長期金利につれて上昇しました。

【為替】

円相場は、日米金利差が一段と拡大するとの見方などから、対米ドルで大きく下落し、121円台前半で終了しました。対ユーロも大きく下落しました。

【商品】

原油価格は、ロシアのウクライナ侵攻に対する欧米諸国の制裁によりロシア産原油の供給が停止するとの観測が強まり、需給ひっ迫懸念から上昇しました。

2.景気動向

<現状>

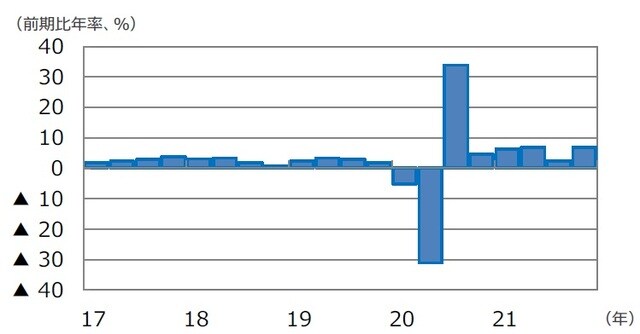

米国の2021年10-12月期の実質GDP成長率は前期比年率+6.9%となりました。ワクチン普及による経済再開などで個人消費の伸びが加速しました。

欧州(ユーロ圏)の2021年10-12月期の実質GDP成長率は前年同期比+4.6%となりました。コロナ感染再拡大で前期比は+0.3%にとどまりました。

日本の2021年10-12月期の実質GDP成長率は前期比年率+4.6%となりました。緊急事態宣言が解除されたことで個人消費が回復しました。

中国の2021年10-12月期の実質GDP成長率は前年同期比+4.0%となりました。コロナ感染対策の影響などから回復ペースが鈍化しました。

豪州の2021年10-12月期の実質GDP成長率は前年同期比+4.2%となりました。経済再開を受けて個人消費が堅調でした。

<見通し>

米国は、ウクライナ危機による商品価格・消費者物価上振れに伴う家計の実質所得目減りが消費に悪影響を与える見通しです。ただし、新型コロナウイルスのオミクロン型の下でも雇用情勢が堅調に推移してきたことは国内需要の底堅さを示唆しており、米景気は底堅く推移する見込みです。

欧州は、エネルギー高、銀行部門のロシア向け与信の棄損、企業のセンチメント低下などで減速感が強まる見通しです。ただし、コロナ危機からの回復局面であることに加えて、エネルギー高に対する補助金・減税などの財政政策や労働市場の堅調さから、2023年には景気減速に歯止めがかかるとみられます。

日本は、1-3月は新型コロナ感染急増を受けマイナス成長が見込まれるものの、4-6月以降は感染状況改善や経済対策効果を背景に、プラス成長に転じる見通しです。ただし、ウクライナ危機による資源価格高の影響による下押し圧力から、景気回復のモメンタムは緩やかなものになりそうです。

中国は、感染拡大によるロックダウンの影響で減速が見込まれます。ただし、全人代で2022年の経済成長について5.5%とやや強気の成長目標を設定していることから、1-3月の景気下振れに対し、景気対策を発動するとみられるため、年後半の景気は持ち直すと見込んでいます。

豪州は、感染拡大で1-3月は景気回復が足踏みするものの、4-6月以降は堅調な成長が続くと想定しています。豪州の輸出品目である石炭や天然ガスなどの価格上昇もあり、ウクライナ危機の影響は限定的とみられます。

3.金融政策

<現状>

FRBは、3月のFOMCでフェデラルファンド(FF)金利の誘導目標を0~0.25%から0.25~0.50%へ引き上げ、ゼロ金利を解除しました。パウエル議長は記者会見で、「早ければ次回5月の会合」で保有資産を縮小する量的引き締め(QT)を決めると表明しました。また、FOMC参加者が示した見通しによると、2022年は0.25%を1回として計7回の利上げ予想が中央値となりました。ECBは3月の理事会で、主要政策金利を据え置く一方、量的緩和政策の縮小(テーパリング)を加速する方針を決めました。早ければ7~9月に量的緩和政策を終了します。日銀は3月の金融政策決定会合で、大規模な金融緩和策を維持しました。

<見通し>

FRBは、ウクライナ危機に伴う供給制約や資源価格高から物価が大きく上昇するなか、インフレ抑制に向けて、3月以降のFOMCごとに利上げを実施すると想定しています。2022年内に計7回(うち5月、6月は0.50%の利上げ)を見込んでおり、年央(5月)にも量的引き締め(QT)を開始すると予想します。ECBは、エネルギー価格の上振れによる物価上昇を受けて、7~9⽉にテーパリングを完了するとみています。10~12⽉以降は、四半期に1回程度の利上げを行う見通しです。なお、ウクライナに侵攻したロシアへの経済制裁の影響などによっては、金融政策変更が見送られる可能性があります。一方、日銀は、物価が相対的に低位にあるなか、現行の大規模金融緩和を継続するとみられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

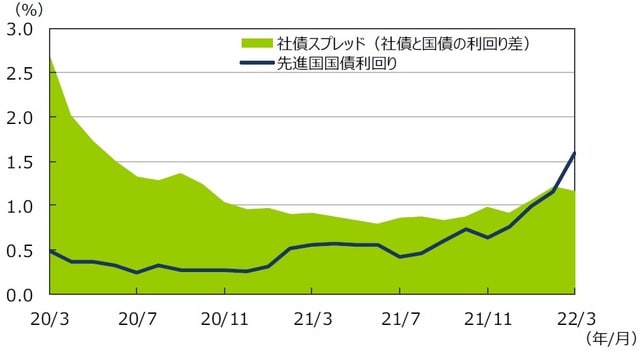

主要国の10年国債利回り(長期金利)は上昇しました。米国の長期金利は、FRBが3月のFOMCで、政策金利見通しを年内の利上げは7回、2023年は3.5回の利上げとしたことを受けて、市場の想定よりもタカ派色が強いとの見方から、大きく上昇しました。その後もパウエルFRB議長やFRB高官が金融引き締めに積極的な姿勢を示したことから大幅な利上げ観測が強まり、一時2.5%台を付けました。ドイツの長期金利も、ECBの金融政策正常化の前倒し観測や米長期金利の上昇を受けて大きく上昇しました。日本の長期金利も米欧の長期金利につれて上昇しました。投資適格社債については、株価の反発を受けて投資家のリスク回避姿勢が和らいだことから国債と社債の利回り格差が縮小しました。

<見通し>

米国の長期金利は、米景気回復やインフレの高止まりに伴うFRBの金融引き締め継続から、レンジをやや切り上げる動きを予想します。ただし、他国と比べた相対的な利回りの高さによる投資家の需要や、ウクライナ情勢の不透明感などから、緩やかな上昇を想定します。欧州の長期金利も、景気回復やインフレ圧力により、ECBが金融政策の正常化を進めるとみられるため、緩やかに上昇すると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

(注2)社債スプレッドはブルームバーグ・USコーポレート・インベストメント・グレードOAS。

先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

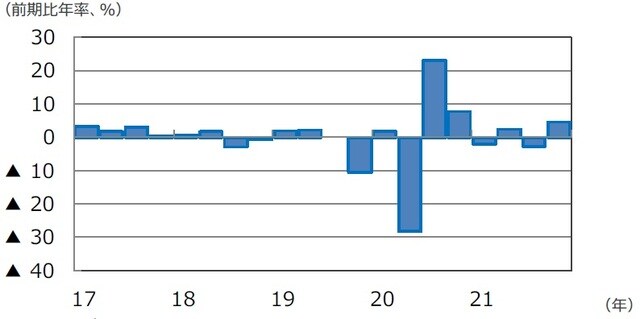

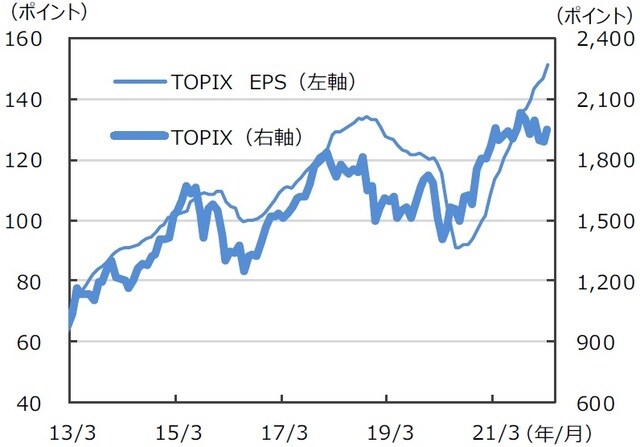

S&P500種指数の3月の1株当たり予想利益(EPS)は233.0で、前年同月比+27.6%(前月同+28.4%)と、2021年2月以来プラスが続いています。一方、TOPIXの予想EPSは151.5で、伸び率は同+33.3%(前月同+36.2%)でした。米国株式市場は、上旬はウクライナ情勢の悪化で下落基調が続きましたが、中旬以降反騰に転じました。ウクライナとロシアで和平交渉が進むとの期待が強まったことやFOMCの結果を受けて金融政策への不透明感が低下したことが背景です。NYダウは前月比+2.3%、S&P500種指数は同+3.6%、ナスダック総合指数は同+3.4%でした。一方、日本株式市場は米国株式市場の上昇に加え、ドル円が大きく円安方向に進んだことが追い風となりました。日経平均株価は前月比+4.9%、TOPIXも同+3.2%と堅調でした。

<見通し>

S&P500種指数採用企業の22年の増益率(当期利益ベース)は前年比+8.8%の見通しです。四半期別にみると22年1-3月が前年同期比+6.4%、4-6月が同+6.7%です。年後半から23年にかけては毎四半期+10%を超える増益見通しとなっており、今後の業績回復が期待されます(リフィニティブ集計。3月25日現在)。一方、TOPIX採用企業の22年の増益率は+17.1%です(FactSet集計。3月31日)。21年の増益率が米国が同+52.4%、日本が同+58.3%ですので、日本は2年連続で米国を上回る見通しです。今後も、引き続きウクライナとロシアの和平交渉の行方や原油等の資源価格、物価動向が金融市場に影響を与える構図になるとみられます。こうしたなか、4月は日米の1-3月期企業決算、日本の22年度の業績見通しが注目されることになります。

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2013年3月~2022年3月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/6/4/640/img_647ad868744a37a57ac8d3f136eb23ea85549.jpg)

(注)データは2013年3月~2022年3月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(注)データは2013年3月~2022年3月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

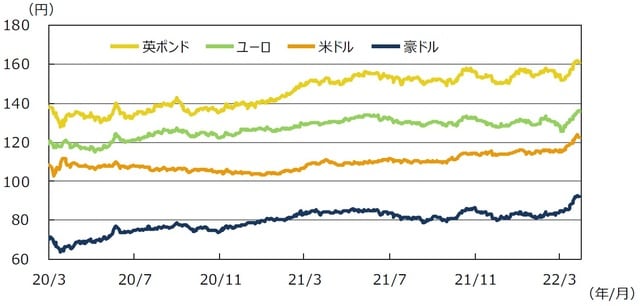

6.為替

<現状>

3月の円相場は対米ドルで大幅に下落しました。円相場は、予想を上回る米消費者物価指数を受けてFRBの利上げ観測が強まったことなどから、月中旬にそれまでのレンジの上限116円台前半を超えると、一気に円安が加速し、一方向に下落しました。月下旬には、日銀が「連続指し値オペ」の実施を発表し、大規模な金融緩和の継続姿勢が示されたため、日米金利差が一段と拡大するとの見方などから、一時2015年8月以来の125円台を付けました。しかし、短期間で急落したこともあり、持ち高調整の買い戻しが入り、121円台で終了しました。円は対ユーロでも、ECBの金融政策正常化の前倒し観測などから大幅に下落しました。また、資源国通貨とされる豪ドルに対しては、前月末の83円台から91円台に大幅に下落しました。

<見通し>

円の対米ドルレートは、緩やかな下落を予想します。米利上げ観測に伴う日米の金融政策の方向性の違いや原油高による日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されてくるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは、欧州復興基金による景気回復やインフレ上昇によるECBの金融政策正常化観測などから徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。ウクライナ危機に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

7.リート

<現状>

3月のグローバルリート市場(米ドルベース)は上昇しました。インフレが加速するなか、FRBの金融政策の引き締めが大幅になるとの見方が強まり、世界的に長期金利が上昇したものの、米景気が底堅く推移するとの見方を背景にウクライナ危機による投資家のリスク回避姿勢が和らぎ、株式市場が反発したことが支えとなりました。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比+5.1%となりました。また、為替効果がプラスに寄与し、円ベースは同+10.8%となりました。

<見通し>

米国リート市場は、短期的には、FRBによる金融政策の引き締めが意識されるなか、ロシア・ウクライナ紛争により経済見通しの不透明が続く可能性が高いため市場センチメントに左右され、一進一退の動きが継続するとみられます。ただし、米国では新型コロナウイルスのオミクロン型の感染者数はピークを越えており、中長期では米国経済の回復に伴い上昇すると予想します。欧州リート市場は、短期的にはウクライナ情勢を懸念して上値の重い展開を想定します。中長期では景気回復や低金利政策の継続により上昇を想定します。日本リート市場は、感染減少を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。

8.まとめ

<債券>

米国の長期金利は、米景気回復やインフレの高止まりに伴うFRBの金融引き締め継続から、レンジをやや切り上げる動きを予想します。ただし、他国と比べた相対的な利回りの高さによる投資家の需要や、ウクライナ情勢の不透明感などから、緩やかな上昇を想定します。欧州の長期金利も、景気回復やインフレ圧力により、ECBが金融政策の正常化を進めるとみられるため、緩やかに上昇すると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

<株式>

S&P500種指数採用企業の22年の増益率(当期利益ベース)は前年比+8.8%の見通しです。四半期別にみると22年1-3月が前年同期比+6.4%、4-6月が同+6.7%です。年後半から23年にかけては毎四半期+10%を超える増益見通しとなっており、今後の業績回復が期待されます(リフィニティブ集計。3月25日現在)。一方、TOPIX採用企業の22年の増益率は+17.1%です(FactSet集計。3月31日)。21年の増益率が米国が同+52.4%、日本が同+58.3%ですので、日本は2年連続で米国を上回る見通しです。今後も、引き続きウクライナとロシアの和平交渉の行方や原油等の資源価格、物価動向が金融市場に影響を与える構図になるとみられます。こうしたなか、4月は日米の1-3月期企業決算、日本の22年度の業績見通しが注目されることになります。

<為替>

円の対米ドルレートは、緩やかな下落を予想します。米利上げ観測に伴う日米の金融政策の方向性の違いや原油高による日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されてくるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは、欧州復興基金による景気回復やインフレ上昇によるECBの金融政策正常化観測などから徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。ウクライナ危機に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

<リート>

米国リート市場は、短期的には、FRBによる金融政策の引き締めが意識されるなか、ロシア・ウクライナ紛争により経済見通しの不透明が続く可能性が高いため市場センチメントに左右され、一進一退の動きが継続するとみられます。ただし、米国では新型コロナウイルスのオミクロン型の感染者数はピークを越えており、中長期では米国経済の回復に伴い上昇すると予想します。欧州リート市場は、短期的にはウクライナ情勢を懸念して上値の重い展開を想定します。中長期では景気回復や低金利政策の継続により上昇を想定します。日本リート市場は、感染減少を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『先月のマーケットの振り返り(2022年3月)』を参照)。

(2022年4月4日)