課税方式を選択するメリット…譲渡所得

今回メインで解説をしたいのはこの譲渡所得についてです。

前述の通り、譲渡所得に関する課税方式は「申告不要制度」と「申告分離課税」のいずれかです。

申告分離として確定申告をする目的は、一般的に損益通算(配当所得⇔譲渡損失、A社特定口座内譲渡益⇔B社特定口座内譲渡損)や譲渡損失の繰越控除を受けるためですが、相続により取得した上場株式等を相続開始日から3年10ヵ月以内に売却し、租税特別措置法第39条<相続財産に係る譲渡所得の課税の特例(いわゆる「取得費加算の特例」)>の適用を受ける場合にも想定されます。

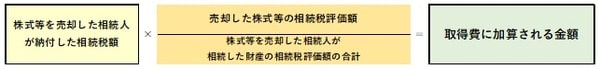

譲渡所得の金額は、【 譲渡価額 - ( 取得費 + 委託手数料等 ) 】で計算しますが、取得費加算の特例は、以下の算式により計算した金額を取得費に加算するというものです。

具体的な数値を用いて見てみましょう(図表4)。

取得費に12,200,000円が加算されることにより、譲渡所得が同額減って10,000,000円となります。これにより、譲渡所得に係る税金も減額されるため、所得税1,500,000円(△1,830,000円)、住民税は500,000円(△610,000円)が正しい税額ということになります(取得費に加算される相続税額×20%が減るということです)。

すなわち、確定申告をすることで所得税と住民税合計2,440,000円の還付ができることになりますが、ここで注意したいのは、住民税については国民健康保険料等への影響を考慮し、610,000円の税額還付機会を放棄して申告不要を選択すべきかを検討する必要があるということです。

ちなみに筆者が先日お手伝いした令和3年分の確定申告案件では、相続税額の取得費加算の特例を利用したところ、所得税:約75万円、住民税:約25万円の還付が見込まれましたが、譲渡所得が600万円を超えていたので社会保険料への影響を考慮して住民税については申告不要を選択しました。

課税方式の選択による社会保険料や医療費負担への影響

自営業者や年金受給者などに係る国民健康保険、後期高齢者医療保険、介護保険(65歳以上の第1号被保険者)については住民税の課税所得金額を基に保険料が計算されています。

また、70歳以上の医療費自己負担割合についても同様です。

したがって、上場株式等の配当や譲渡所得について住民税では申告不要とする場合にはこれらの所得はないものとされて各種の負担増は回避できますが、申告をする場合には国民健康保険、後期高齢者医療保険であればそれぞれの所得割率(令和4年度東京都千代田区の国民健康保険(40~64歳):10.5%、令和4年度東京都後期高齢者医療保険:9.49%)を乗じた分だけ保険料が増加してしまいます。

ただし、これら保険料には上限(令和4年度東京都千代田区の国民健康保険(40~64歳):1,020,000円、令和4年度東京都後期高齢者医療保険:660,000円)がありますが、上記試算のように譲渡所得が10,000,000円を超えるようなケースでは確実に上限に到達してしまいます。

また、70歳以上の医療費は原則1割負担又は2割負担で、現役並み所得者(課税所得145万円以上)は3割負担ですので、配当所得や譲渡所得を確定申告することで3割負担となってしまうケースも少なくないでしょう。

なお、健康保険組合・協会けんぽ・共済組合に加入する会社員や公務員については、給与や賞与(標準報酬月額・標準賞与額)を基準に保険料が決められますので、上場株式等の配当や譲渡所得について確定申告をすることによる社会保険料への影響はありません。

◆まとめ

相続税額の取得費加算の特例を利用して譲渡所得の確定申告をする場合には、配当所得と異なり課税所得金額によって(900万円以下かどうかなど)申告をすべきかどうかの有利判定がされるのではなく、①含み益が生じている上場株式等を相続して、②相続税を納税し、③その上場株式等を相続開始日から3年10ヵ月以内に売却をすれば確実に還付が見込まれます。

売却をした場合には、少なくとも所得税については確定申告を行い、住民税については社会保険料等への影響を勘案して申告の要不要を検討します。

従来は売却の検討を3年10ヵ月以内で行えば良かったのですが、冒頭に記載したように所得税と住民税の課税方式を分ける方法は令和6年度(令和5年分の所得)以降は廃止になってしまいます。

つまり、「住民税のみ申告不要」のような選択ができるのは、今年(令和4年分)が最後ということになります。

課税の仕組みが複雑であり、検討事項も多岐にわたるため税理士への相談は必要になろうかと思いますが、課税方式の選択による経済的メリットを最大化できる最後のチャンスを逃さないように、これを機に検討してみてはいかがでしょうか。

税理士法人ブライト相続

山田 浩史

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】