日本株のバリュエーション調整は九合目も、企業業績への懸念残る

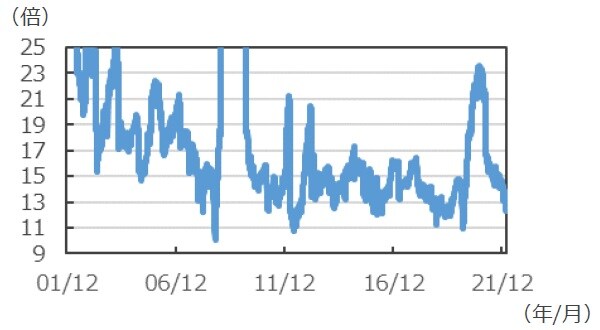

■株価の大幅調整で、業績面からみた日本株の割安感が強まっています。東証株価指数(TOPIX)の予想PERは現在約12.3倍まで低下していますが、過去20年あまりの予想PERの推移をみると、東日本大震災を始めとする多くの危機にあっても概ね11倍台を底に切り返しています。ちなみに11倍を割り込んだのは、リーマンショック時(2008年10月)の4営業日、欧州通貨危機時(2012年6月)の3営業日、そしてコロナショック時(2020年3月)の1営業日の、計8営業日にとどまります。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■弊社では、世界経済の成長率は2022年が4%台前半、23年は3%台半ばになるものと予想していますが、足元の120ドル前後の原油価格が続いた場合には▲0.7~▲1.0%ほどの下押し圧力が生じるものと見込んでいます。欧州中心に景気の下振れリスクが意識される局面が当面続きそうですが、米国の実質GDPが1年で2.7%も減少したリーマンショックと比べると、その深刻度にはまだまだ開きがあるように思われます。

■世界景気の悪化を受けて企業業績が下振れるリスクは意識せざるを得ない状況ですが、ことバリュエーションに関する限り、その調整余地は限られているように思われます。

高まる日本企業のストレス耐性

■これまで海外で金融危機が発生すると、日本には直接的には影響が少ないケースでも株価は海外市場に連れ安し、その後の戻り局面では出遅れる、というパターンを繰り返してきました。こうした日本株の危機に対する脆弱性の背景には、低収益のビジネスを多く抱え、ROEが低く、損益分岐点が高いという、日本企業の体質がかかわっていたように思われます。

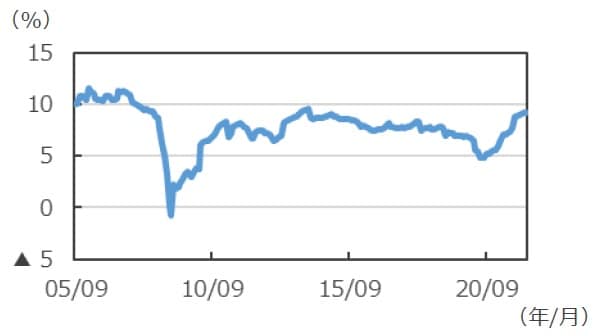

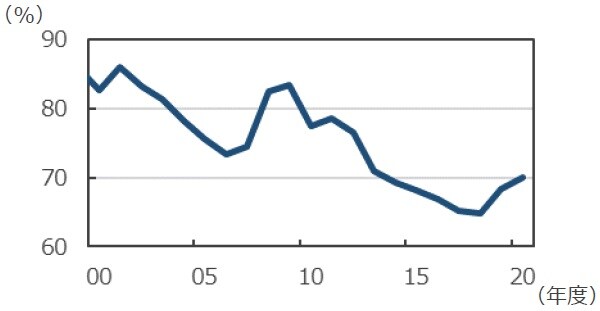

■こうした日本企業の体質は、大きく変わりつつあります。昨今のガバナンス意識の高まりもあり、日本企業は選択と集中を進め、ROEを意識し、固定費の引き下げを図ってきました。こうした取り組みが奏功し、かつて85%を超えていた日本の大企業(資本金10億円以上、除く金融保険業)の損益分岐点売上高比率は60%台まで低下(2020年度はコロナ禍で上昇)し、予想利益ベースのROEも9%を超える水準まで上昇しています。

■こうした企業体質の強化に加えて分厚い内部留保を抱えていることから、日本企業の経済混乱への耐性は格段に高まっているとみて良さそうです。このため今回のウクライナ危機では、震源地の欧州との比較で株価の下げは限定的なものにとどまっており、危機が沈静化に向かう局面では、相応の反発を期待しても良さそうです。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

(出所)財務省のデータを基に三井住友DSアセットマネジメント作成

ボラティリティが落ち着けば株価は反発へ…ただし、織り込み切れない「最悪シナリオ」への警戒続こう

■ロシアによるウクライナ侵攻が長期化する可能性は少なくありませんが、金融市場の動揺は侵攻そのものほどは長期化しない可能性がある点には留意が必要でしょう。経験則では、市場は「最悪シナリオ」を織り込んだ後には事態の好転に先んじてボラティリティが徐々に低下し、それにつれ株価は値を戻す傾向があります。今回もこの「織り込み」が済んでしまえば、供給制約を前提とした経済のニューノーマルに社会・企業が適応していく中で、日本株を含む世界の株式市場は底打ち・反発に向かう可能性をみておく必要があります。

■ただし、今回のロシアによるウクライナ侵攻は市場参加者の予想を超える、ある意味「常軌を逸した暴挙」という点には留意が必要です。このため「開戦は買い」のジンクスも、今回は通用しませんでした。プーチン大統領が今後も合理的には説明しづらい行動を続け、大量破壊兵器の使用などの不測の事態が意識されるうちは、市場のボラティリティは下がりにくい状況が続きそうです。更に、こうした「最悪シナリオ」が現実化した場合、金融市場では世界的なスタグフレーション・シナリオが大胆に織り込まれ、企業業績見通しについても大きく引き下げられる余地があるため、引き続き警戒を緩められない状況が続きそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ロシアのウクライナ侵攻で大幅調整の日本株…「“開戦は買い”のジンクス」不発で改めて考える今後の相場展開』を参照)。

(2022年3月11日)

関連マーケットレポート

2022年3月1日 ウクライナ情勢下、切り返す日本株式市場

2022年2月28日 ウクライナ情勢下、忍耐が求められる米国株式市場