【関連記事】「投資嫌い」では済まされない…資産形成「後進国」ニッポンの惨状

資産を増やすことは本当に難しいのか?

■「お金をどこに置いておくか」で将来の資産額に決定的差

我が国では史上空前の低金利時代が続いていますし、経済成長が停滞していたり地域経済の景気が深刻な落ち込みをしていたりと、資産を増やすことは簡単でないように感じてしまいます。

それでも、毎年同じ利益の額を出す企業が、その稼いだお金をどこに置いておくかの違いだけで、将来の資産額は決定的に差がつきます。

我が国では、資産形成の意識や動機付けが全くなかったり、資産形成についてのフレームワークを正しく実践することがイレギュラーであると誤解しそうなほど、世界の常識からかけ離れた資産形成の方法がまかり通っていますが、本来*目に見える資産形成というのは、何倍にも増やす、という無謀な目標設定でなければさほど難しいものではありません。世界の常識や投資のセオリーとされる方法で長期的リスクをコントロールして行えば、資産を減らしてしまうリスクは限りなくなくせるものなのです(*目に見える資産=金融資産や物的資産。⇔見えない資産:人的資産、組織資産〔理念・社風〕、その他無形資産〔顧客・社会〕)。

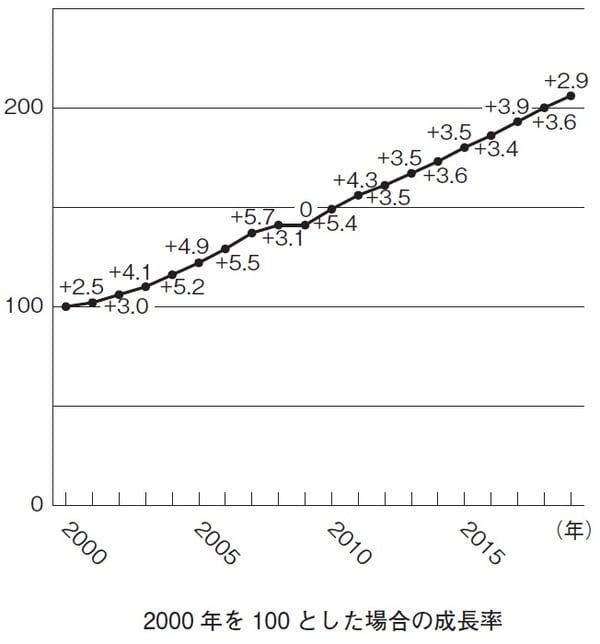

ちなみに世界全体の経済成長はこれまでも図表1のように確実に右肩上がりで成長を続け、今後10年も最低年間5~6%程度は成長を続けると予想されています。

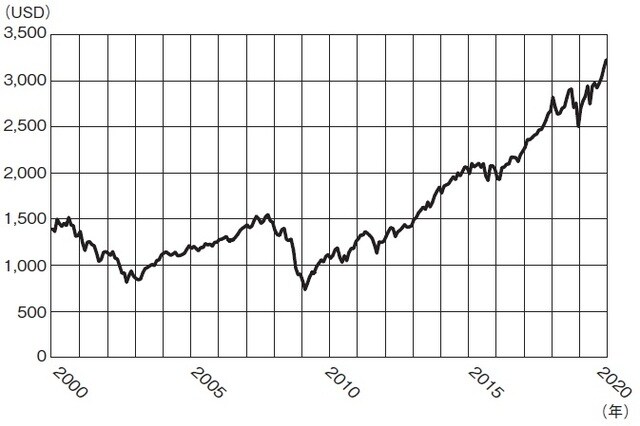

また経済成長を続けるアメリカに目を向けてみてもたとえばアメリカ経済のパフォーマンスを示す指数で、全主要業績を代表する株価指数のS&P500の推移を見てみると、小さな山あり谷ありはあるものの、長期的には一貫して右肩上がりで成長していることが見てとれます(図表2)。

ここまで歴史的に右肩上がりが続いているマーケットでは、要するにどのタイミングで投資しても失敗することがない、そう思いませんか?

日本の経済成長だけをベースに考えると理解しづらいのですが、世界の経済成長を取り込む発想で資産形成を行えば、着実にリターンを得続けることが可能となります。

■投資の世界では資産形成のセオリーが確立されているにもかかわらず…

ただ残念ながら実際は、日本の中小企業が目に見える資産形成で成果が出ないことがほどんどです。これは、そもそも投資のリスクとリターンに対する経営者の理解不足がとても根深いこと、仮にこの理解不足が解消されたとしても、金融リテラシーが不足していることが原因で、当然投資の成功体験も少ないからです。

このことに関しては、非常に残念なことですが、これまで金融資産の株式や投資信託に投資する際に、一括投資方式でなされることが多かったためあまりにも損失、つまり失敗することが多く、経営者の間で株式投資が投機に当たると誤解を生んでいたということもあるでしょう。

プロの投資家にとっても株式や投資信託の一括投資は本当に難しいものです。投資した直後に相場が下がれば成す術がありません。よって私は株式や投資信託の一括投資を中小企業に勧めることは絶対にしません。リターンは一括投資のほうが大きくなる可能性がありますが、リスクも比例して大きくなり、それではこれまでの失敗を繰り返すことになるからです。

■結果「本来行うべき投資」まで避けられ、資産のほとんどが銀行預金に放置

ところで、そんなことには目もくれず、販売会社は目先の手数料稼ぎを目的として一括投資ばかりを勧めます。その結果、顧客の長期的な資産形成のための販売とならず、顧客の信頼を失い、ひいては資産運用への関心まで薄れさせてしまうことになってしまっていました。

そうして本来行うべき投資までが避けられた結果、金融資産のほとんどが金利のほとんど付かない銀行預金にたなざらしのように放置されることになります。

銀行預金は原則、①円建てで、②元本保証の金融資産になりますので、一見安心感があるように映ります。しかし金利による資産運用は、リターンが圧倒的に低い、というデメリットだけではなく、これからの時代押し寄せるであろう、インフレや円安が進むと相対的に目減りする可能性が高いマイナスリターンというリスクを抱えています。

現在、国はインフレ目標を年2%とし、物価を上げようとしています。また為替の面でも日本の国力を考えると円安基調が進展しても誰も驚くことはないでしょう。このような状況で資産の大半を金利のほとんど付かない銀行預金に置いたままにしておくということは世界の常識では絶対に理解されない合理性のない行動です。

個人ならまだしも、企業は経済合理性を追求するために存在する営利組織なのです。実際、資産形成に成功している経営者であれば、預金には決済機能しか期待していません。ですから残す預金は月商の数ヵ月分と決めてあとは資産運用に回します。仮に急な資金が必要になったとしても現下の国内の融資環境では必要であればすぐに銀行から借りることができます。

それでもなぜ、日本では金利がほとんど付かない預金に必要以上に資産が集中してしまうのでしょうか?