ポートフォリオ・マネージャー2人で約7億ユーロを運用

幾田 初めに、ジャンさんの今までの新興国債券の運用経験について教えていただけますか。

ジャン エドモンド・ドゥ・ロスチャイルドには、2011年に入社しました。それ以前は主にロンドンを拠点に新興国債券のトレーダーとして勤務し、それらの経験を合わせて約20年、新興国債券に関わってきました。今までの経験は現在の新興国債券の運用戦略に大きな影響を及ぼしています。

もう一つ私の運用戦略で今までの経験がとても役に立っていると思う事は、様々な投資対象に対応できるということです。現在運用しているファンドのユニバースは、ハードカレンシー(米ドル、ユーロ等の流通量の多い通貨)、現地通貨、国債、社債と様々な債券がありますが、それら全てにおいて知識と経験を積んだので、フレキシブルな対応が可能です。

幾田 ご自身で運用されている新興国債券ファンドの概況と運用のプロセスについて詳しくご説明いただけますか。

ジャン 私ともう1人のポートフォリオ・マネージャーで、様々なタイプの顧客のポートフォリオを運用しています。現在、運用資産残高は約7億ユーロです。運用にあたっては、グローバルマクロ、新興国債券、コモディティなどに特化した他のチームと連携して行います。そのため、グループ内で新興国市場に関する有益な情報を入手することが可能です。私達は常に最も魅力的な非対称リスク・リターンがどこにあるかを探しますが、それは経済や政治、または市場環境の変化への対応力が問われます。私達は新興国債券の運用にあたってコンヴィクションという確信性の度合いを重要視しています。

このコンヴィクションという確信の度合いに基づいた成果を反映させるためには近年の低迷が見られる市場環境において、非常にフレキシブルに対応することが求められます。なので、私たちが求めるコンヴィクションの高い投資対象をみつけた際は、すぐに行動を起こせる瞬発性も同時に重要となり、どれだけリスクを取るかという点でも臨機応変に対応する必要があります。市場が魅力的状況でない場合は、流動性を確保し、ファンドのパフォーマンスを守ることも大切です。

「グローバルマクロ」「個別銘柄」という2つの視点で分析

ジャン また、私たちは二つの独立した分析の考え方に従って運用しています。ひとつはグローバルマクロ分析によるトップダウンの判断、もう一つは個別銘柄の分析に的を絞ったボトムアップです。どの程度のエクスポージャーを取るかと言う判断はグローバルマクロ分析に基づいて行います。地域別のリスクを分析して最適な組入比率を決定するのです。一方で個別銘柄の分析は非常にテクニカルなもので、様々なフィルターを通して魅力的な銘柄を探しだします。

このプロセスは鉱石を採掘するのに似ていて、鉱山にある大量の土砂の中から、とても魅力的な一つの鉱石を見つけだす様なものです。この二つのプロセスは独立しているが故に、全く反対の結果を導くこともあります。

例えば、グローバルマクロ分析はある国の高い組入れを推奨する一方で、個別銘柄の分析では自信を持って推奨できる個別銘柄が見つからないこともあります。そのような場合は、流動性に非常に優れていて、なおかつコストが割安な新興国国債のインデックスを購入し、保守的な運用に徹します。流動性が高いと、後に推奨銘柄を組入れる時にリバランスしやすいからです。反対に、ある銘柄に買いの推奨が出ても、グローバルマクロの観点からその国への投資は魅力的でないとの判断が出る時もあります。実際に2013年は投資環境が芳しくなく、慎重な対応を取らざるをえない状況が続きました。

その場合は、ベンチマークに対してパフォーマンスが劣後しないように慎重に運用します。私たちの運用において非常に重要なのは、ファンダメンタルズ分析50%、フロー、ポジショニング、バリュエーション等のテクニカル分析50%に基づいて投資判断を行うことです。私は、トレーダーとしての経験を経て、運用に携わるようになったのですが、運用を始めた時、他のファンドマネージャーがファンダメンタルズ分析や中央銀行の政策、債務残高のGDP比率などの経済情報に頼り切っていることに驚きました。

実際に、ファンドマネージャーの多くは、マクロ経済アナリストなどの経歴がある人が多いようです。ファンダメンタルズ分析も大切ではありますが、テクニカル分析も非常に重要です。特に、昨今の市場環境においては、流動性が低くなっており、組入れ比率を変更するにあたって流動性のテクニカルな分析にもっと力を注ぐべきです。私たちは、他のファンドマネージャーがどの程度、どの国に投資しているかも分析しています。このようなプロセスを経て、推奨銘柄リストを作成し、それに従い投資を行うようにしています。

幾田 実際にはどうやってこれらの投資対象に対しての投資比率を決めているのでしょうか?

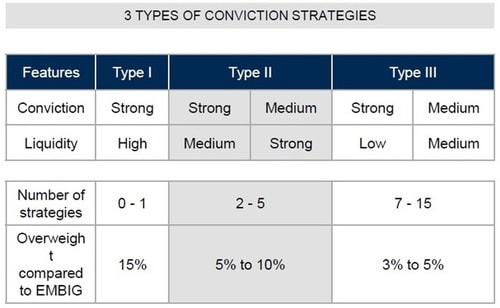

ジャン 私達の運用するポートフォリオは、ピラミッドのような形をしています。まず組入比率の最も高いタイプIに分別されるものは、先ほどお話した確信度が非常に高く、ピラミッドの最高峰に位置します。

次にタイプⅠほどではないにしろ、確信度が高い銘柄群で、中程度の流動性を持つのがタイプIIです。最後に、ピラミッドの底辺に、流動性が低い銘柄、もしくはそこそこの確信度で中程度の流動性を持つ10-15銘柄を比較的低位に組入れます。タイプ Iは指数より最大で約5%程度まで上回る投資比率としています。

指数の組入れの最大値は概ね5-10%なので、ポートフォリオでは一つの国に最大で20-25%投資できることになります。同様にタイプIIは約5-10%の超過、タイプIIIは約3-5%の超過としています。現在のポートフォリオの組入比率(下図表)とコンヴィクションのタイプをご覧いただくと、私が説明したことがわかっていただけるかと思います。

[図表]