1.概観

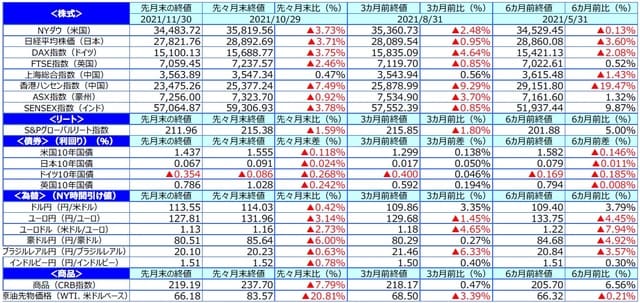

【株式】

11月の主要国の株式市場は、月下旬に明らかになった新型コロナウイルスのオミクロン変異株(以下、オミクロン型)への警戒感から投資家のリスク回避の動きが強まったため、一部を除き下落しました。米国株式市場は月中旬まで、好調な7-9月期の企業決算やインフラ投資への期待などから堅調な展開となりましたが、オミクロン型の出現で市場心理が悪化し、月下旬に大きく下落しました。欧州の株式市場も、米国同様の動きとなり、月末にかけて下落しました。日本の株式市場も、景気回復が鈍化するとの懸念から月末にかけて急落しました。中国では、オミクロン型によるリスク回避の動きから香港株式市場が下落した一方、中国政府による景気対策への期待から中国本土株式市場は小幅に上昇しました。

【債券】

主要国の10年国債利回り(長期金利)はオミクロン型への警戒感から低下しました。米国の長期金利は、景気回復とインフレ懸念に伴う米利上げ観測の高まりから一時上昇しましたが、月末にかけて大幅に低下しました。ドイツの長期金利は、欧州での従来の新型コロナウイルスの感染再拡大に加えて、オミクロン型の感染が警戒され、大きく低下しました。日本でも、景気鈍化懸念から長期金利が低下しました。

【為替】

円相場は、オミクロン型への警戒感から投資家のリスク回避姿勢が強まり、低リスク通貨とされる円が買われたことから、主要通貨に対し上昇しました。

【商品】

原油価格は、オミクロン型の影響で世界の景気が減速し、需要が減少するとの懸念が強まったことから、大きく下落しました。

2.景気動向

<現状>

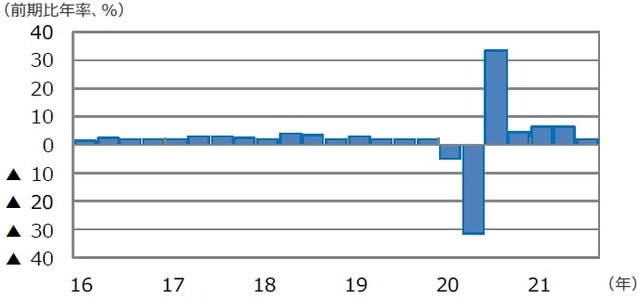

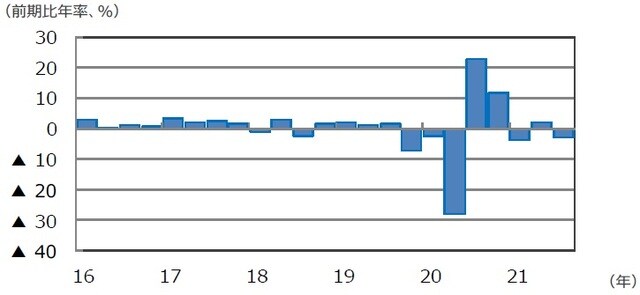

米国の2021年7-9月期の実質GDP成長率は前期比年率+2.1%となり、個人消費の減速や供給制約の影響により減速しました。

欧州(ユーロ圏)の2021年7-9月期の実質GDP成長率は前年同期比+3.7%となりました。前期比も2期連続のプラス成長でした。

日本の2021年7-9月期の実質GDP成長率は前期比年率▲3.0%となりました。緊急事態宣言や供給制約に伴う生産減の影響を受けました。

中国の2021年7-9月期の実質GDP成長率は前年同期比+4.9%となり、コロナ感染対策や不動産規制の強化の影響により回復ペースが鈍化しました。

豪州の2021年7-9月期の実質GDP成長率は前年同期比+3.9%となりました。ロックダウンなどの影響を受けて前期比ではマイナス成長となりました。

<見通し>

米国は、感染者減少を受けサービス消費を中心に10-12月以降持ち直すものの、ボトルネック問題などによる供給不足によってインフレ上振れが再燃していることから、消費はやや抑制されるとみられます。政府のインフラ投資やオミクロン型の経済への影響などが今後の注目点になりそうです。

欧州は、感染再拡大によって2022年初めにかけて一時的に景気回復が減速するものの、復興基金による欧州全体の投資拡大などの財政支援や金融緩和の継続によって大きな落ち込みは回避され、景気回復が継続すると予想されます。

日本は、行動制限や供給制約の緩和や景気対策の効果などを背景に、2021年度後半は経済の回復が見込まれます。数十兆円規模の補正予算成立や景気配慮型の財政・金融政策の維持が予想され、2022年以降は追加経済対策の効果が期待されます。

中国は、労働市場の安定と所得の持ち直しにより、消費が緩やかな持ち直し局面に入っていると考えられます。中国政府は脱炭素などの構造改革を重視しており、大幅な景気減速は避けるように経済政策を調整すると考えられます。

豪州は、コロナ感染を低位に抑え込めており、経済活動の再開が急速に進むと予想されます。今後は雇用などの回復が見込まれるなか、インフレ動向が注目されます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

3.金融政策

<現状>

米連邦準備制度理事会(FRB)は11月2~3日の連邦公開市場委員会(FOMC)で、政策金利を据え置くと共に、量的金融緩和の縮小(テーパリング)の開始を決定しました。債券購入プログラムについて、11月より米国債で毎月100億ドル、住宅ローン担保証券で毎月50億ドルの買入れ縮小を決めました。また、パウエルFRB議長は、2022年の半ばにテーパリングを終了する意向を示しました。欧州中央銀行(ECB)は10月28日の理事会で、金融政策の現状維持を決めました。10月から縮小したパンデミック緊急購入プログラム(PEPP)の債券購入ペースも維持しました。日銀は10月27~28日に行われた金融政策決定会合で、大規模な金融緩和策を維持しました。

<見通し>

米景気が回復し、供給制約から物価が上昇するなか、FRBは金融政策正常化に向けてテーパリングに動いています。FRBはテーパリングを来年半ばまでには終了し、その後利上げを開始するとみられますが、雇用回復や金融市場安定のため市場とのきめ細かいコミュニケーションを通じて、金利の急上昇を回避するようにかじ取りを行う見通しです。ECBは、来年3月にPEPPを終了するとみられるものの、従来の量的緩和を増額する可能性があり、超低金利政策をより長く続ける姿勢を示しながら、緩和的な金融環境維持に向けた政策運営を続ける見通しです。日銀は、物価目標の達成が依然として見通せないなか、現行の大規模金融緩和を継続するとみられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

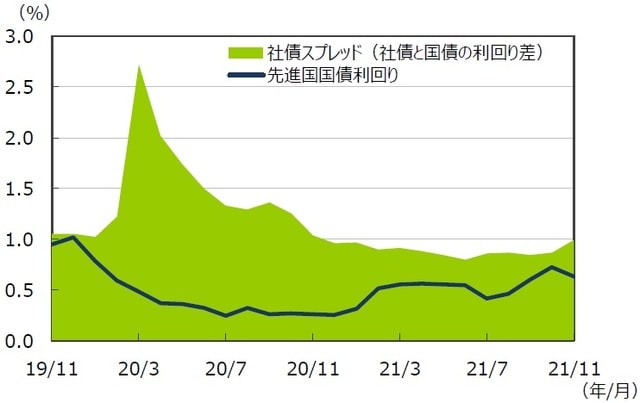

主要国の10年国債利回り(長期金利)はオミクロン型への警戒感から低下しました。米国の長期金利は、FRBが11月のFOMCでテーパリング開始を決定したものの、パウエル議長が利上げを急がない姿勢を示したことから一時1.4%台に低下しました。その後、利上げ観測の高まりなどから1.6%台まで上昇しましたが、月末にオミクロン型への警戒感から再び1.4%台に戻して終了し、前月末比で0.12%低下しました。ドイツの長期金利は、ラガルドECB総裁が早期利上げに否定的な姿勢を示したことや、欧州での従来の新型コロナウイルスの感染再拡大とオミクロン型への警戒感を受けて、▲0.3%台に低下しました。前月末比0.22%の低下となりました。日本の長期金利も0.02%低下しました。投資適格社債については、国債と社債の利回り格差が拡大しました。

<見通し>

米国の長期金利は、景気回復やインフレの高止まりによる利上げ観測から、レンジをやや切り上げる動きを想定します。ただし、オミクロン型の出現による景気の不透明感や、FRBが金利の急上昇を回避するようにかじ取りを行うとみられることから、緩やかな上昇にとどまると予想します。欧州の長期金利も、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が長期化すると予想します。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(注2)社債スプレッドはブルームバーグ・バークレイズ・USコーポレート・インベストメント・グレードOAS。

先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

S&P500種指数の11月の1株当たり予想利益(EPS)は220.8で、前年同月比+32.4%(前月同+34.0%)と10ヵ月連続のプラスとなりました。予想EPSの水準は9ヵ月連続で過去最高を更新しました。一方、TOPIXの予想EPSは139.6で、伸び率は同+44.2%(前月同+45.3%)でした。

米国株式市場は、主要3指標が上・中旬にかけて相次いで史上最高値を更新したものの、月末にかけて大きく下落しました。3日のFOMCでテーパリングの開始が決定されましたが、パウエルFRB議長が利上げに慎重な姿勢を維持したことが好感され米国株は上昇基調となりました。しかし、月末にオミクロン型への懸念が広がり、大きく値を崩しました。NYダウが前月比▲3.7%、S&P500種指数が同▲0.8%でした。ナスダック総合指数は同+0.3%とプラスを維持しました。

一方、日本株式市場は、先月末の衆議院選挙で自民党が絶対安定多数を維持したことで安心感が広がり、上昇して始まりました。中旬には岸田内閣による経済対策に対する報道から堅調となる場面もありましたが、日経平均株価が3万円に近づくと押し戻される展開となりました。26日以降はオミクロン型への懸念が世界の株式市場に広がり、日経平均株価も節目の2万8,000円を割れて11月を終えました。日経平均株価は前月比▲3.7%、TOPIXは同▲3.6%でした。

<見通し>

米国のS&P500種指数採用企業の21年7-9月純利益は前年同期比+42.4%です(リフィニティブ集計。11月26日)。続く10-12月も同+21.6%と2桁増益ですが、22年は1-3月が同+7.3%、4-6月が同+4.8%と、7-9月が同+7.0%と伸び率は落ち着く見通しです。

一方、日本の7-9月純利益は前年同期比+49.4%です(QUICK集計、12月1日)。21年は前年比+54.3%、22年は同+13.6%、23年は同+7.8%と増益基調が続く見通しです(FactSet調べ。11月30日)。

日米株式市場は、ファンダメンタルズはしっかりしていますが、オミクロン型の感染力や重症化リスク等に明確な情報が得られるまで、値動きの大きい展開が続きそうです。

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年11月~2021年11月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/6/2/640/img_62e3c8e7ade608fa21e35eb98aafa1a566942.jpg)

(注)データは2011年11月~2021年11月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年11月~2021年11月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/3/5/640/img_35db43ebe1067744d9728553e0ed284172566.jpg)

(注)データは2011年11月~2021年11月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

6.為替

<現状>

円相場は、オミクロン型への警戒感から低リスク通貨とされる円が買われたことから、主要通貨に対し上昇しました。円は対米ドルで、米国のインフレ上昇による利上げ観測が高まったことに伴い、一時115円台半ばに下落しました。しかし、その後世界でオミクロン型への警戒が強まり、投資家のリスク回避姿勢が強まったことから、上昇に転じました。円は対米ドル113円台半ばで終了し、前月末比0.4%の円高となりました。一方、新型コロナウイルスの感染再拡大と早期利上げ観測の後退でユーロが対米ドルで下落したため、円は対ユーロでは前月末の132円近辺から127円台後半に上昇し、3.1%と円高となりました。また、円は対豪ドルで85円台半ばから80円台半ばに大幅に上昇し、前月末比6.0%の円高となりました。

<見通し>

円の対米ドルレートは、緩やかな下落を予想します。先行きのFRBの金融政策正常化観測や大規模な財政支出による米景気回復期待が米ドルにプラスに働く一方、2022年央以降に米景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。欧州復興基金による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

7.リート

<現状>

グローバルリート市場(米ドルベース)は下落しました。各国で発表されたリート各社の決算はおおむね堅調だったものの、インフレ高止まりの長期化による世界的な金融緩和縮小の前倒し懸念もあり、リート市場は月初から下旬にかけてもみ合いの動きが続きました。月末にかけては、新型コロナウイルスのオミクロン型への懸念が高まったことから世界的にリスク資産が売られ、リート市場も下落しました。S&Pグローバルリート指数(米ドルベース)は前月末比▲1.6%となりました。円ベースでは同▲2.0%となりました。

<見通し>

米国リート市場は、短期的には賃金やエネルギーなどのテナントのコスト上昇が重石となって上値が重い展開を予想します。中長期的には、米国経済の回復や株式セクターに対する出遅れの修正などから上昇を想定します。

欧州リート市場は、短期的にはコロナ感染の再拡大を懸念して横ばいの動きを想定します。ただし、中長期では景気回復や低金利政策の継続により上昇を想定します。

日本リート市場も、新型コロナウイルスの感染抑制を受けた経済再開から上昇すると見ています。

アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、中国、香港市場は景気減速や政府による規制強化、不動産セクターの債務問題の余波などから短期的には横ばい圏での推移を想定します。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<債券>

米国の長期金利は、景気回復やインフレの高止まりによる利上げ観測から、レンジをやや切り上げる動きを想定します。ただし、オミクロン型の出現による景気の不透明感や、FRBが金利の急上昇を回避するようにかじ取りを行うとみられることから、緩やかな上昇にとどまると予想します。欧州の長期金利も、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が長期化すると予想します。

<株式>

米国のS&P500種指数採用企業の21年7-9月純利益は前年同期比+42.4%です(リフィニティブ集計。11月26日)。続く10-12月も同+21.6%と2桁増益ですが、22年は1-3月が同+7.3%、4-6月が同+4.8%と、7-9月が同+7.0%と伸び率は落ち着く見通しです。一方、日本の7-9月純利益は前年同期比+49.4%です(QUICK集計、12月1日)。21年は前年比+54.3%、22年は同+13.6%、23年は同+7.8%と増益基調が続く見通しです(FactSet調べ。11月30日)。日米株式市場は、ファンダメンタルズはしっかりしていますが、オミクロン型の感染力や重症化リスク等に明確な情報が得られるまで、値動きの大きい展開が続きそうです。

<為替>

円の対米ドルレートは、緩やかな下落を予想します。先行きのFRBの金融政策正常化観測や大規模な財政支出による米景気回復期待が米ドルにプラスに働く一方、2022年央以降に米景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。欧州復興基金による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

<リート>

米国リート市場は、短期的には賃金やエネルギーなどのテナントのコスト上昇が重石となって上値が重い展開を予想します。中長期的には、米国経済の回復や株式セクターに対する出遅れの修正などから上昇を想定します。欧州リート市場は、短期的にはコロナ感染の再拡大を懸念して横ばいの動きを想定します。ただし、中長期では景気回復や低金利政策の継続により上昇を想定します。日本リート市場も、新型コロナウイルスの感染抑制を受けた経済再開から上昇すると見ています。アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、中国、香港市場は景気減速や政府による規制強化、不動産セクターの債務問題の余波などから短期的には横ばい圏での推移を想定します。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年11月のマーケットの振り返り』を参照)。

(2021年12月2日)