1.概観

【株式】

10月の主要国の株式市場は、投資家のリスク選好姿勢が強まるなか、一部を除き堅調でした。米国では、インフレ長期化の見通しから米連邦準備制度理事会(FRB)による来年の利上げが意識されたものの、経済指標の改善や好調な7-9月期決算を受けて、主要な株価指数が最高値を更新するなど、堅調な展開となりました。欧州では、米国市場の上昇や良好な企業決算を受けて、月末にかけて上昇しました。一方、日本では、月末に控える衆院選の不透明感などを警戒する展開となり、下落しました。中国では、景気の減速傾向が明らかとなるなか、上海総合指数が小幅に下落した一方、前月の反動もあり、香港ハンセン指数は大きく反発しました。

【債券】

主要国の10年国債利回り(長期金利)はやや上昇しました。米国では、インフレ長期化の観測が高まったことから、FRBによる来年の利上げが意識され、中短期の金利が大きく上昇する一方、長期金利は小幅の上昇にとどまりました。欧州では、新型コロナの感染減少に伴う景気回復期待やユーロ圏の消費者物価上昇率の加速などから、長期金利が上昇しました。日本でも、欧米の金利上昇を受けて、長期金利が上昇しました。

【為替】

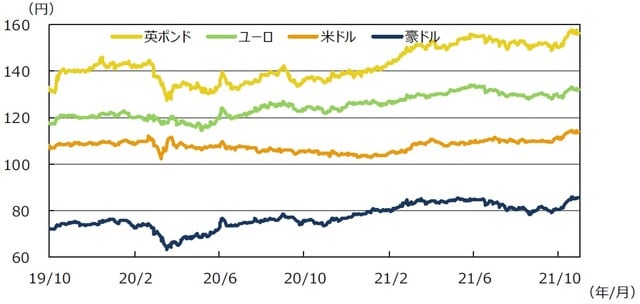

10月の円相場は、投資家のリスク選好姿勢が強まり、低リスク通貨とされる円が売られたことなどから、主要国通貨に対し下落しました。

【商品】

原油価格は世界的な景気回復による需要増と産油国の増産制限による需給ひっ迫懸念から7年ぶりの高値を付けるなど、大きく上昇しました。

2.景気動向

<現状>

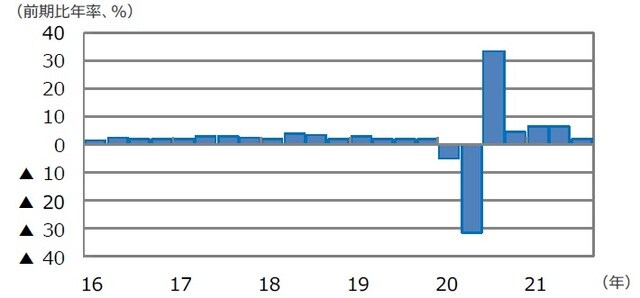

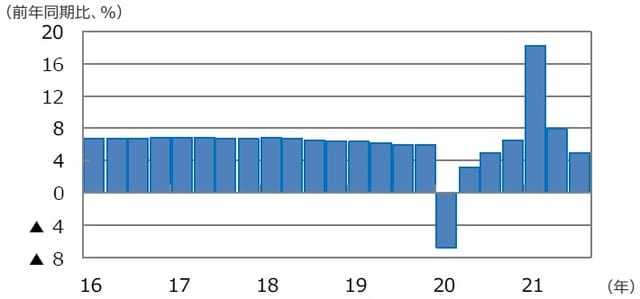

米国の2021年7-9月期の実質GDP成長率は前期比年率+2.0%となり、個人消費の減速や供給制約の影響により大幅に下方修正されました。

欧州(ユーロ圏)の2021年7-9月期の実質GDP成長率は前年同期比+3.7%と市場予想を上回り、前期に続きプラス成長となりました。

日本の2021年4-6月期の実質GDP成長率は前期比年率+1.9%となり、設備投資などに回復がみられ1次速報値から上方修正されました。

中国の2021年7-9月期の実質GDP成長率は前年同期比+4.9%となり、コロナ感染対策や不動産規制の強化の影響により回復ペースが鈍化しました。

豪州の2021年4-6月期の実質GDP成長率は前年同期比+9.6%と市場予想を上回り、前期に続きプラス成長となりました。

<見通し>

米国は、感染拡大によって個人消費を中心に景気が減速しているものの、2021年10-12月期は感染者数減少とともに経済活動が徐々に上向き、サービス消費を中心に景気が持ち直すと予想されます。今後は政府の大型経済対策成立や、金融政策の展開、インフレ動向が注目されます。

欧州は、感染状況が概ね安定しており、経済活動を大きく制約するような本格的な行動規制が導入される可能性は低いと思われます。財政拡張や金融緩和などによって景気の回復が続き、復興基金による欧州全体の投資拡大などによって、2021年末にコロナ禍前の水準を回復すると予想します。

日本は、ワクチン接種の進展や行動制限の緩和を背景に、経済活動の回復が見込まれます。数十兆円規模の補正予算成立や景気配慮型の財政・金融政策の維持が予想され、2022年以降は追加経済対策の効果が期待されます。

中国は、労働市場の安定と所得の持ち直しにより、消費が緩やかな持ち直し局面に入っていると考えられます。中国政府は不動産規制強化など中長期の改革を重視しているとみられますが、大幅な景気減速は避けるように経済政策を調整すると考えられます。

豪州は、感染者数の減少により、段階的にロックダウンが解除されました。今後は経済活動再開による景気の回復が見込まれるなか、インフレ動向が注目されます。

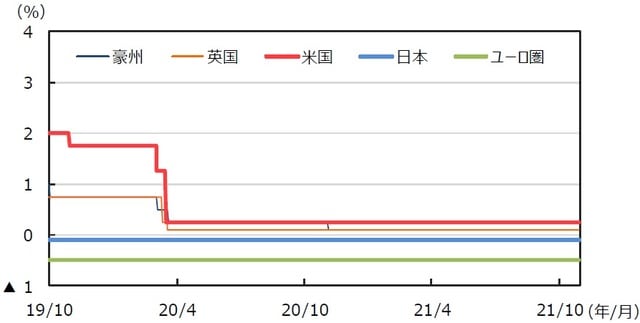

3.金融政策

<現状>

FRBは9月21~22日の連邦公開市場委員会(FOMC)で、大規模な金融緩和政策を維持しました。ただし、早ければ次回11月のFOMCで、量的金融緩和の縮小(テーパリング)の開始が決定されることが示唆されました。また、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)は、前回6月から見通し(中央値)の利上げ時期が前倒しされ、タカ派的な内容でした。欧州中央銀行(ECB)は10月28日の理事会で、金融政策の現状維持を決めました。10月から縮小したパンデミック緊急購入プログラム(PEPP)の債券購入ペースも維持しました。日銀は10月27~28日に行われた金融政策決定会合で、大規模な金融緩和策を維持しました。

<見通し>

世界的に景気が回復し、供給制約から物価が上昇するなか、欧米の中央銀行は量的緩和の縮小に向けて動いています。ただし、利上げは急がない姿勢を示しており、政策金利は当面現状維持が続くとみられます。FRBは、年内にもテーパリングを開始するとみられますが、雇用回復や金融市場安定のため市場とのきめ細かいコミュニケーションを通じて、金利の急上昇を回避するようにかじ取りを行う見通しです。ECBは、超低金利政策をより長く続ける姿勢を示しており、緩和的な金融環境維持に向けた政策運営を続ける見通しです。日銀は、物価目標の達成が依然として見通せないなか、現行の大規模金融緩和を長期化するとみられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

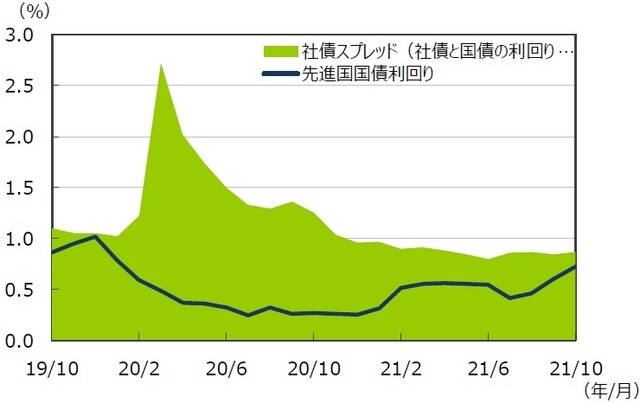

主要国の10年国債利回り(長期金利)はやや上昇しました。米国では、原油価格が7年ぶりの高値を付けるなど、インフレ長期化の懸念が高まったことから、FRBによる来年の利上げが意識され、中短期の金利が大きく上昇する一方、長期金利は小幅の上昇にとどまり、1.5%半ばで終了しました。欧州では、新型コロナの感染減少に伴う景気回復期待やユーロ圏の消費者物価上昇率の加速などから、長期金利が上昇しました。ドイツの長期金利は▲0.1%割れで終了しました。日本では、日銀が大規模な金融緩和政策を維持したものの、欧米の金利上昇を受けて小幅に上昇しました。日本の長期金利は0.1%程度となりました。投資適格社債については、国債と社債の利回り格差がやや拡大しました。

<見通し>

米国の長期金利は、景気回復やインフレの長期化観測から、レンジをやや切り上げる動きを想定します。ただし、FRBは雇用回復や金融市場安定のため、金利の急上昇を回避するようにかじ取りを行うとみられるため、緩やかな上昇にとどまると予想します。欧州の長期金利は、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

(注2)社債スプレッドはブルームバーグ・バークレイズ・USコーポレート・インベストメント・グレードOAS。

先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

S&P500種指数の10月の1株当たり予想利益(EPS)は217.6で、前年同月比+33.9%(前月同+36.0%)と9ヵ月連続のプラスとなりました。予想EPSの水準は8ヵ月連続で過去最高を更新しました。一方、TOPIXの予想EPSは136.8で、伸び率は同+45.5%(前月同+48.0%)でした。米国株式市場は、月初、中国不動産大手の信用不安や米債務上限問題、原油高を背景とした米長期金利の上昇などから下落しました。しかし、米長期金利の上昇一服や7-9月の決算が総じて好調なことから上昇基調となり、主要指数は月末にそろって最高値を更新しました。S&P500種指数が前月比+6.9%、NYダウが同+5.8%、ナスダック総合指数が同+7.3%でした。一方、日本株式市場は、中国の景気減速懸念や、月末に投開票を控えた衆院選の不透明感を警戒し、下押しする展開となりました。下旬にかけては米国株式市場が高値を更新するなかで、日本株式市場は若干値を戻して終了しました。日経平均株価は前月比▲1.9%、TOPIXは同▲1.4%でした。

<見通し>

米国では、S&P500種指数採用企業の21年7-9月純利益は前年同期比+39.2%と予想されます(リフィニティブ集計。10月29日)。10-12月は同+22.2%と2桁増益ですが、22年は1-3月が同+6.3%、4-6月が同+4.1%と、7-9月が同+7.8%と伸び率は落ち着く見通しです。一方、日本の21年純利益の伸び率予想は前年比+53.2%と前月の同+54.9%より若干下方修正されました。続く22年は若干上方修正され同+13.3%、23年は同+8.4%と増益基調が続く見通しです(FactSet調べ。10月29日)。日米株式市場は、米国でテーパリングが開始されること、雇用統計や物価動向を踏まえた米金利の動きなどに影響を受ける展開となりそうです。

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年10月~2021年10月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/a/6/640/img_a640814782bb534009a44875f6cad1c067509.jpg)

(注)データは2011年10月~2021年10月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年10月~2021年10月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/8/7/640/img_87a6dc7c7fe677f97950dc85259afdd477471.jpg)

(注)データは2011年10月~2021年10月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

6.為替

<現状>

10月の円相場は主要国通貨に対し下落しました。投資家のリスク選好姿勢が強まり、低リスク通貨とされる円が売られたことや、FRBの金融政策正常化の前倒しが意識されたことを背景に、円は対米ドルで、前月末の111円半ばから約3年ぶりの安値となる114円台に下落しました。円は対ユーロでも下落し、前月末の129円台前半から132円台近辺に弱含みました。また、資源価格の上昇やシドニーの都市封鎖解除を受けて豪ドルが堅調な展開となり、円は対豪ドルで80円台後半から85円台後半に大幅に下落しました。

<見通し>

円の対米ドルレートは、レンジ内での緩やかな下落を予想します。先行きのFRBの金融政策正常化観測や大規模な財政支出による米景気回復期待が米ドルにプラスに働く一方、米経常赤字の拡大などから米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。欧州復興基金、新型コロナワクチン普及による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートは、緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

7.リート

<現状>

グローバルリート市場(米ドルベース)は上昇しました。上旬はインフレ高止まりの長期化による世界的な金融緩和縮小の前倒し懸念や、中国大手不動産企業の経営不安などからリート市場は一進一退の推移となりました。中旬以降は、投資家のリスク回避姿勢が後退し、下落した前月の反動もあって上昇しました。S&Pグローバルリート指数(米ドルベース)は前月末比+6.0%となりました。為替市場で円安となったことから円ベースでは同+8.4%となりました。

<見通し>

米国リート市場は、高騰したエネルギー価格をはじめとしたコスト上昇が重石となり、利益確定売りも出やすく、もみ合う展開になると予想します。中長期的には、経済の回復、低金利政策の継続、そして他の株式セクターに対して出遅れが目立つことから、上昇を想定しています。欧州リート市場も、景気回復、低金利政策の継続により、中長期では緩やかな上昇を見込みます。日本リート市場も、新型コロナウイルスの感染抑制を受けた経済再開などから上昇すると見ています。アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、中国、香港市場は景気減速や政府による規制強化、不動産セクターの債務問題の余波などから短期的には横ばい圏での推移を想定します。

8.まとめ

<債券>

米国の長期金利は、景気回復やインフレの長期化観測から、レンジをやや切り上げる動きを想定します。ただし、FRBは雇用回復や金融市場安定のため、金利の急上昇を回避するようにかじ取りを行うとみられるため、緩やかな上昇にとどまると予想します。欧州の長期金利は、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

<株式>

米国では、S&P500種指数採用企業の21年7-9月純利益は前年同期比+39.2%と予想されます(リフィニティブ集計。10月29日)。10-12月は同+22.2%と2桁増益ですが、22年は1-3月が同+6.3%、4-6月が同+4.1%と、7-9月が同+7.8%と伸び率は落ち着く見通しです。一方、日本の21年純利益の伸び率予想は前年比+53.2%と前月の同+54.9%より若干下方修正されました。続く22年は若干上方修正され同+13.3%、23年は同+8.4%と増益基調が続く見通しです(FactSet調べ。10月29日)。日米株式市場は、米国でテーパリングが開始されること、雇用統計や物価動向を踏まえた米金利の動きなどに影響を受ける展開となりそうです。

<為替>

円の対米ドルレートは、レンジ内での緩やかな下落を予想します。先行きのFRBの金融政策正常化観測や大規模な財政支出による米景気回復期待が米ドルにプラスに働く一方、米経常赤字の拡大などから米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。欧州復興基金、新型コロナワクチン普及による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートは、緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

<リート>

米国リート市場は、高騰したエネルギー価格をはじめとしたコスト上昇が重石となり、利益確定売りも出やすく、もみ合う展開になると予想します。中長期的には、経済の回復、低金利政策の継続、そして他の株式セクターに対して出遅れが目立つことから、上昇を想定しています。欧州リート市場も、景気回復、低金利政策の継続により、中長期では緩やかな上昇を見込みます。日本リート市場も、新型コロナウイルスの感染抑制を受けた経済再開などから上昇すると見ています。アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、中国、香港市場は景気減速や政府による規制強化、不動産セクターの債務問題の余波などから短期的には横ばい圏での推移を想定します。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年10月のマーケットの振り返り』を参照)。

(2021年11月2日)