\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

購買力平価:円は対ドルで理論値を大きく下回る

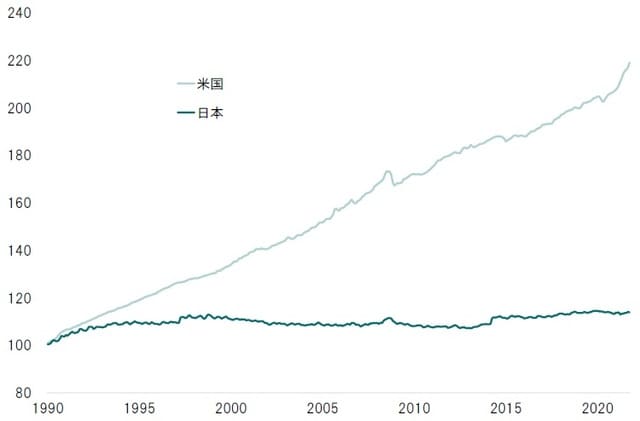

1990年代初頭のバブル崩壊以降、日本経済の停滞が始まり、1995年頃から物価は上がらなくなった(図表1)。

今年10月までの平均の消費者物価上昇率は年0.4%に止まる。一方、米国もグローバリゼーションの下で物価安定期に入ったが、この間、消費者物価は年率2.5%のペースで上昇した。

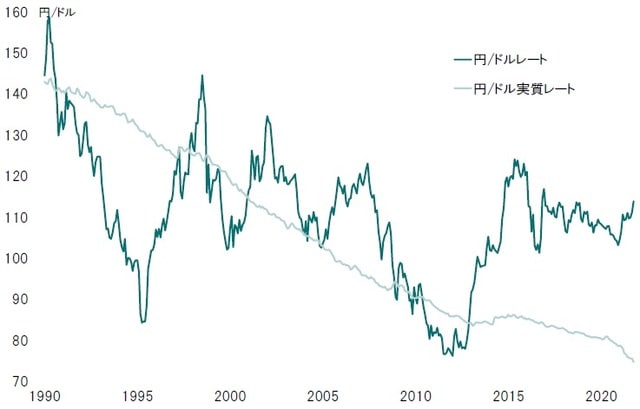

理論的に考えると、2国間の為替の動きは物価変動率の違いによって説明できるだろう。日本の期待物価上昇率が0%、米国が3%であれば、現在の為替が1ドル=100円とすると、1年後の円/ドルは97.1円になるはずだ。例えば全く同じボールペンが日本で100円、米国において1ドルで売られている場合、1年後に日本は100円、米国は1.03ドルになるため、為替によって日米の価値が調整されるはずだからだ。

これが購買力平価(=実質レート)の考え方である。もちろん、単一商品価格の比較だと大きな偏りが生じかねないため、マクロ経済分析では消費者物価指数などが使われる。

1989年末を基準にしてこの方法で円/ドルの購買力平価を算出すると、1990年代前半は理論値から円高方向へ大きく乖離した局面だった。その後、2000~10年頃まで円/ドルは概ねフェアバリュー近くを推移していたものの、2010年代後半以降は理論値から大幅に乖離した円安局面であることが示されている(図表2)。大きな転換点は2013年4月に日銀が採用した量的・質的緩和だろう。

悪い円安のリスク:ヘッジ手段は海外への分散投資

極端な円高は輸入物価の下落を通じてデフレ圧力になるため、日本経済にとってネガティブ要因だ。しかしながら、円安も行き過ぎれば輸入コストを引き上げる結果、国際市場における購買力を低下させることになる。特に世界経済がインフレ的になると、日本国内において想定外の物価上昇圧力となり得るだろう。このタイプのインフレは、内需の高まりを背景としたものではないだけに、日本の富を海外に流出させ、経済力を削ぐ負の効果を生みかねない。

また、内需主導の物価上昇ではないため、企業は賃上げが難しく、名目賃金の伸びを消費者物価上昇率が上回り、実質賃金が目減りする可能性もある。つまり、実質レートを大きく下回る水準での現下の円安傾向は、日本経済にとってプラス面よりマイナス面の方が大きいだろう。

より重要なのは、現実の為替レートが購買力平価から大きく乖離している理由だ。生産人口の趨勢的減少で日本の潜在成長率が低下する一方、主要先進国において対GDP比率で最も大きな公的債務、さらには出口戦略の見えない日銀の金融政策に対して、将来の通貨の安定に関する市場の不透明感を反映しているのではないか。

この円安と物価上昇のリスクに備える方法の1つは、金融資産を海外へ分散投資することだろう。現預金に偏重した金融資産の運用は、デフレ期に対応した投資戦略である。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『円相場が暗示するインフレ』を参照)。

(2021年11月26日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~