換価の猶予の申請手続き

換価の猶予の申請は、対象となる国税の納期限から6ヵ月以内に所轄の税務署に申請します。相続税の場合、所轄の税務署は亡くなった被相続人の住所を管轄する税務署です。申告する本人の住所を管轄する税務署ではありません。

換価の猶予の申請に必要な書類

換価の猶予を申請するときは、以下の書類を税務署に提出します。

・換価の猶予申請書

・財産収支状況書(猶予税額が100万円以下の場合)

・財産目録(猶予税額が100万円を超える場合)

・収支の明細書(猶予税額が100万円を超える場合)

(猶予税額には未確定の延滞税は含まない)

このほか、担保を提供する場合は「担保提供書」なども必要です。

申請後の手続きの流れ

換価の猶予を申請すると、税務署では換価の猶予を認めるかどうかの審査が行われます。

書類に提出漏れや記載不備があれば、税務署から電話などで連絡があります。税務署から「補正通知書」が送られてきた場合は、受け取った日の翌日から起算して20日以内に補正をしなければなりません。期限内に補正しなければ、猶予の申請を取り下げたことになるので注意が必要です。

その他、事業の継続や生活の維持が困難になる事情の詳細、財産の状況や収入の見込みなどについて質問される場合があります。

換価の猶予が認められれば、税務署から「換価の猶予許可通知書」が送られてきます。通知書には分割納付の期限と金額が記載されているので、そのとおりに税金を納めます。

相続税の延納との比較

相続税が払えない場合は延納や物納をすることができます。しかし、次のような事情で担保や物納に適した財産がない場合は、延納や物納は認められません。

・遺産が未分割である

・非上場株式を相続した

・相続した不動産に抵当権がついている

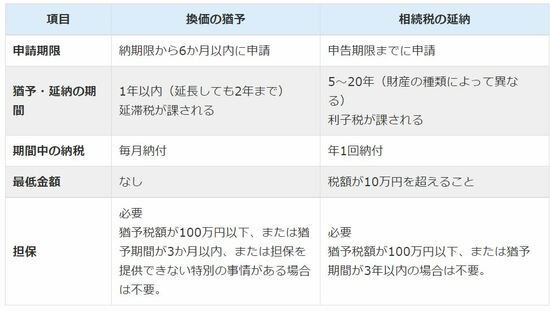

担保として提供できる財産がない場合でも、換価の猶予であれば認められる場合があります。換価の猶予と相続税の延納は、納税を先延ばしできるという点では共通していますが、期間や要件などさまざまな違いがあります。相違点を表にまとめているので参考にしてください(下記図表)。

税理士に依頼することで税額が圧縮できるケースも

ここまでは相続税が払えないときの換価の猶予の申請についてご紹介しましたが、ご自身で税額を計算されて換価の猶予を検討されているという場合は、相続税に強い税理士に計算を依頼することで税額が圧縮できるかもしれません。

相続税には、税額を軽減することができる様々な特例が存在します。それらの中には要件が複雑で判断が難しいものや、一般の方にはあまり知られていないものもあり、それらを専門家の判断で過不足なく適用することで税額が半分以下になるケースもあるのです。

換価の猶予を利用すると、通常の税率より引き下げられるとはいえ延滞税がかかってしまうので、一括で納付できるのであればそれに越したことはありません。換価の猶予を検討する前に、まずは相続税に強い税理士に相談してみると良いでしょう。